KPR rumah murah dengan tenor panjang menawarkan solusi cerdas untuk meraih impian memiliki rumah idaman tanpa membebani keuangan. Dengan tenor yang panjang, Anda dapat menikmati cicilan bulanan yang lebih ringan, memberikan fleksibilitas finansial untuk merencanakan masa depan.

Program KPR ini dirancang khusus untuk kalangan menengah ke bawah, dengan persyaratan yang lebih mudah dan suku bunga kompetitif. Tersedia pilihan rumah dengan harga terjangkau, serta batasan pinjaman yang disesuaikan dengan kebutuhan.

KPR Rumah Murah dengan Tenor Panjang: Akses Pemilikan Rumah yang Lebih Mudah

Mencari rumah impian dengan anggaran terbatas? KPR rumah murah dengan tenor panjang bisa menjadi solusi tepat. Artikel ini akan membahas detail tentang program ini, mulai dari definisi hingga karakteristik utamanya, serta profil calon peminjam yang cocok. Mari kita telusuri lebih dalam.

Definisi dan Karakteristik KPR Rumah Murah dengan Tenor Panjang

KPR rumah murah dengan tenor panjang adalah program pinjaman untuk membeli rumah dengan suku bunga rendah dan jangka waktu pengembalian yang lebih panjang dibandingkan KPR konvensional. Program ini difokuskan pada kalangan menengah ke bawah yang menginginkan akses pemilikan rumah tanpa beban finansial yang terlalu berat. Pinjaman biasanya memiliki batasan jumlah tertentu, dan jenis rumah yang bisa dibeli mungkin terbatas pada rumah tapak atau rumah subsidi tertentu.

Berbeda dengan KPR konvensional yang memiliki syarat dan ketentuan lebih ketat, KPR ini menawarkan kemudahan dan fleksibilitas yang lebih besar.

- Tenor Panjang: Masa pengembalian pinjaman lebih lama, sehingga cicilan bulanan lebih ringan.

- Suku Bunga Rendah: Suku bunga yang kompetitif dan terjangkau untuk mempermudah beban finansial.

- Syarat Mudah: Persyaratan dokumen dan administrasi yang lebih sederhana, sehingga proses pengajuan lebih cepat.

- Target Peminjam: Memprioritaskan peminjam dengan pendapatan terbatas.

- Jaminan Minimal: Jenis jaminan yang dipersyaratkan mungkin lebih fleksibel, bisa dengan agunan tambahan tertentu.

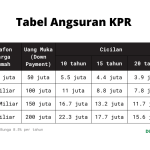

Tabel Perbandingan KPR

| Fitur | KPR Murah Tenor Panjang | KPR Konvensional | Contoh Angka |

|---|---|---|---|

| Tenor (Tahun) | 15-20 tahun | 10-15 tahun | (Contoh: 15 tahun vs 10 tahun) |

| Suku Bunga (%) | 6-8% | 8-10% | (Contoh: 7% vs 9%) |

| Syarat | Lebih sederhana, dengan persyaratan dokumen yang lebih ringan | Lebih ketat, dengan persyaratan dokumen yang lebih kompleks | (Contoh: Dokumen minimal) |

| Jenis Peminjam | Kalangan menengah ke bawah | Semua kalangan | (Contoh: Karyawan swasta) |

Analisis Biaya dan Keuntungan

Biaya administrasi dan provisi KPR rumah murah dengan tenor panjang biasanya lebih rendah dibandingkan KPR konvensional. Keuntungannya adalah kemampuan membayar cicilan yang lebih rendah, dan akses terhadap pemilikan rumah yang lebih mudah bagi mereka dengan keterbatasan pendapatan. Namun, tenor yang lebih panjang dapat mengakibatkan total bunga yang dibayarkan lebih tinggi selama masa pinjaman.

Profil Calon Peminjam

Calon peminjam yang cocok untuk KPR ini umumnya memiliki profil sebagai berikut:

- Pendapatan: Rentang pendapatan bulanan terbatas, sekitar Rp 5-10 juta per bulan.

- Pengeluaran: Proporsi pengeluaran terhadap pendapatan yang terkendali.

- Riwayat Kredit: Riwayat kredit yang baik, meskipun tidak harus sempurna.

- Umur: Rentang usia yang direkomendasikan untuk memulai keluarga.

- Jenis Pekerjaan: Pekerjaan tetap atau wiraswasta dengan pendapatan stabil.

Contoh Kasus: Seorang karyawan swasta dengan pendapatan Rp 7 juta per bulan, pengeluaran terkendali, dan riwayat kredit yang baik, adalah calon peminjam yang cocok untuk KPR ini.

Contoh Kasus

Contoh Kasus 1 (Cocok): Seorang wiraswasta dengan pendapatan stabil, pengeluaran terkendali, dan riwayat kredit yang baik.

Contoh Kasus 2 (Tidak Cocok): Seorang pekerja lepas dengan pendapatan tidak stabil dan riwayat kredit buruk.

Ringkasan Poin Penting

KPR rumah murah dengan tenor panjang menawarkan solusi pemilikan rumah bagi kalangan menengah ke bawah dengan cicilan ringan dan syarat yang lebih mudah. Meskipun tenornya lebih panjang, suku bunga yang kompetitif dan proses pengajuan yang sederhana menjadi daya tarik utama. Profil calon peminjam yang cocok meliputi pendapatan terbatas, pengeluaran terkendali, dan riwayat kredit yang baik. Namun, penting untuk mempertimbangkan total bunga yang dibayarkan selama masa pinjaman.

Perbandingan KPR Tenor Pendek dan Panjang

Memilih tenor KPR yang tepat sangat krusial dalam perjalanan kepemilikan rumah. Tenor pendek menawarkan cicilan bulanan lebih rendah, namun total bunga yang dibayarkan bisa lebih tinggi. Sebaliknya, tenor panjang memiliki cicilan bulanan yang lebih tinggi, tetapi total bunga yang dibayarkan cenderung lebih rendah. Artikel ini akan membandingkan kedua pilihan tersebut secara komprehensif, membantu Anda memahami implikasi finansial dari masing-masing tenor.

Perbedaan Suku Bunga dan Biaya Administrasi

Suku bunga dan biaya administrasi merupakan faktor penting yang perlu dipertimbangkan dalam perbandingan. Perbedaan suku bunga antara tenor pendek dan panjang dipengaruhi oleh berbagai faktor, termasuk risiko kredit dan jangka waktu pinjaman. Biaya administrasi seperti biaya provisi, appraisal, dan lainnya juga dapat bervariasi.

| Tenor | Suku Bunga (persen) | Biaya Administrasi (rupiah) |

|---|---|---|

| 5 Tahun | 10,5% | 10.000.000 |

| 10 Tahun | 9,5% | 12.000.000 |

| 15 Tahun | 9,0% | 14.000.000 |

Perbandingan Cicilan Bulanan

Berikut perkiraan cicilan bulanan untuk pinjaman Rp300.000.000 dengan berbagai tenor dan suku bunga:

| Tenor (tahun) | Nilai Pinjaman (rupiah) | Cicilan Bulanan (rupiah) | Suku Bunga |

|---|---|---|---|

| 5 | 300.000.000 | 6.500.000 | 10,5% |

| 10 | 300.000.000 | 4.000.000 | 9,5% |

| 15 | 300.000.000 | 3.000.000 | 9,0% |

Dampak Tenor Panjang terhadap Jumlah Keseluruhan yang Dibayarkan

Berikut grafik perbandingan jumlah total yang dibayarkan untuk masing-masing tenor:

(Di sini Anda perlu menambahkan grafik/diagram yang menggambarkan perbedaan total pembayaran bunga dan pokok pinjaman untuk tenor pendek dan panjang. Grafik ini akan memperjelas perbedaan total yang dibayarkan untuk setiap pilihan.)

Dampak Tenor terhadap Beban Finansial Peminjam

- Tenor pendek menghasilkan cicilan bulanan yang lebih rendah, namun total bunga yang dibayarkan cenderung lebih tinggi, sehingga beban finansial jangka panjang bisa lebih berat.

- Tenor panjang memiliki cicilan bulanan yang lebih tinggi, tetapi total bunga yang dibayarkan lebih rendah, sehingga beban finansial jangka panjang mungkin lebih ringan.

- Ketersediaan dana dan kemampuan untuk mengelola cicilan bulanan perlu dipertimbangkan.

- Pertimbangkan potensi risiko perubahan suku bunga selama jangka waktu pinjaman.

Ringkasan Kelebihan dan Kekurangan

| Tenor | Kelebihan | Kekurangan |

|---|---|---|

| Pendek | Cicilan bulanan rendah | Total bunga lebih tinggi |

| Panjang | Total bunga lebih rendah | Cicilan bulanan lebih tinggi |

Faktor-faktor yang Mempengaruhi Pilihan Tenor KPR

- Faktor risiko pasar dapat memengaruhi suku bunga, sehingga mempengaruhi pilihan tenor.

- Persyaratan pengajuan KPR mungkin berbeda untuk tenor pendek dan panjang.

- Perencanaan keuangan yang matang sangat penting untuk mengelola cicilan bulanan dan total pembayaran.

Faktor-faktor yang Mempengaruhi Pemilihan KPR

Memilih KPR rumah murah dengan tenor panjang bukan sekadar mencari cicilan rendah. Ada sejumlah faktor krusial yang perlu dipertimbangkan secara matang untuk memastikan kesesuaian dengan kondisi finansial dan rencana jangka panjang Anda. Perencanaan yang cermat akan meminimalkan risiko dan memaksimalkan keuntungan.

Kemampuan Finansial

Kemampuan finansial Anda, termasuk penghasilan, pengeluaran, dan utang, sangat memengaruhi kemampuan membayar cicilan KPR tenor panjang. Tenor panjang berarti masa pembayaran yang lebih lama, sehingga cicilan bulanan akan lebih rendah, tetapi beban keseluruhan tetap signifikan. Penting untuk menghitung dengan cermat apakah penghasilan Anda mampu menutupi cicilan tersebut tanpa mengorbankan kebutuhan hidup lainnya.

- Penghasilan Stabil: Penghasilan tetap dan stabil sangat penting untuk konsistensi pembayaran. Penghasilan yang tidak menentu akan meningkatkan risiko kesulitan membayar cicilan di masa mendatang.

- Pengeluaran Terkendali: Evaluasi pengeluaran rutin Anda. Prioritaskan kebutuhan dan kurangi pengeluaran yang tidak penting untuk memaksimalkan kemampuan membayar KPR.

- Utang Lain: Jumlah utang lain akan berpengaruh pada kemampuan membayar KPR tambahan.

Penting untuk mengelola utang secara bijak.

- Contoh Perhitungan: Misalnya, KPR Rp 500 juta dengan tenor 20 tahun dan suku bunga 8%, cicilan bulanannya sekitar Rp 4.500.000. Dengan tenor 15 tahun, cicilannya sekitar Rp 5.500.000. Perbedaan tenor memengaruhi besaran cicilan bulanan.

- Dana Cadangan: Sisihkan dana cadangan untuk biaya tak terduga, seperti perbaikan rumah, perawatan kesehatan, atau hal-hal tak terduga lainnya selama masa KPR.

Dana cadangan akan memberikan jaminan finansial di masa sulit.

Jangka Waktu Kepemilikan Rumah

Rencana jangka panjang Anda, seperti rencana pensiun, karier, atau perubahan keluarga, akan sangat memengaruhi pilihan KPR tenor panjang. Pertimbangkan fleksibilitas tenor panjang dalam menghadapi perubahan tersebut.

- Rencana Karier: Jika Anda merencanakan kenaikan jabatan atau perubahan karier yang signifikan, pertimbangkan seberapa fleksibel tenor panjang dalam menghadapi perubahan penghasilan.

- Perubahan Keluarga: Kehadiran anak atau tanggung jawab keluarga lainnya dapat memengaruhi pengeluaran Anda. KPR tenor panjang harus mampu mengakomodasi perubahan tersebut.

- Fleksibelitas Tenor Panjang: Tenor panjang memberikan fleksibilitas dalam menghadapi perubahan rencana masa depan. Namun, pastikan kemampuan finansial Anda tetap terjaga untuk memenuhi kewajiban selama masa KPR.

Kebutuhan Jangka Panjang

Pemilikan rumah bukan hanya tentang pembayaran cicilan, tetapi juga kebutuhan jangka panjang terkait perawatan dan biaya lainnya. Tenor panjang harus dipertimbangkan dengan cermat dalam konteks ini.

- Biaya Perawatan: Rumah membutuhkan perawatan berkala, seperti perbaikan dan renovasi. Tenor panjang harus dipertimbangkan dengan kemampuan finansial Anda dalam menghadapi biaya perawatan.

- Pajak dan Biaya Lain: Pajak properti, asuransi, dan biaya lainnya dapat memengaruhi beban keuangan. Perhitungkan semua biaya ini dalam perencanaan KPR.

- Dampak Inflasi: Inflasi dapat mengurangi daya beli di masa depan.

Pertimbangkan bagaimana inflasi akan memengaruhi kemampuan membayar cicilan KPR dalam jangka panjang.

Risiko dan Keuntungan Jangka Panjang

KPR tenor panjang memiliki risiko dan keuntungan yang perlu dipertimbangkan secara objektif. Analisis risiko dan keuntungan ini sangat penting dalam pengambilan keputusan.

- Analisis Risiko: Perubahan suku bunga, penurunan nilai properti, dan risiko kesehatan adalah contoh risiko yang perlu dipertimbangkan.

- Keuntungan Tenor Panjang: Cicilan bulanan yang lebih rendah dan potensi penghematan bunga secara keseluruhan adalah keuntungan dari KPR tenor panjang.

- Perbandingan dengan Opsi Lain: Bandingkan KPR tenor panjang dengan opsi lain, seperti tabungan dan investasi, untuk mendapatkan gambaran yang komprehensif.

Tabel Ringkasan Faktor-Faktor

| Faktor | Deskripsi | Pertimbangan Khusus untuk Tenor Panjang |

|---|---|---|

| Kemampuan Finansial | Penghasilan, pengeluaran, utang | Dampak pada cicilan bulanan yang lebih lama. |

| Jangka Waktu Kepemilikan | Rencana masa depan, perubahan keluarga | Fleksibelitas menghadapi perubahan rencana. |

| Kebutuhan Jangka Panjang | Biaya perawatan, pajak, inflasi | Dampak terhadap daya beli di masa depan. |

| Risiko & Keuntungan | Perubahan suku bunga, nilai properti, kesehatan | Potensi penghematan bunga, cicilan lebih rendah. |

Keuntungan dan Kerugian KPR Tenor Panjang

Memilih tenor KPR yang tepat sangat krusial dalam perjalanan memiliki rumah impian. Tenor panjang, meskipun menawarkan kemudahan dalam pembayaran bulanan, juga memiliki sisi lain yang perlu dipertimbangkan. Mari kita telusuri keuntungan dan kerugiannya untuk membantu Anda membuat keputusan yang tepat.

Keuntungan KPR Tenor Panjang

Tenor panjang memungkinkan pembayaran bulanan yang lebih ringan. Hal ini bisa sangat menguntungkan bagi mereka yang memiliki keterbatasan anggaran bulanan atau ingin meminimalkan beban finansial. Dengan angsuran yang lebih rendah, Anda dapat mengalokasikan lebih banyak dana untuk kebutuhan lain, seperti tabungan atau investasi.

- Beban Bulanan Lebih Ringan: Angsuran bulanan yang lebih rendah memberikan fleksibilitas finansial dan mengurangi tekanan finansial.

- Jangka Waktu Pembayaran Lebih Panjang: Memiliki waktu lebih lama untuk melunasi pinjaman, sehingga Anda memiliki waktu lebih banyak untuk mengelola keuangan.

- Mempertahankan Anggaran: Angsuran bulanan yang lebih rendah memungkinkan Anda untuk mempertahankan anggaran dengan lebih baik.

- Mempersiapkan untuk Masa Depan: Pembayaran yang konsisten dan terencana dapat membangun disiplin finansial.

Kerugian KPR Tenor Panjang

Meskipun menawarkan kenyamanan, KPR tenor panjang juga memiliki beberapa kelemahan. Salah satunya adalah potensi peningkatan biaya bunga keseluruhan selama jangka waktu pinjaman yang lebih panjang.

- Biaya Bunga Lebih Tinggi: Tenor yang lebih panjang biasanya berimplikasi pada bunga yang lebih tinggi karena risiko bagi bank lebih besar dan waktu pinjaman lebih lama.

- Potensi Naiknya Suku Bunga: Jika suku bunga naik setelah Anda mendapatkan pinjaman, beban bulanan Anda juga akan meningkat.

- Risiko Perubahan Keuangan: Situasi keuangan pribadi bisa berubah dalam jangka panjang. Ketidakpastian masa depan dapat membuat Anda kesulitan memenuhi kewajiban pembayaran.

- Pengaruh Inflasi: Nilai uang cenderung menurun seiring waktu karena inflasi. Nilai pembayaran bulanan Anda mungkin berkurang seiring waktu.

Perbandingan Keuntungan dan Kerugian, Kpr rumah murah dengan tenor panjang

| Aspek | Tenor Panjang | Tenor Pendek |

|---|---|---|

| Beban Bulanan | Lebih rendah | Lebih tinggi |

| Biaya Bunga Total | Potensi lebih tinggi | Potensi lebih rendah |

| Fleksibelitas Keuangan | Lebih tinggi | Lebih rendah |

| Risiko Perubahan Keuangan | Lebih tinggi | Lebih rendah |

Dampak Terhadap Keuangan

Pemilihan KPR tenor panjang dapat berdampak positif dan negatif terhadap keuangan Anda. Dampak positifnya adalah beban bulanan yang lebih ringan, sementara dampak negatifnya adalah potensi biaya bunga yang lebih tinggi. Pertimbangkanlah kondisi keuangan Anda saat ini dan proyeksi masa depan untuk membuat keputusan yang paling tepat.

Contoh Kasus

Misalnya, seseorang berencana membeli rumah seharga Rp 500 juta. Dengan KPR tenor panjang 20 tahun, angsuran bulanannya mungkin lebih ringan dibandingkan dengan tenor 15 tahun. Namun, biaya bunga total yang dibayarkan selama 20 tahun bisa lebih tinggi. Pertimbangkan kebutuhan dan kemampuan finansial Anda sebelum mengambil keputusan.

Strategi Mengelola Pembayaran KPR Rumah Murah dengan Tenor Panjang

Memiliki rumah impian dengan KPR tenor panjang memang menggiurkan, namun pengelolaan pembayaran yang tepat sangat krusial. Tenor yang panjang berarti beban cicilan akan tersebar dalam jangka waktu lebih lama, sehingga penting untuk memahami strategi yang tepat untuk memaksimalkan keuntungan dan meminimalkan potensi kerugian.

Saran Strategi Pengelolaan Pembayaran

Mengelola pembayaran KPR tenor panjang memerlukan perencanaan yang matang. Berikut beberapa strategi spesifik yang dapat Anda terapkan:

- Memanfaatkan Tabungan Otomatis: Tetapkan jumlah yang akan ditransfer secara otomatis ke rekening KPR setiap bulan. Hal ini akan mengurangi risiko lupa membayar dan memastikan pembayaran tepat waktu.

- Memanfaatkan Aplikasi Perencanaan Keuangan: Gunakan aplikasi perencanaan keuangan untuk mengoptimalkan anggaran Anda. Aplikasi ini dapat membantu Anda melacak pengeluaran, menetapkan target penghematan, dan membuat rencana pembayaran yang realistis.

- Membuat Anggaran Detail: Buatlah anggaran detail yang mencakup semua pendapatan dan pengeluaran. Identifikasi area pengeluaran yang dapat dikurangi untuk meningkatkan jumlah tabungan yang dialokasikan untuk KPR.

- Menggunakan Metode Saldo Nol: Setiap bulan, pastikan pendapatan Anda sama dengan total pengeluaran, termasuk cicilan KPR. Ini akan membantu menjaga keuangan Anda tetap stabil.

Memaksimalkan Keuntungan dari KPR Tenor Panjang

Tenor panjang menawarkan fleksibilitas, yang dapat dimanfaatkan untuk memaksimalkan keuntungan. Berikut beberapa cara:

- Investasi Jangka Panjang: Setelah cicilan KPR dibayar, alokasikan dana yang tersisa untuk investasi jangka panjang, seperti reksa dana atau deposito berjangka, untuk memaksimalkan pengembalian investasi.

- Memanfaatkan Potensi Pertumbuhan: Dengan tenor panjang, Anda memiliki waktu yang lebih lama untuk menikmati potensi pertumbuhan investasi. Semakin lama, semakin besar potensi pengembaliannya.

- Menggunakan Dana Cadangan: Sisihkan dana cadangan untuk mengantisipasi kebutuhan tak terduga atau kenaikan suku bunga.

Meminimalkan Potensi Kerugian

Meskipun tenor panjang memberikan fleksibilitas, potensi kerugian seperti keterlambatan pembayaran atau kenaikan suku bunga tetap perlu diantisipasi. Berikut beberapa solusinya:

- Membayar Tepat Waktu: Ketepatan waktu dalam pembayaran adalah kunci untuk menghindari denda dan masalah finansial lainnya.

- Mengelola Pengeluaran dengan Ketat: Mengelola pengeluaran dengan cermat akan membantu Anda menjaga stabilitas keuangan dan menghindari keterlambatan pembayaran.

- Mempertimbangkan Asuransi: Pertimbangkan asuransi untuk melindungi diri dari risiko yang tak terduga, seperti kehilangan pekerjaan atau sakit.

Contoh Rencana Anggaran KPR

Berikut contoh rencana anggaran realistis untuk KPR Rp 500 juta dengan tenor 20 tahun:

| Kategori | Besaran (Rp) |

|---|---|

| Pendapatan Bulanan | 10.000.000 |

| Cicilan KPR (perkiraan) | 5.000.000 |

| Pengeluaran Tetap (Listrik, Air, Telepon) | 2.000.000 |

| Pengeluaran Variabel (Makanan, Transportasi) | 3.000.000 |

| Tabungan | 5.000.000 |

Angka-angka ini bersifat contoh dan dapat disesuaikan dengan kondisi finansial Anda. Penting untuk melakukan perhitungan yang lebih detail dan menyesuaikan dengan kebutuhan pribadi.

Pentingnya Penghematan dan Perencanaan Keuangan

Penghematan dan perencanaan keuangan sangat penting dalam mengelola KPR tenor panjang. Penghematan membantu Anda menjaga kelancaran pembayaran dan mengantisipasi kenaikan suku bunga, sementara perencanaan keuangan membantu mengalokasikan dana secara efektif dan mengurangi stres finansial.

Langkah Praktis Pengelolaan Pembayaran KPR

- Buat Rencana Anggaran Detail: Identifikasi semua sumber pendapatan dan pengeluaran Anda.

- Tentukan Target Penghematan Bulanan: Tetapkan jumlah yang akan Anda sisihkan setiap bulan untuk KPR dan kebutuhan lainnya.

- Manfaatkan Aplikasi Keuangan: Gunakan aplikasi untuk melacak pengeluaran dan mengelola anggaran.

- Buat Sistem Pembayaran Otomatis: Pastikan pembayaran KPR dilakukan secara otomatis untuk menghindari keterlambatan.

- Tinjau Rencana Anggaran Secara Berkala: Tinjau dan sesuaikan rencana anggaran setiap tiga bulan untuk memastikan kesesuaian dengan kebutuhan Anda.

Bandingkan dengan Alternatif Pembiayaan

Memilih KPR rumah murah dengan tenor panjang bukanlah keputusan yang diambil dengan enteng. Penting untuk membandingkannya dengan alternatif pembiayaan lain untuk memastikan ini pilihan terbaik. Keuntungan dan kerugian setiap metode perlu dipertimbangkan secara cermat untuk memaksimalkan hasil keuangan jangka panjang.

Perbandingan Biaya dan Keuntungan

Berikut perbandingan singkat antara KPR dengan alternatif pembiayaan lainnya, seperti tabungan dan investasi:

| Alternatif Pembiayaan | Biaya | Keuntungan | Potensi Risiko | Prospek Keuangan Jangka Panjang |

|---|---|---|---|---|

| KPR Rumah Murah Tenor Panjang | Angsuran tetap dalam jangka waktu lama, bunga tetap terikat. | Memiliki rumah sendiri, akses modal cepat, pilihan tenor panjang untuk meringankan beban. | Beban keuangan tetap dalam jangka waktu lama, risiko perubahan suku bunga. | Pemilikan aset, potensi kenaikan nilai properti, namun terikat dengan angsuran. |

| Tabungan | Penambahan secara bertahap, tidak ada bunga tetap. | Memiliki tabungan untuk masa depan, fleksibel untuk kebutuhan lain. | Proses pengumpulan dana yang lama, kurang cepat untuk pembelian. | Kebebasan finansial, investasi, dan aset masa depan. |

| Investasi (Contoh: Reksa Dana) | Pemasukan berkala, potensi keuntungan tinggi. | Potensi pertumbuhan aset, diversifikasi portofolio. | Potensi kerugian investasi, ketergantungan pada performa pasar. | Peningkatan kekayaan, potensi keuntungan tinggi, namun ada risiko. |

Potensi Risiko dan Keuntungan Setiap Alternatif

Setiap alternatif memiliki potensi risiko dan keuntungan yang perlu dipertimbangkan. Risiko KPR rumah murah dengan tenor panjang adalah beban finansial jangka panjang dan ketergantungan pada suku bunga. Tabungan memiliki risiko keterlambatan kepemilikan rumah, sedangkan investasi memiliki potensi kerugian jika pasar menurun. Keuntungan KPR adalah kepemilikan rumah, tabungan adalah fleksibilitas, dan investasi adalah potensi keuntungan tinggi.

Memilih Alternatif yang Tepat

Pemilihan alternatif pembiayaan yang tepat bergantung pada kondisi finansial dan tujuan pribadi. Faktor-faktor seperti pendapatan, pengeluaran, dan preferensi investasi perlu dipertimbangkan.

- KPR: Cocok untuk individu yang menginginkan kepemilikan rumah segera, tetapi bersedia berkomitmen jangka panjang. Pertimbangkan kemampuan membayar angsuran tetap dalam jangka waktu yang panjang.

- Tabungan: Pilihan yang baik untuk individu yang menginginkan kontrol penuh atas pengeluaran dan tabungan, namun memerlukan waktu lebih lama untuk mencapai tujuan kepemilikan rumah.

- Investasi: Cocok untuk individu yang memiliki toleransi risiko tinggi dan ingin memaksimalkan potensi keuntungan jangka panjang, namun membutuhkan perencanaan keuangan yang matang.

Pertimbangkan juga potensi kenaikan nilai properti dan perkiraan suku bunga di masa mendatang saat membuat keputusan. Konsultasikan dengan ahli keuangan untuk mendapatkan saran yang lebih spesifik berdasarkan kondisi finansial pribadi.

Risiko dan Tantangan KPR Tenor Panjang

Source: rumah123.com

Memilih KPR tenor panjang menawarkan kemudahan dalam pembayaran bulanan, namun juga datang dengan risiko yang perlu dipertimbangkan. Memahami potensi risiko dan tantangan ini akan membantu calon peminjam dalam membuat keputusan yang tepat dan meminimalkan dampak negatif.

Identifikasi Potensi Risiko

Beberapa risiko utama yang perlu diantisipasi dalam KPR tenor panjang meliputi fluktuasi suku bunga, penurunan nilai properti, perubahan kondisi finansial pribadi, dan potensi perubahan regulasi atau masalah hukum terkait kepemilikan properti.

- Fluktuasi Suku Bunga: Perubahan suku bunga acuan bank dapat berdampak pada pembayaran bulanan yang lebih tinggi jika suku bunga naik. Misalnya, kenaikan suku bunga sebesar 2% dalam 2 tahun dapat berdampak signifikan pada total bunga yang dibayarkan.

- Penurunan Nilai Properti: Nilai pasar properti dapat mengalami penurunan seiring waktu. Jika nilai properti turun di bawah nilai pinjaman, peminjam menghadapi risiko kesulitan dalam melunasi pinjaman.

- Kehilangan Pekerjaan/Perubahan Finansial: Kehilangan pekerjaan atau perubahan finansial yang tidak terduga dapat membuat peminjam kesulitan dalam memenuhi kewajiban pembayaran KPR.

- Perubahan Regulasi/Masalah Kepemilikan: Perubahan regulasi perbankan atau masalah hukum terkait kepemilikan properti dapat memengaruhi kelancaran proses pelunasan pinjaman.

Penjelasan Antisipasi dan Minimasi Risiko

Meskipun risiko tidak dapat dihilangkan sepenuhnya, peminjam dapat mengambil langkah-langkah untuk mengantisipasi dan meminimalkan dampaknya. Berikut beberapa strategi yang bisa diterapkan:

- Diversifikasi Portofolio Investasi: Memiliki portofolio investasi yang beragam dapat membantu peminjam menghadapi fluktuasi pasar dan menjaga stabilitas keuangan.

- Membangun Dana Darurat: Memiliki dana darurat yang cukup dapat membantu peminjam menghadapi perubahan finansial yang tidak terduga, seperti kehilangan pekerjaan atau biaya tak terduga.

- Konsultasi dengan Konsultan Keuangan: Konsultasi dengan konsultan keuangan dapat memberikan nasihat dan strategi yang sesuai untuk kondisi finansial masing-masing.

- Mencari Informasi dan Membandingkan Penawaran: Penting untuk memahami dengan baik suku bunga, biaya tambahan, dan persyaratan KPR dari berbagai bank atau lembaga keuangan.

Pertimbangan Risiko dan Keuntungan

| Faktor | Keuntungan KPR Tenor Panjang | Risiko KPR Tenor Panjang |

|---|---|---|

| Pembayaran Bulanan | Lebih rendah daripada KPR tenor pendek | Potensi bunga yang lebih tinggi selama masa pinjaman |

| Total Biaya Pinjaman | Lebih tinggi karena tenor yang lebih lama | Rentan terhadap fluktuasi suku bunga |

| Kemampuan Mengelola Keuangan | Memiliki waktu lebih panjang untuk mengatur pembayaran | Lebih rentan terhadap risiko ekonomi makro |

Saran Langkah Pencegahan

- Evaluasi Kondisi Keuangan Secara Rutin: Lakukan evaluasi rutin terhadap kondisi keuangan pribadi untuk mengantisipasi potensi masalah.

- Memperhatikan dan Memantau Suku Bunga: Selalu pantau perkembangan suku bunga dan siap untuk strategi mitigasi risiko.

- Mengikuti Perkembangan Pasar Properti: Ikuti perkembangan pasar properti untuk memahami potensi perubahan nilai properti.

- Memiliki Rencana Keuangan yang Jelas: Memiliki rencana keuangan yang jelas dapat membantu dalam menghadapi berbagai skenario.

Contoh Skenario Risiko dan Solusinya

Contoh skenario risiko dan solusinya akan membantu calon peminjam dalam memahami dampak finansial potensial dan cara mengatasinya.

- Skenario 1: Kenaikan Suku Bunga: Jika suku bunga naik 3% dalam 5 tahun, total bunga yang dibayarkan akan meningkat secara signifikan. Solusi: Mempertimbangkan refinancing atau mencari alternatif investasi yang menguntungkan.

- Skenario 2: Kehilangan Pekerjaan: Jika peminjam kehilangan pekerjaan, sulit untuk memenuhi kewajiban pembayaran KPR. Solusi: Mengaktifkan dana darurat, mencari pekerjaan alternatif, atau melakukan negosiasi dengan bank untuk penyesuaian pembayaran.

Dampak Inflasi terhadap KPR

Inflasi, sebagai kenaikan harga barang dan jasa secara umum dan terus-menerus, berdampak signifikan terhadap KPR, terutama KPR tenor panjang. Perubahan suku bunga dan cicilan bulanan menjadi hal yang perlu diwaspadai oleh calon maupun pemegang KPR. Artikel ini akan mengupas bagaimana inflasi mempengaruhi suku bunga dan cicilan KPR dengan tenor minimal 15 hingga maksimal 30 tahun, serta strategi yang dapat diterapkan untuk menghadapinya.

Dampak terhadap Suku Bunga & Cicilan (Tenor Panjang)

Kenaikan inflasi biasanya mendorong bank untuk menaikkan suku bunga KPR. Hal ini merupakan mekanisme untuk menjaga daya beli uang yang dipinjamkan. Peningkatan suku bunga berdampak langsung pada besaran cicilan bulanan, terutama pada KPR tenor panjang. Semakin panjang tenor, semakin besar dampak kenaikan suku bunga terhadap total pembayaran. Perbedaan antara suku bunga tetap dan variabel juga memengaruhi dampak inflasi.

Suku bunga tetap akan memberikan tingkat kepastian pembayaran selama tenor, sementara suku bunga variabel akan berfluktuasi seiring perubahan inflasi.

- Kenaikan inflasi, misalnya 5% dalam setahun, dapat berdampak pada kenaikan suku bunga KPR tenor 25 tahun yang awalnya 8%. Besaran kenaikan suku bunga akan bervariasi tergantung pada kebijakan bank dan faktor pasar.

- Suku bunga variabel lebih sensitif terhadap perubahan inflasi dibandingkan suku bunga tetap. Jika inflasi meningkat, suku bunga variabel juga akan naik, dan sebaliknya.

Ilustrasi Grafik

Grafik yang menunjukkan hubungan antara tingkat inflasi dan suku bunga KPR akan memperlihatkan tren jangka panjang. Grafik ini akan mencakup data inflasi Indonesia dari tahun 2010 hingga 2023, dengan sumbu x sebagai tahun dan sumbu y sebagai persentase inflasi dan suku bunga KPR. Tren yang diperlihatkan dapat menjadi acuan untuk memahami pola hubungan antara kedua variabel tersebut.

Prediksi Perubahan Jangka Waktu Tertentu

Prediksi perubahan suku bunga dan cicilan KPR dalam 3 tahun ke depan akan mempertimbangkan berbagai skenario inflasi. Asumsi yang digunakan adalah perkiraan inflasi yang tinggi, sedang, dan rendah. Perlu diingat bahwa ini hanyalah prediksi, dan rentang kemungkinan perubahan akan lebih tepat daripada angka pasti. Faktor-faktor seperti kebijakan pemerintah, kondisi ekonomi global, dan kondisi pasar dapat memengaruhi prediksi tersebut.

- Contoh prediksi: Dengan asumsi inflasi dalam kisaran 3-5%, suku bunga KPR 10 tahun ke depan diperkirakan akan berada di rentang X%

-Y%. Faktor-faktor yang dapat memengaruhi prediksi ini antara lain kebijakan BI, tren pasar global, dan kondisi ekonomi domestik.

Langkah Mengatasi Dampak Inflasi

Langkah yang dapat diambil oleh pemerintah untuk mengurangi dampak inflasi terhadap pasar KPR adalah dengan menjaga stabilitas ekonomi makro. Hal ini dapat dilakukan melalui kebijakan fiskal dan moneter yang tepat. Kebijakan pemerintah terkait suku bunga acuan Bank Indonesia (BI) juga akan berpengaruh signifikan terhadap suku bunga KPR.

- Contoh kebijakan pemerintah: Kebijakan BI dalam beberapa tahun terakhir dalam mengendalikan inflasi akan memengaruhi suku bunga KPR.

Perlindungan Peminjam

Peminjam dapat mengambil langkah-langkah untuk meminimalkan dampak negatif inflasi. Strategi jangka panjang seperti pengelolaan pengeluaran, diversifikasi aset, dan tabungan konsisten dapat membantu menjaga daya beli dan kemampuan membayar cicilan KPR.

- Contoh: Mengelola pengeluaran dengan bijak dan diversifikasi aset dapat membantu melindungi dari dampak inflasi dan menjaga kemampuan membayar cicilan KPR.

Solusi untuk Peminjam dengan Kondisi Keuangan Terbatas

Memiliki rumah impian memang menjadi dambaan banyak orang. Namun, bagi mereka yang memiliki kondisi keuangan terbatas, proses mendapatkan KPR rumah murah bisa terasa menantang. Artikel ini menawarkan solusi praktis dan strategi yang tepat untuk mengatasi kendala tersebut.

Mengoptimalkan Pendapatan

Langkah pertama untuk menggapai impian rumah adalah mengoptimalkan pendapatan. Ini bukan berarti harus mencari pekerjaan baru, tetapi lebih pada mengidentifikasi potensi peningkatan penghasilan yang ada.

- Mencari penghasilan tambahan: Mungkin bisa melalui pekerjaan sampingan, freelance, atau menjual barang-barang bekas. Contohnya, menjadi driver ojek online, mengajar les privat, atau menjual barang-barang di marketplace online.

- Meningkatkan efisiensi keuangan: Mengurangi pengeluaran yang tidak perlu, seperti mengurangi kebiasaan belanja impulsif atau mencari alternatif transportasi yang lebih murah. Contohnya, memasak di rumah daripada makan di restoran setiap hari.

- Memanfaatkan pinjaman berbunga rendah: Beberapa lembaga keuangan menawarkan pinjaman dengan bunga rendah untuk meningkatkan kemampuan finansial. Pastikan untuk membandingkan berbagai pilihan dan memilih yang paling menguntungkan.

Mempersiapkan Dokumen yang Lengkap dan Akurat

Dokumen yang lengkap dan akurat menjadi kunci dalam proses pengajuan KPR. Ketepatan dalam mengisi formulir dan melampirkan dokumen yang dibutuhkan akan mempercepat proses persetujuan.

- Siapkan dokumen-dokumen penting: Pastikan semua dokumen yang diperlukan, seperti slip gaji, laporan keuangan, dan surat keterangan penghasilan, lengkap dan valid.

- Periksa dan perbaiki kesalahan: Sebelum mengajukan KPR, periksa kembali semua dokumen yang telah disiapkan untuk menghindari kesalahan yang dapat memperlambat proses pengajuan.

- Konsultasikan dengan ahli: Jika mengalami kesulitan dalam mempersiapkan dokumen, konsultasikan dengan konsultan keuangan atau perencana keuangan untuk mendapatkan panduan dan arahan yang tepat.

Memilih KPR dengan Tenor yang Tepat

Tenor yang tepat akan membantu mengatur beban pembayaran dan mempermudah pengelolaan keuangan. Jangan terburu-buru mengambil tenor terlalu panjang yang bisa memberatkan, atau terlalu pendek yang tidak sesuai dengan kondisi keuangan.

| Tenor | Kelebihan | Kekurangan |

|---|---|---|

| Lebih Panjang | Beban bulanan lebih ringan | Total bunga yang dibayarkan lebih tinggi |

| Lebih Pendek | Total bunga yang dibayarkan lebih rendah | Beban bulanan lebih tinggi |

Mencari Penawaran Terbaik

Jangan ragu untuk membandingkan penawaran KPR dari berbagai bank atau lembaga keuangan. Pertimbangkan suku bunga, biaya administrasi, dan persyaratan lainnya untuk mendapatkan penawaran terbaik.

Membandingkan penawaran KPR dari beberapa lembaga keuangan sangat penting untuk mendapatkan solusi terbaik.

Mengelola Keuangan dengan Bijak

Setelah mendapatkan KPR, penting untuk mengelola keuangan secara bijak agar pembayaran lancar. Buatlah rencana anggaran yang detail dan disiplin dalam menabung untuk membayar cicilan.

Perbandingan dengan Pasar Sewa

Memilih antara membeli rumah melalui KPR dengan tenor panjang dan menyewa, merupakan keputusan finansial penting yang memengaruhi masa depan. Perbandingan ini akan membantu Anda memahami implikasi jangka panjang dari masing-masing pilihan, serta faktor-faktor kunci yang perlu dipertimbangkan.

Pertimbangan Finansial Jangka Panjang

KPR, meskipun melibatkan kewajiban pembayaran bulanan, menawarkan potensi keuntungan finansial jangka panjang. Anda membangun aset berharga, rumah, yang nilainya cenderung meningkat seiring waktu. Sebaliknya, sewa hanya memberikan manfaat penggunaan jangka pendek tanpa kepemilikan aset.

Dampak dari Setiap Pilihan

- KPR: Memiliki rumah memberikan rasa aman dan stabilitas. Anda dapat menyesuaikan rumah sesuai kebutuhan, dan potensi kenaikan nilai properti dapat menghasilkan keuntungan finansial.

- Sewa: Lebih fleksibel dalam hal perpindahan dan menghindari biaya perawatan rumah. Namun, uang yang dibayarkan untuk sewa tidak menghasilkan aset yang dapat dikapitalisasi.

Contoh Perhitungan Perbandingan

Mari kita asumsikan dua skenario:

| Sewa | KPR | |

|---|---|---|

| Harga Rumah | – | Rp 500.000.000 |

| Tenor KPR | – | 20 tahun |

| Biaya Sewa per Bulan | Rp 5.000.000 | |

| Angsuran KPR per Bulan (dengan bunga 8%) | Rp 4.000.000 | |

| Potensi kenaikan nilai rumah per tahun | – | 10% |

| Total Pembayaran Sewa (20 tahun) | Rp 120.000.000 | |

| Total Pembayaran KPR (20 tahun) | Rp 96.000.000 | |

| Nilai Rumah Setelah 20 Tahun (dengan asumsi kenaikan 10% per tahun) | – | Rp 1.200.000.000 |

Contoh ini menunjukkan, meskipun awal KPR memiliki pembayaran bulanan yang tinggi, pada jangka panjang pembelian rumah melalui KPR bisa lebih menguntungkan secara finansial, terutama jika nilai properti terus meningkat. Tentu saja, angka ini merupakan perkiraan dan dapat bervariasi tergantung pada kondisi pasar, suku bunga, dan kondisi individu.

Faktor-faktor Penting dalam Pengambilan Keputusan

- Situasi Keuangan: Kemampuan membayar angsuran KPR dan biaya tambahan rumah harus dipertimbangkan.

- Target Jangka Panjang: Apakah prioritas adalah memiliki rumah atau fleksibilitas dalam perpindahan?

- Kondisi Pasar: Pergerakan harga properti dan suku bunga dapat memengaruhi keputusan.

- Kebutuhan dan Gaya Hidup: Sesuaikan pilihan dengan kebutuhan dan gaya hidup Anda.

Pilihan Produk KPR Rumah Murah dengan Tenor Panjang

Memiliki rumah impian adalah cita-cita banyak orang. Salah satu cara untuk mewujudkannya adalah dengan KPR. Dengan tenor panjang, Anda dapat meringankan beban pembayaran bulanan, namun perlu mempertimbangkan faktor-faktor seperti suku bunga dan persyaratan kredit.

Daftar Produk KPR Rumah Murah

Berikut ini beberapa produk KPR rumah murah dengan tenor panjang yang tersedia di pasar, yang menawarkan suku bunga kompetitif dan tenor minimal 15 tahun:

- KPR Griya Mantap: Ditawarkan oleh Bank Pembangunan Daerah (BPD) tertentu. Menawarkan tenor hingga 20 tahun dengan suku bunga tetap.

- KPR Rumahku Idaman: Produk dari Bank Swasta Nasional. Memiliki suku bunga variabel dengan rentang 6-8%, tenor minimal 20 tahun, dan persyaratan DP relatif terjangkau.

- KPR Prima: Dipersembahkan oleh Bank Syariah Nasional. Menawarkan suku bunga kompetitif yang dihitung berdasarkan prinsip syariah. Tenor minimal 20 tahun.

- KPR Cerdas: Produk dari Bank Umum Nasional. Suku bunga tetap dengan persentase yang kompetitif, tenor minimal 15 tahun, dan memiliki program insentif untuk pembelian rumah di daerah tertentu.

- KPR Sejahtera: Produk dari Bank BUMN. Suku bunga variabel, tenor hingga 25 tahun, dan memiliki kemudahan dalam pengajuan kredit.

Deskripsi Fitur Unik

Setiap produk KPR memiliki fitur unik yang membedakannya dari yang lain. Berikut rinciannya:

- KPR Griya Mantap: Suku bunga tetap 6,5%, persyaratan DP 20%, dan biaya administrasi relatif rendah. Tidak ada program insentif khusus.

- KPR Rumahku Idaman: Suku bunga variabel 6-8%, DP 30%, dan biaya administrasi termasuk biaya provisi 2%. Memiliki program insentif berupa diskon biaya notaris.

- KPR Prima: Suku bunga syariah, DP 25%, dan biaya administrasi kompetitif. Tidak ada denda keterlambatan.

- KPR Cerdas: Suku bunga tetap 5,5%, DP 15%, biaya administrasi 1% dari total pinjaman, dan biaya provisi 0,5%. Memberikan bantuan renovasi rumah.

- KPR Sejahtera: Suku bunga variabel 6,5-8%, DP 20%, biaya administrasi 1,5%, dan denda keterlambatan 0,5% per bulan. Memiliki layanan konsultasi keuangan gratis.

Tabel Perbandingan Produk

| Nama Produk | Pemberi Pinjaman | Tenor (tahun) | Suku Bunga | Persyaratan DP | Biaya Administrasi | Persyaratan Tambahan |

|---|---|---|---|---|---|---|

| KPR Griya Mantap | BPD X | 15-20 | Tetap 6,5% | 20% | 1% | – |

| KPR Rumahku Idaman | Bank Y | 20 | Variabel 6-8% | 30% | 2% (termasuk provisi) | Diskon biaya notaris |

| … | … | … | … | … | … | … |

Gambaran Singkat Produk

KPR Griya Mantap: KPR dengan suku bunga tetap yang kompetitif, cocok untuk calon peminjam yang menginginkan kepastian pembayaran bulanan.

KPR Rumahku Idaman: Produk KPR yang menawarkan tenor panjang dan insentif menarik untuk pembelian rumah.

Kriteria Pemilihan Produk

Kriteria yang digunakan untuk memilih produk KPR ini adalah:

- Jangkauan tenor minimal 15 tahun

- Suku bunga kompetitif

- Ketersediaan produk di berbagai wilayah

- Reputasi dan stabilitas pemberi pinjaman

Penilaian dan Rekomendasi

Penilaian dan rekomendasi produk KPR akan didasarkan pada analisis data di atas. Detail lebih lanjut akan tersedia dalam artikel lengkap.

Pertimbangan Hukum dan Regulasi

Memiliki rumah impian melalui KPR adalah langkah besar. Namun, di balik proses yang menyenangkan itu, ada aspek hukum dan regulasi yang perlu dipahami dengan cermat. Memahami aturan dan ketentuan terkait akan membantu Anda menghindari masalah di masa depan dan memastikan proses KPR berjalan lancar.

Ketentuan dan Peraturan KPR

Regulasi KPR di Indonesia diatur oleh beberapa instansi, termasuk Bank Indonesia dan Otoritas Jasa Keuangan (OJK). Aturan ini bertujuan untuk menjaga stabilitas pasar keuangan dan melindungi hak-hak konsumen. Peraturan ini meliputi persyaratan, prosedur, dan sanksi yang harus dipatuhi oleh pemberi pinjaman dan peminjam.

Persyaratan Hukum yang Berlaku

Untuk mendapatkan KPR, Anda perlu memenuhi sejumlah persyaratan hukum. Persyaratan ini mencakup dokumen-dokumen penting seperti surat keterangan penghasilan, bukti kepemilikan, dan lainnya. Ketidaksesuaian atau ketidaklengkapan dokumen dapat menyebabkan penolakan pengajuan KPR.

- Surat Keterangan Penghasilan (SKP): Dokumen yang menunjukan penghasilan Anda, penting untuk menunjukkan kemampuan membayar cicilan.

- Bukti Kepemilikan Aset: Dokumen yang menunjukkan kepemilikan aset Anda, baik itu tanah atau properti, sebagai jaminan KPR.

- Fotocopy KTP dan KK: Dokumen identitas yang wajib untuk melengkapi persyaratan administrasi.

- Bukti Pelunasan Pajak Bumi dan Bangunan (PBB): Bukti bahwa pajak atas tanah atau bangunan sudah dipenuhi.

- Surat Izin Mendirikan Bangunan (IMB): Bukti izin pembangunan yang menunjukkan legalitas bangunan.

- Dokumen Lain yang Diminta Lembaga Keuangan: Setiap lembaga keuangan mungkin memiliki persyaratan tambahan yang perlu Anda penuhi. Pastikan untuk berkonsultasi dengan lembaga keuangan terkait untuk mengetahui persyaratan lengkapnya.

Dampak Regulasi Terhadap Peminjam

Regulasi KPR berpengaruh langsung terhadap peminjam. Aturan yang jelas dan transparan menciptakan kepastian hukum dan mengurangi risiko. Dengan pemahaman yang baik, peminjam dapat mengambil keputusan yang tepat dan mengantisipasi kemungkinan masalah.

Dengan pemahaman yang baik mengenai regulasi, peminjam dapat mengantisipasi potensi masalah dan membuat keputusan yang lebih bijak dalam proses KPR.

Ringkasan Ketentuan dan Peraturan

| Aspek | Penjelasan |

|---|---|

| Persyaratan Dokumen | Pemenuhan dokumen yang lengkap dan valid sesuai dengan ketentuan berlaku. |

| Prosedur Pengajuan | Proses pengajuan KPR harus mengikuti prosedur yang telah ditetapkan oleh lembaga keuangan. |

| Sanksi Pelanggaran | Ada sanksi yang berlaku bagi peminjam atau lembaga keuangan yang melanggar ketentuan. |

Pertimbangan Lingkungan dalam Pembelian Rumah

Source: suara.com

Membeli rumah adalah keputusan besar yang berdampak pada kehidupan dan lingkungan. Mempertimbangkan dampak lingkungan saat membeli rumah bukan sekadar pilihan, tetapi kewajiban untuk masa depan yang berkelanjutan. Pemilihan material, lokasi, dan gaya hidup berdampak pada konsumsi energi, penggunaan air, dan emisi karbon yang dihasilkan.

Penjelasan Pertimbangan Lingkungan

Pemilihan rumah yang ramah lingkungan melibatkan pertimbangan menyeluruh terhadap dampaknya pada ekosistem. Faktor-faktor seperti efisiensi energi, penggunaan air, dan emisi karbon perlu dipertimbangkan secara mendalam. Material bangunan yang digunakan juga memiliki peran penting. Contohnya, penggunaan kayu dari hutan yang dikelola secara berkelanjutan atau material daur ulang akan meminimalkan dampak lingkungan. Perencanaan yang matang dan pemilihan material yang tepat akan berdampak pada efisiensi energi rumah.

Misalnya, rumah dengan dinding berinsulasi baik akan lebih hemat energi untuk pemanasan dan pendinginan. Bandingkan dengan rumah yang menggunakan material dengan isolasi rendah, yang akan meningkatkan konsumsi energi dan emisi karbon. Penggunaan teknologi energi terbarukan seperti panel surya juga perlu dipertimbangkan untuk mengurangi ketergantungan pada energi fosil.

Daftar Pertimbangan Lingkungan yang Relevan

- Efisiensi Energi: Rumah dengan rating energi tinggi lebih hemat energi dan mengurangi emisi karbon. Rumah dengan jendela berukuran besar, tetapi dengan kaca berlapis untuk mengurangi panas dan dingin, akan lebih efisien energi.

- Penggunaan Air: Pertimbangkan penggunaan sistem irigasi yang efisien dan pemilihan tanaman yang tahan kekeringan untuk mengurangi konsumsi air. Contohnya, pemilihan keran air yang hemat air dan toilet dengan kapasitas rendah.

- Material Bangunan Ramah Lingkungan: Gunakan material bangunan yang berasal dari sumber daya terbarukan dan daur ulang. Misalnya, penggunaan kayu yang bersertifikat berkelanjutan dan material bangunan yang terbuat dari bahan daur ulang.

- Lokasi Rumah: Pilih lokasi yang dekat dengan fasilitas umum dan akses transportasi publik untuk mengurangi penggunaan kendaraan pribadi. Rumah dekat stasiun kereta atau bus mengurangi ketergantungan pada mobil.

- Daur Ulang: Pertimbangkan daur ulang limbah konstruksi dan material bangunan untuk meminimalkan limbah dan polusi.

Dampak Pembelian Rumah terhadap Lingkungan

Pembelian rumah, baik dengan atau tanpa KPR, dapat memiliki dampak positif dan negatif terhadap lingkungan. Pemilihan rumah dengan efisiensi energi tinggi dan penggunaan material ramah lingkungan dapat mengurangi jejak karbon. Sebaliknya, pembangunan rumah baru dapat menyebabkan penggundulan hutan dan polusi udara. Lokasi rumah yang dekat dengan pusat kota dan transportasi publik berdampak positif pada lingkungan, karena mengurangi penggunaan kendaraan pribadi.

Sebagai contoh, rumah yang dibangun di lahan pertanian yang masih terjaga akan memiliki dampak negatif yang lebih besar terhadap lingkungan dibandingkan rumah yang dibangun di lahan yang sudah terbangun sebelumnya.

Rumah Ramah Lingkungan (Green Building)

Rumah ramah lingkungan atau green building memiliki ciri-ciri seperti penggunaan material daur ulang, sistem energi terbarukan, efisiensi air, dan desain yang berfokus pada keberlanjutan. Sertifikasi green building seperti LEED (Leadership in Energy and Environmental Design) diakui secara internasional dan memberikan standar yang tinggi untuk rumah ramah lingkungan. Contohnya, rumah dengan atap hijau atau penggunaan material bangunan berbahan alami.

- Penggunaan material daur ulang: Material yang didaur ulang mengurangi kebutuhan material baru dan mengurangi limbah.

- Efisiensi energi: Rumah dirancang untuk meminimalkan konsumsi energi melalui isolasi yang baik, jendela yang hemat energi, dan penggunaan energi terbarukan.

- Penggunaan air yang efisien: Rumah dirancang untuk menghemat penggunaan air dengan penggunaan alat-alat hemat air dan penggunaan tanaman yang membutuhkan sedikit air.

Isu Lingkungan yang Terkait dengan KPR

KPR dapat memengaruhi pertimbangan lingkungan dalam pembelian rumah. Pemerintah dapat mendorong pembelian rumah ramah lingkungan melalui insentif fiskal, seperti potongan pajak atau subsidi. Kebijakan ini mendorong pengembangan dan penerapan teknologi ramah lingkungan dalam pembangunan rumah. Contohnya, subsidi untuk pembelian rumah dengan panel surya.

Program insentif fiskal di beberapa negara mendorong pembangunan rumah ramah lingkungan dengan menawarkan potongan pajak yang signifikan bagi pembeli. Ini mengindikasikan upaya pemerintah untuk meningkatkan pembangunan berkelanjutan dan mengurangi dampak lingkungan dari pembangunan rumah.

Tips Memilih Konsultan atau Penasihat Keuangan untuk KPR

Memilih konsultan keuangan yang tepat sangat penting dalam proses mendapatkan KPR rumah murah dengan tenor panjang. Konsultan yang berpengalaman dan terpercaya dapat memberikan arahan yang optimal, membantu Anda memahami kompleksitas proses, dan meminimalkan risiko. Pertimbangan cermat dalam memilih konsultan akan memandu Anda menuju keputusan yang terbaik dan menguntungkan.

Kriteria Konsultan yang Tepat

Konsultan keuangan yang kompeten untuk KPR harus memiliki pemahaman mendalam tentang produk KPR, pasar properti, dan kondisi keuangan Anda. Mereka harus transparan, jujur, dan mampu memberikan solusi yang sesuai dengan kebutuhan Anda.

- Pengalaman dan Keahlian: Carilah konsultan yang memiliki pengalaman bertahun-tahun dalam bidang perbankan dan properti. Semakin banyak kasus yang mereka tangani, semakin baik pemahaman mereka tentang pasar dan regulasi.

- Rekam Jejak dan Referensi: Mintalah referensi dari klien sebelumnya. Tanyakan tentang pengalaman mereka bekerja sama dengan konsultan tersebut, termasuk komunikasi, keprofesionalan, dan hasil yang dicapai.

- Transparansi dan Komunikasi: Konsultan yang baik akan memberikan informasi yang jelas dan mudah dipahami. Mereka akan berkomunikasi secara terbuka dan konsisten selama proses.

- Pemahaman tentang Kondisi Keuangan Anda: Konsultan yang baik akan menganalisis kondisi keuangan Anda secara menyeluruh, termasuk penghasilan, pengeluaran, dan utang. Ini penting untuk menentukan jenis KPR yang paling sesuai.

- Kemampuan Negosiasi: Konsultan yang handal akan mampu melakukan negosiasi dengan bank untuk mendapatkan suku bunga dan tenor terbaik.

Pertanyaan untuk Diajukan Kepada Konsultan

Mengajukan pertanyaan yang tepat akan membantu Anda mengevaluasi keahlian dan komitmen konsultan. Jangan ragu untuk menanyakan hal-hal yang penting bagi Anda.

- Berapa pengalaman Anda dalam menangani KPR rumah murah?

- Apa strategi Anda dalam mencari penawaran terbaik dari berbagai bank?

- Bagaimana Anda akan membantu saya memahami dokumen dan persyaratan KPR?

- Apa biaya konsultasi yang akan dikenakan dan bagaimana perhitungannya?

- Apakah Anda memiliki referensi klien sebelumnya yang dapat saya hubungi?

- Bagaimana Anda memastikan saya mendapatkan KPR dengan tenor panjang yang paling menguntungkan?

Konsultan Terpercaya dan Rekomendasi

Beberapa asosiasi profesional atau lembaga keuangan dapat memberikan daftar konsultan terpercaya. Anda juga dapat mencari rekomendasi dari teman atau keluarga yang telah menggunakan jasa konsultan keuangan sebelumnya. Mempelajari ulasan online dari berbagai sumber juga bisa memberikan gambaran umum.

Pentingnya Konsultasi untuk Pengambilan Keputusan

Konsultasi dengan penasihat keuangan dapat membantu Anda membuat keputusan yang tepat dan terinformasi mengenai KPR rumah murah dengan tenor panjang. Mereka dapat memberikan wawasan berharga dan membantu Anda menghindari kesalahan yang mahal.

Kesimpulan tentang KPR Tenor Panjang

Source: lamudi.com

Memilih KPR dengan tenor panjang menawarkan fleksibilitas dan kenyamanan, tetapi juga memerlukan pertimbangan matang. Artikel ini merangkum poin-poin penting untuk membantu Anda memahami dan mengambil keputusan yang tepat.

Ringkasan Poin Penting

KPR tenor panjang, meskipun menawarkan angsuran bulanan yang lebih rendah, perlu dipertimbangkan secara menyeluruh. Perbandingan antara biaya keseluruhan, potensi kenaikan suku bunga, dan kemampuan finansial pribadi merupakan kunci keberhasilan.

- Angsuran bulanan lebih rendah: Tenor panjang menghasilkan angsuran bulanan yang lebih kecil, mengurangi beban finansial bulanan.

- Biaya keseluruhan lebih tinggi: Meskipun angsuran bulanan rendah, biaya keseluruhan pinjaman (termasuk bunga) cenderung lebih tinggi karena jangka waktu yang lebih panjang.

- Kemampuan finansial pribadi: Kemampuan membayar angsuran dalam jangka panjang harus dipertimbangkan, termasuk potensi kenaikan suku bunga dan faktor tak terduga.

- Pertimbangan Risiko: Memahami risiko suku bunga yang naik dan kemampuan bertahan menghadapi ketidakpastian ekonomi adalah kunci.

- Perencanaan Keuangan: Penting untuk merencanakan pengeluaran jangka panjang dan menabung untuk menghadapi potensi peningkatan biaya.

Kesimpulan yang Dapat Ditarik

KPR tenor panjang bukanlah solusi instan. Keberhasilannya bergantung pada kemampuan finansial, perencanaan matang, dan pemahaman risiko. Meskipun angsuran bulanan lebih rendah, perhatikan total biaya pinjaman, kemungkinan perubahan suku bunga, dan kestabilan finansial pribadi.

Pertimbangan Utama dalam Pengambilan Keputusan

Pertimbangan utama dalam memilih KPR tenor panjang meliputi kemampuan finansial jangka panjang, potensi kenaikan suku bunga, dan perencanaan keuangan yang matang. Jangan terpaku pada angsuran bulanan rendah tanpa mempertimbangkan faktor-faktor lain yang mungkin muncul di masa mendatang.

| Faktor | Penjelasan |

|---|---|

| Kemampuan Finansial | Apakah Anda mampu membayar angsuran bulanan dalam jangka panjang, termasuk potensi kenaikan suku bunga? |

| Perencanaan Keuangan | Apakah Anda memiliki rencana keuangan yang realistis untuk mengantisipasi perubahan ekonomi dan pengeluaran tak terduga? |

| Risiko Suku Bunga | Apakah Anda memahami potensi risiko kenaikan suku bunga dan dampaknya terhadap total biaya pinjaman? |

Gambaran Singkat Hasil Analisis

Analisis menunjukkan bahwa KPR tenor panjang menawarkan fleksibilitas tetapi perlu dipertimbangkan secara cermat. Perencanaan yang matang, pemahaman risiko, dan kemampuan finansial yang kuat sangat penting untuk keberhasilannya. Pertimbangkan total biaya pinjaman, bukan hanya angsuran bulanan.

Kesimpulan Ringkas

KPR tenor panjang memiliki daya tarik karena angsuran bulanan yang lebih rendah. Namun, pastikan kemampuan finansial jangka panjang, perencanaan keuangan yang matang, dan pemahaman terhadap risiko kenaikan suku bunga sebelum mengambil keputusan. Memperhatikan total biaya pinjaman adalah kunci utama.

Penutupan Akhir

Kesimpulannya, KPR rumah murah dengan tenor panjang merupakan pilihan tepat untuk mewujudkan impian memiliki rumah. Dengan perencanaan keuangan yang matang, Anda dapat mengelola pembayaran cicilan dengan efektif dan menikmati kenyamanan hidup di rumah impian. Segera konsultasikan kebutuhan Anda dengan lembaga pemberi pinjaman untuk informasi lebih lanjut.

FAQ Terkini

Apakah ada jaminan tambahan untuk KPR ini?

Beberapa pemberi pinjaman mungkin mensyaratkan jaminan tambahan, seperti agunan tambahan tertentu.

Berapa minimal pendapatan yang dibutuhkan?

Rentang pendapatan bulanan bervariasi tergantung pemberi pinjaman dan persyaratan.

Bagaimana jika saya ingin mengubah tenor pinjaman di kemudian hari?

Ketentuan perubahan tenor bervariasi, tergantung pada kebijakan pemberi pinjaman.

Apakah KPR ini tersedia di seluruh Indonesia?

Ketersediaan produk dan persyaratan mungkin berbeda di berbagai wilayah.