Pengajuan kredit rumah dengan bunga rendah dan tenor panjang adalah pilihan cerdas untuk mewujudkan impian hunian idaman. Dengan bunga yang terjangkau dan jangka waktu pengembalian yang lebih lama, Anda dapat meringankan beban finansial bulanan dan fokus pada kenyamanan hidup di rumah baru. Mari kita telusuri lebih dalam tentang bagaimana memanfaatkan peluang ini dengan bijak.

Proses pengajuan kredit rumah, khususnya dengan bunga rendah dan tenor panjang, melibatkan beberapa tahapan penting. Dari penilaian kredit hingga pencairan dana, setiap langkah perlu dipahami dengan baik. Informasi dalam panduan ini akan memandu Anda untuk memahami persyaratan, pilihan lembaga keuangan, dan tips-tips untuk memaksimalkan peluang persetujuan.

Menemukan Rumah Impian dengan Kredit Rumah Bunga Rendah dan Tenor Panjang

Memiliki rumah impian adalah dambaan banyak orang. Proses pengajuan kredit rumah, khususnya dengan bunga rendah dan tenor panjang, menawarkan solusi yang fleksibel dan terjangkau. Artikel ini akan menjelaskan secara rinci tentang pengajuan kredit rumah, mulai dari definisi hingga persyaratannya.

Definisi Pengajuan Kredit Rumah

Pengajuan kredit rumah adalah proses permohonan pinjaman kepada bank atau lembaga pemberi kredit untuk membeli atau membangun rumah. Pinjaman ini digunakan untuk membiayai pembelian properti. Berbeda dengan pinjaman pribadi yang bisa digunakan untuk berbagai keperluan, kredit rumah secara khusus ditujukan untuk pembelian atau pembangunan rumah. Misalnya, Anda ingin membeli rumah seharga Rp500 juta, dan Anda mengajukan kredit rumah kepada bank untuk membiayai pembelian tersebut.

Proses Pengajuan Kredit Rumah

Proses pengajuan kredit rumah umumnya terdiri dari beberapa tahap. Berikut tahapannya:

- Permohonan dan Penilaian Kredit: Pemohon mengajukan permohonan kredit rumah ke bank/lembaga pemberi kredit dengan menyertakan dokumen-dokumen yang diperlukan. Bank akan melakukan penilaian kredit terhadap pemohon untuk menentukan kelayakan dan kemampuan membayar cicilan. Contohnya, Pak Budi mengajukan permohonan kredit rumah dengan melampirkan slip gaji, surat keterangan kerja, dan dokumen kepemilikan lahan. Bank akan mengevaluasi kemampuan Pak Budi untuk membayar cicilan setiap bulan.

- Pengajuan dan Persetujuan: Jika permohonan disetujui, bank akan memberikan persetujuan dan menawarkan suku bunga serta tenor pinjaman. Contohnya, bank menyetujui permohonan Pak Budi dan menawarkan suku bunga 8% dan tenor 20 tahun.

- Notaris dan Akta Jual Beli: Notaris akan menyiapkan akta jual beli untuk memastikan transaksi legal dan aman. Contohnya, Pak Budi dan penjual rumah bertemu dengan notaris untuk menyusun akta jual beli.

- Pembayaran dan Pencairan Dana: Setelah semua dokumen dan persyaratan terpenuhi, pemohon melakukan pembayaran uang muka (DP) dan biaya-biaya terkait. Bank akan melakukan pencairan dana kepada penjual rumah setelah akta jual beli terselesaikan. Contohnya, Pak Budi membayar DP sebesar 20% dan biaya-biaya lainnya. Bank mentransfer dana ke rekening penjual rumah setelah proses notaris selesai.

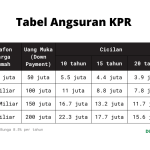

Perbandingan Jenis Kredit Rumah Berdasarkan Jangka Waktu

Berikut tabel perbandingan jenis kredit rumah berdasarkan jangka waktu pinjaman:

| Jenis Kredit | Jangka Waktu (Tahun) | Suku Bunga Rata-Rata | Biaya Tambahan | Kelebihan | Kekurangan |

|---|---|---|---|---|---|

| KPR 15 Tahun | 15 | 8,5% | Biaya provisi 1%, biaya administrasi Rp. 500.000 | Cicilan lebih cepat, hutang lebih cepat lunas | Suku bunga relatif tinggi, beban cicilan per bulan lebih besar |

| KPR 20 Tahun | 20 | 8,0% | Biaya provisi 1%, biaya administrasi Rp. 500.000 | Beban cicilan per bulan lebih ringan | Waktu pengembalian lebih lama |

| KPR 25 Tahun | 25 | 7,5% | Biaya provisi 1%, biaya administrasi Rp. 500.000 | Beban cicilan per bulan paling ringan | Waktu pengembalian paling lama |

Persyaratan Pengajuan Kredit Rumah

Berikut persyaratan umum yang dibutuhkan untuk mengajukan kredit rumah:

- Dokumen Identitas: Fotocopy KTP, KK, dan NPWP.

- Dokumen Keuangan: Slip gaji, laporan keuangan, dan bukti pendapatan.

- Persyaratan Finansial: Pendapatan minimal, rasio angsuran, dan riwayat kredit yang baik.

- Persyaratan Lainnya: Usia minimal, dan riwayat kredit yang baik.

Alur Pengajuan Kredit Rumah

Berikut alur pengajuan kredit rumah secara visual (diagram alir):

[Pemohon mengajukan permohonan] -> [Bank melakukan penilaian kredit] -> [Bank menyetujui atau menolak] -> [Jika disetujui, Notaris menyiapkan akta jual beli] -> [Pemohon melakukan pembayaran] -> [Bank melakukan pencairan dana]

Faktor Bunga Rendah

Raih impian hunian idaman Anda dengan bunga kredit rumah yang rendah dan tenor panjang. Faktor-faktor apa saja yang memengaruhi penawaran bunga rendah ini? Mari kita telusuri bersama.

Faktor-Faktor yang Memengaruhi Bunga Rendah

Beberapa faktor kunci memengaruhi penentuan bunga rendah pada kredit rumah, antara lain:

- Kondisi Ekonomi Makro: Stabilitas ekonomi nasional, tingkat inflasi, dan suku bunga acuan bank sentral sangat memengaruhi kebijakan bunga rendah. Jika kondisi ekonomi stabil, bank cenderung menawarkan bunga lebih rendah.

- Kebijakan Pemerintah: Kebijakan pemerintah, seperti insentif fiskal atau stimulus ekonomi, dapat mendorong bank untuk menawarkan bunga rendah untuk merangsang pertumbuhan ekonomi dan sektor properti.

- Persaingan Antar Bank: Persaingan antar lembaga keuangan mendorong mereka untuk menawarkan suku bunga yang kompetitif guna menarik nasabah. Bank yang menawarkan bunga rendah cenderung lebih banyak diminati.

- Risiko Kredit: Tingkat risiko kredit yang dimiliki peminjam memengaruhi penentuan bunga. Peminjam dengan profil risiko rendah cenderung mendapatkan bunga lebih rendah.

- Kemampuan Bank dalam Mengelola Risiko: Bank yang memiliki kemampuan manajemen risiko yang baik cenderung menawarkan bunga rendah karena mereka mampu memprediksi dan mengelola potensi kerugian secara efektif.

Contoh Kebijakan Pemerintah yang Mendukung Bunga Rendah

Beberapa kebijakan pemerintah yang dapat mendorong bunga rendah kredit rumah antara lain:

- Subsidi Bunga: Pemerintah memberikan subsidi bunga kepada peminjam untuk mengurangi beban pembayaran cicilan.

- Insentif Pajak: Pemberian insentif pajak bagi pembelian rumah dapat mendorong minat masyarakat dan memicu penurunan bunga.

- Kebijakan Moneter Bank Sentral: Bank sentral dapat menurunkan suku bunga acuan untuk mendorong peredaran uang dan pinjaman. Hal ini secara tidak langsung memengaruhi bunga yang ditawarkan bank.

Tabel Perbandingan Bunga Rendah

Berikut perbandingan bunga kredit rumah pada beberapa bank atau lembaga keuangan (data perkiraan, dapat berubah sewaktu-waktu):

| Bank/Lembaga Keuangan | Bunga (persen per tahun) | Tenor (tahun) |

|---|---|---|

| Bank A | 6,5% | 20 |

| Bank B | 7,0% | 15 |

| Bank C | 6,8% | 25 |

| Lembaga Keuangan X | 7,2% | 10 |

Pengaruh Bunga Rendah pada Kemampuan Bayar Cicilan

Bunga rendah sangat berpengaruh pada kemampuan bayar cicilan. Dengan bunga yang lebih rendah, cicilan bulanan akan lebih ringan. Hal ini memungkinkan Anda untuk mengalokasikan lebih banyak dana untuk kebutuhan lain.

Pengaruh Faktor Risiko terhadap Penentuan Bunga Rendah

Faktor risiko, seperti kemampuan membayar, riwayat kredit, dan nilai aset, secara langsung memengaruhi penentuan bunga rendah. Semakin rendah risiko yang dilihat oleh bank, semakin rendah pula bunga yang ditawarkan. Ini bertujuan untuk meminimalkan potensi kerugian bagi bank.

Faktor Tenor Panjang

Source: pikiran-rakyat.com

Tenor panjang pada kredit rumah menawarkan fleksibilitas finansial yang signifikan. Dengan masa pengembalian yang lebih panjang, Anda memiliki waktu lebih banyak untuk menyesuaikan diri dengan kondisi ekonomi dan merencanakan masa depan. Ini memberikan rasa aman dan kontrol yang lebih baik atas keuangan Anda.

Faktor-faktor yang Memengaruhi Tenor Panjang

Beberapa faktor krusial memengaruhi pilihan tenor panjang pada kredit rumah, termasuk suku bunga, kondisi pasar, dan kemampuan finansial pemohon. Tingkat suku bunga yang rendah, misalnya, bisa membuat tenor panjang lebih menguntungkan. Pasar yang stabil juga berperan penting, karena kondisi ekonomi yang tidak pasti dapat membuat pemohon lebih memilih tenor pendek untuk menghindari risiko.

Manfaat Tenor Panjang bagi Pemohon

- Beban Cicilan Bulanan Lebih Rendah: Tenor panjang berarti cicilan bulanan yang lebih rendah, sehingga beban keuangan Anda lebih ringan dalam jangka pendek.

- Perencanaan Keuangan yang Lebih Luas: Waktu yang lebih panjang memberikan ruang lebih banyak untuk mengelola keuangan dan merencanakan kebutuhan masa depan, seperti pendidikan anak atau dana pensiun.

- Pengurangan Risiko Ketidakpastian Ekonomi: Tenor panjang dapat mengurangi risiko ketidakpastian ekonomi dengan meratakan beban finansial dalam periode yang lebih panjang.

- Penguatan Kemampuan Finansial: Pemohon dapat lebih fokus pada penguatan kemampuan finansial mereka selama masa tenor panjang, sehingga lebih mudah memenuhi kewajiban finansial.

Perbandingan Cicilan Bulanan untuk Tenor Berbeda

| Tenor (Tahun) | Jumlah Pinjaman (Rp) | Suku Bunga (%) | Cicilan Bulanan (Rp) |

|---|---|---|---|

| 20 | 500.000.000 | 7 | 4.500.000 |

| 25 | 500.000.000 | 7 | 4.000.000 |

| 30 | 500.000.000 | 7 | 3.500.000 |

Catatan: Angka di atas merupakan ilustrasi dan dapat bervariasi tergantung pada kondisi pasar dan kebijakan bank.

Pengaruh Tenor Panjang terhadap Total Pembayaran

Meskipun cicilan bulanan lebih rendah, total pembayaran selama tenor panjang akan lebih tinggi dibandingkan tenor pendek. Hal ini dikarenakan bunga yang dibayarkan selama jangka waktu yang lebih lama. Perhitungan total pembayaran didasarkan pada suku bunga dan lama tenor pinjaman.

Dampak Tenor Panjang terhadap Beban Finansial Jangka Panjang

Tenor panjang memengaruhi beban finansial jangka panjang dengan memperpanjang periode pembayaran. Walaupun cicilan bulanan lebih rendah, total bunga yang dibayarkan selama periode yang panjang akan lebih tinggi. Oleh karena itu, pertimbangkan kemampuan finansial jangka panjang Anda sebelum memilih tenor panjang.

Perbandingan Bunga Rendah dan Tenor Panjang: Pengajuan Kredit Rumah Dengan Bunga Rendah Dan Tenor Panjang

Source: pikiran-rakyat.com

Mencari kredit rumah dengan bunga rendah dan tenor panjang? Ini bukan sekadar mimpi, tetapi pilihan yang cerdas untuk masa depan finansial Anda. Memahami perbandingan keduanya akan membantu Anda membuat keputusan terbaik.

Dampak Kombinasi Bunga Rendah dan Tenor Panjang pada Pengeluaran Bulanan

Kombinasi bunga rendah dan tenor panjang dapat menghasilkan pengeluaran bulanan yang lebih ringan di awal. Namun, perlu diingat bahwa total pembayaran yang harus Anda tanggung selama masa tenor akan lebih besar dibandingkan dengan bunga tinggi dan tenor pendek.

Perbandingan Total Pembayaran

| Bunga (%) | Tenor (Tahun) | Angsuran Bulanan (Rp) | Total Pembayaran (Rp) |

|---|---|---|---|

| 5 | 20 | 2.000.000 | 480.000.000 |

| 6 | 25 | 1.900.000 | 570.000.000 |

| 7 | 30 | 1.800.000 | 648.000.000 |

Catatan: Angka di atas merupakan ilustrasi dan dapat bervariasi tergantung pada besaran pinjaman dan kondisi pasar.

Keuntungan dan Kerugian Bunga Rendah dan Tenor Panjang

-

Keuntungan: Angsuran bulanan yang lebih ringan di awal, memberikan fleksibilitas finansial. Namun, perlu diingat bahwa total bunga yang dibayar lebih tinggi karena tenor yang panjang.

-

Kerugian: Total pembayaran yang lebih besar dibandingkan dengan tenor pendek, dan potensi kerugian jika suku bunga naik signifikan selama tenor tersebut.

Pengaruh Kombinasi Terhadap Investasi

Pilihan tenor panjang memungkinkan Anda untuk mengalokasikan dana lebih banyak untuk investasi jangka panjang. Namun, pastikan untuk mempertimbangkan kemampuan finansial Anda untuk tetap memenuhi kewajiban pembayaran selama masa tenor tersebut.

Dengan bunga rendah, Anda dapat mengalokasikan dana yang lebih besar untuk investasi, sekaligus mengurangi beban pengeluaran bulanan.

Persyaratan Pengajuan Kredit Rumah

Source: co.id

Mendapatkan kredit rumah dengan bunga rendah dan tenor panjang membutuhkan persiapan yang matang. Memahami persyaratan yang dibutuhkan akan mempermudah proses pengajuan dan meminimalisir kendala. Berikut panduan lengkapnya.

Jenis Dokumen yang Dibutuhkan

Setiap lembaga keuangan memiliki daftar dokumen yang dibutuhkan. Berikut beberapa contoh umum:

- KTP (Kartu Tanda Penduduk): Sebagai bukti identitas pemohon.

- KK (Kartu Keluarga): Sebagai bukti keanggotaan keluarga dan hubungan pemohon.

- Slip Gaji Terakhir: Menunjukkan pendapatan dan stabilitas keuangan pemohon. Informasi yang dibutuhkan umumnya meliputi nama perusahaan, jabatan, periode gaji, total pendapatan kotor, dan pajak yang dipotong.

- Bukti Kepemilikan Aset (Jika Ada): Contohnya sertifikat tanah atau surat kepemilikan kendaraan. Ini dapat menjadi jaminan tambahan.

- Surat Pernyataan:

- Dokumen Pajak (Tergantung Lembaga Keuangan): Beberapa lembaga keuangan mungkin meminta dokumen pajak penghasilan beberapa tahun terakhir untuk evaluasi lebih lanjut.

- Fotocopy Semua Dokumen Penting: Pastikan salinan dokumen asli jelas dan mudah dibaca.

Persyaratan Umum

Persyaratan umum berlaku untuk semua lembaga keuangan dan calon peminjam.

| Aspek | Deskripsi |

|---|---|

| Umur Minimal | Umur minimal peminjam biasanya ditentukan oleh masing-masing lembaga keuangan. |

| Sejarah Kredit | Sejarah kredit yang baik sangat penting. Lembaga keuangan biasanya melihat catatan pembayaran cicilan utang sebelumnya (minimal beberapa bulan/tahun) untuk menilai kredibilitas pemohon. |

| Bukti Pendapatan | Bukti pendapatan minimal (bulanan/tahunan) diperlukan untuk menunjukkan kemampuan pemohon membayar cicilan kredit. |

Persyaratan Khusus (Bunga Rendah/Tenor Panjang)

Kredit dengan bunga rendah dan tenor panjang biasanya memiliki persyaratan tambahan yang lebih ketat.

- Nilai Aset yang Lebih Tinggi: Sebagai jaminan tambahan, nilai aset yang lebih tinggi diperlukan untuk mendukung pengajuan kredit.

- Sejarah Kredit Sangat Baik: Sejarah kredit yang sangat baik (bebas tunggakan dan pembayaran tepat waktu) sangat penting untuk mendapatkan bunga rendah dan tenor panjang.

- Jaminan Tambahan: Beberapa lembaga keuangan mungkin meminta jaminan tambahan, seperti jaminan dari pihak ketiga atau agunan tambahan.

Variasi Antar Lembaga Keuangan

Persyaratan antar lembaga keuangan bisa berbeda. Berikut beberapa contoh perbedaannya:

- Dokumen Pajak: Beberapa bank mungkin memerlukan dokumen pajak 3 tahun terakhir, sedangkan bank lain tidak.

- Rasio Utang Terhadap Pendapatan: Bank yang menawarkan bunga rendah mungkin memiliki persyaratan yang lebih ketat untuk rasio utang terhadap pendapatan.

Contoh Kasus

Kasus 1: Calon Peminjam dengan Pendapatan Tinggi dan Aset: Biasanya memiliki peluang lebih besar untuk mendapatkan kredit dengan bunga rendah dan tenor panjang karena memiliki kemampuan membayar yang lebih baik dan aset sebagai jaminan.

Kasus 2: Calon Peminjam dengan Pendapatan Rendah dan Tanpa Aset: Membutuhkan persiapan lebih intensif, termasuk mencari jaminan tambahan atau mempertimbangkan pilihan kredit dengan persyaratan yang lebih fleksibel.

Langkah-langkah Persiapan

Berikut langkah-langkah yang perlu dilakukan oleh calon peminjam:

- Kumpulkan semua dokumen yang dibutuhkan.

- Pastikan semua dokumen lengkap dan akurat.

- Persiapkan diri untuk wawancara dan pertanyaan terkait keuangan.

- Bandingkan persyaratan dan tawaran dari beberapa lembaga keuangan.

Pilihan Lembaga Keuangan untuk Kredit Rumah Idaman

Memilih lembaga keuangan yang tepat untuk kredit rumah merupakan langkah krusial dalam mewujudkan impian hunian. Perbandingan yang cermat dan pemahaman mendalam tentang berbagai opsi akan memandu Anda menuju keputusan terbaik. Berikut panduan yang akan membantu Anda dalam proses ini.

Daftar Lembaga Keuangan Terkemuka

Beberapa lembaga keuangan di Indonesia menawarkan produk kredit rumah dengan bunga rendah dan tenor panjang. Berikut beberapa diantaranya:

- Bank Mandiri (https://www.bankmandiri.co.id)

- Bank BRI (https://www.bri.co.id)

- Bank BCA (https://www.bca.co.id)

- Bank BNI (https://www.bni.co.id)

- Bank Tabungan Negara (BTN) (https://www.btn.co.id)

Perbandingan Suku Bunga, Tenor, dan Biaya

Tabel berikut menampilkan perbandingan suku bunga, tenor, dan biaya administrasi dari beberapa lembaga keuangan yang telah disebutkan. Data ini bersifat contoh dan dapat berubah sewaktu-waktu.

| Lembaga Keuangan | Suku Bunga (Persen per Tahun) | Tenor (Tahun) | Biaya Administrasi |

|---|---|---|---|

| Bank Mandiri | 8.5 – 9.5 | 10 – 30 | Rp 1.000.000 – Rp 2.000.000 |

| Bank BRI | 9.0 – 10.0 | 10 – 25 | Rp 1.500.000 – Rp 2.500.000 |

| Bank BCA | 8.8 – 9.8 | 12 – 30 | Rp 1.200.000 – Rp 2.200.000 |

Kelebihan dan Kekurangan Setiap Lembaga

Berikut ringkasan kelebihan dan kekurangan dari beberapa lembaga keuangan dalam konteks kredit rumah:

- Bank Mandiri:

- Kelebihan: Jaringan ATM luas, layanan pelanggan responsif.

- Kekurangan: Persyaratan pengajuan sedikit lebih ketat.

- Bank BRI:

- Kelebihan: Banyak cabang, proses pengajuan relatif mudah.

- Kekurangan: Suku bunga mungkin sedikit lebih tinggi dibandingkan Bank Mandiri.

- Bank BCA:

- Kelebihan: Reputasi kuat, layanan digital canggih.

- Kekurangan: Biaya administrasi mungkin sedikit lebih tinggi.

Panduan Memilih Lembaga Keuangan

Memilih lembaga keuangan yang tepat bergantung pada kebutuhan dan preferensi pribadi. Pertimbangkan faktor-faktor berikut:

- Jumlah pinjaman

- Kemampuan cicilan bulanan

- Preferensi layanan pelanggan

- Reputasi lembaga keuangan

Contoh: Jika Anda membutuhkan pinjaman Rp 500 juta dengan kemampuan cicilan Rp 5 juta per bulan, pilih lembaga keuangan yang menawarkan tenor dan suku bunga yang sesuai.

Contoh Perbandingan Produk Kredit

Misalnya, berdasarkan tabel di atas, untuk pinjaman Rp 500 juta selama 20 tahun, Bank Mandiri menawarkan suku bunga 9% dan biaya administrasi Rp 1.500.000, sementara Bank BRI menawarkan suku bunga 9.5% dan biaya administrasi Rp 2.000.000. Perhitungan lebih lanjut diperlukan untuk menentukan total biaya pinjaman secara keseluruhan.

Tips dan Trik Pengajuan Kredit Rumah

Mengajukan kredit rumah dengan bunga rendah dan tenor panjang adalah langkah penting dalam meraih impian hunian. Berikut beberapa tips dan trik untuk meningkatkan peluang persetujuan dan mendapatkan kesepakatan terbaik.

Pentingnya Persiapan yang Matang

Persiapan yang matang merupakan kunci utama dalam proses pengajuan kredit rumah. Semakin lengkap dan terorganisir dokumen serta informasi yang Anda berikan, semakin tinggi pula peluang persetujuan dan penyesuaian terbaik.

- Kumpulkan Dokumen Penting: Pastikan Anda memiliki salinan dokumen penting seperti slip gaji, bukti kepemilikan, dan dokumen-dokumen keuangan lainnya yang diperlukan oleh lembaga keuangan. Siapkan salinan yang rapi dan terorganisir dengan baik.

- Rencanakan Anggaran dengan Teliti: Buat perencanaan anggaran yang realistis dan terperinci. Pertimbangkan kemampuan Anda dalam membayar cicilan bulanan dengan bunga rendah dan tenor panjang. Ini membantu dalam menentukan jumlah pinjaman yang tepat dan menghindari masalah keuangan di masa mendatang.

- Pilih Lembaga Keuangan yang Tepat: Lakukan riset dan bandingkan suku bunga dan syarat-syarat dari beberapa lembaga keuangan. Pilih lembaga yang menawarkan bunga rendah dan tenor panjang yang sesuai dengan kebutuhan dan kemampuan Anda.

Strategi Memaksimalkan Peluang Persetujuan

Berikut beberapa strategi yang dapat Anda terapkan untuk meningkatkan peluang persetujuan kredit rumah dengan bunga rendah dan tenor panjang:

- Tingkatkan Skor Kredit: Skor kredit yang tinggi menunjukkan kemampuan Anda dalam mengelola keuangan dengan baik. Upayakan untuk mempertahankan atau meningkatkan skor kredit Anda sebelum mengajukan permohonan.

- Memperkuat Laporan Keuangan: Perlihatkan stabilitas keuangan dengan memberikan bukti konsistensi pendapatan dan minimnya utang. Ini memberikan kepercayaan kepada lembaga keuangan mengenai kemampuan Anda untuk membayar cicilan kredit rumah.

- Cari Rekomendasi atau Referensi: Referensi dari sumber terpercaya dapat memberikan kesan positif dan meningkatkan kepercayaan lembaga keuangan terhadap pengajuan kredit Anda.

Langkah-Langkah untuk Mendapatkan Kredit Terbaik

Berikut adalah langkah-langkah yang dapat Anda ikuti untuk meningkatkan peluang mendapatkan kredit rumah dengan bunga rendah dan tenor panjang:

| Langkah | Tindakan |

|---|---|

| 1 | Lakukan riset dan bandingkan suku bunga dan syarat-syarat dari berbagai lembaga keuangan. |

| 2 | Siapkan dokumen-dokumen yang diperlukan secara lengkap dan terorganisir. |

| 3 | Ajukan permohonan kredit secara profesional dan komunikasikan kebutuhan dengan jelas kepada lembaga keuangan. |

| 4 | Bersiaplah untuk menjawab pertanyaan dan memberikan informasi tambahan yang diperlukan. |

| 5 | Berkomunikasi secara aktif dengan petugas bank selama proses pengajuan. |

Prosedur Pengajuan Kredit Rumah

Source: finansialku.com

Raih impian rumah idaman Anda dengan memahami langkah-langkah pengajuan kredit rumah yang mudah dan terstruktur. Proses ini dirancang untuk memberikan pengalaman yang transparan dan terarah, meminimalkan kerumitan, dan memaksimalkan peluang Anda untuk mendapatkan kredit rumah impian.

Langkah-Langkah Pengajuan Kredit

Berikut adalah langkah-langkah kunci dalam proses pengajuan kredit rumah:

- Persiapan Awal: Kumpulkan dokumen penting seperti fotokopi KTP, KK, slip gaji, dan dokumen-dokumen pendukung lainnya. Pastikan dokumen-dokumen tersebut valid dan lengkap untuk menghindari penundaan proses. Siapkan juga informasi detail tentang rumah yang Anda inginkan, seperti lokasi, ukuran, dan anggaran.

- Konsultasi dengan Lembaga Keuangan: Kunjungi atau hubungi lembaga keuangan yang menawarkan program kredit rumah. Diskusikan kebutuhan Anda, jelaskan kondisi keuangan, dan tanyakan detail mengenai suku bunga, tenor, dan persyaratan lainnya. Tanyakan pula tentang jenis kredit yang tersedia, misalnya KPR konvensional atau KPR syariah.

- Pengumpulan Dokumen: Lembaga keuangan akan meminta dokumen-dokumen yang lebih detail. Siapkan semua dokumen yang dibutuhkan dengan cermat dan teliti. Pastikan fotokopi dan data akurat. Pastikan semua dokumen sudah sesuai dengan format yang diminta oleh lembaga keuangan.

- Penilaian Kredit: Lembaga keuangan akan melakukan penilaian terhadap kemampuan Anda untuk membayar kredit. Proses ini meliputi analisis kondisi keuangan, riwayat kredit, dan informasi lain yang relevan. Siapkan diri Anda untuk menjelaskan kondisi keuangan Anda secara transparan.

- Penawaran dan Persetujuan: Jika pengajuan kredit Anda disetujui, lembaga keuangan akan memberikan penawaran kredit dengan rincian suku bunga, tenor, dan jumlah pinjaman. Anda perlu memahami dan menyetujui semua ketentuan yang tertera dalam penawaran. Setelah persetujuan, Anda akan diminta menandatangani perjanjian kredit.

- Pengesahan dan Proses Hukum: Proses hukum dan administrasi akan dilakukan. Perlu waktu untuk memastikan legalitas dan administrasi kredit Anda sesuai dengan prosedur dan ketentuan yang berlaku. Lembaga keuangan akan mengurus hal ini untuk Anda.

- Pengambilan Kunci dan Serah Terima: Setelah proses administrasi selesai, Anda akan menerima kunci rumah dan serah terima properti. Pastikan semua dokumen telah lengkap dan prosedur telah dijalankan dengan baik.

Pihak-Pihak Terlibat

Proses pengajuan kredit rumah melibatkan beberapa pihak, antara lain:

- Pemohon Kredit: Anda sebagai calon pemilik rumah.

- Lembaga Keuangan: Bank atau lembaga keuangan yang menyediakan pinjaman.

- Penilai Aset: Pihak yang menilai nilai properti yang akan dibeli.

- Notaris: Pihak yang mengurus legalitas dan keabsahan perjanjian kredit.

- Pejabat Bank: Pihak yang memproses dan mengawasi seluruh tahapan pengajuan kredit.

Tabel Langkah-Langkah Pengajuan Kredit

| Langkah | Deskripsi |

|---|---|

| Persiapan Awal | Kumpulkan dokumen penting dan informasi rumah impian |

| Konsultasi | Diskusikan kebutuhan dan persyaratan dengan lembaga keuangan |

| Pengumpulan Dokumen | Siapkan dokumen yang dibutuhkan oleh lembaga keuangan |

| Penilaian Kredit | Analisis kemampuan pembayaran dan riwayat kredit |

| Penawaran dan Persetujuan | Terima penawaran dan tanda tangani perjanjian |

| Pengesahan dan Proses Hukum | Proses legalitas dan administrasi |

| Pengambilan Kunci | Penerimaan kunci rumah dan serah terima properti |

Analisis Kredit Rumah

Source: disway.id

Memiliki rumah impian adalah cita-cita banyak orang. Mengakses kredit rumah dengan bunga rendah dan tenor panjang menjadi kunci untuk mewujudkan impian tersebut. Berikut analisis mendalam mengenai contoh kasus kredit rumah dengan kondisi tersebut.

Contoh Kasus Pengajuan Kredit Rumah, Pengajuan kredit rumah dengan bunga rendah dan tenor panjang

Seorang calon peminjam dengan penghasilan bulanan Rp 10.000.000 ingin membeli rumah tipe 36 di kota X dengan harga Rp 500.000.000. Hal ini menjadi contoh nyata dalam perhitungan kredit rumah dengan bunga rendah dan tenor panjang.

Bunga Rendah dan Tenor Panjang

Bunga rendah sebesar 6% per tahun dan tenor 20 tahun akan sangat menguntungkan calon peminjam. Tenor panjang memungkinkan pembayaran cicilan lebih ringan setiap bulannya, sementara bunga rendah mengurangi beban keseluruhan bunga yang harus dibayar selama masa pinjaman.

Skenario Relevan

- Tabungan Awal: Apakah calon peminjam memiliki tabungan awal untuk DP (deposit)? Tabungan awal ini dapat mengurangi jumlah pinjaman yang dibutuhkan, sehingga cicilan bulanan menjadi lebih ringan.

- Pinjaman Lain: Apakah calon peminjam memiliki pinjaman lain? Jumlah pinjaman lain dapat mempengaruhi kemampuan calon peminjam untuk memenuhi kewajiban pembayaran cicilan kredit rumah.

- Pajak dan Biaya Tambahan: Apakah ada pajak atau biaya tambahan yang perlu dipertimbangkan? Biaya-biaya tambahan ini akan memengaruhi total biaya kredit rumah.

Ilustrasi Dampak Bunga dan Tenor

Berikut perbandingan cicilan bulanan dan total pembayaran dengan tenor yang berbeda dan bunga yang berbeda:

| Parameter | Tenor 20 Tahun (6% Bunga) | Tenor 15 Tahun (8% Bunga) |

|---|---|---|

| Cicilan Bulanan (Rp) | Contoh: Rp 4.000.000 | Contoh: Rp 5.000.000 |

| Total Pembayaran (Rp) | Contoh: Rp 96.000.000 | Contoh: Rp 90.000.000 |

Catatan: Angka pada tabel merupakan contoh perhitungan. Angka aktual akan bervariasi tergantung pada kebijakan bank dan kalkulasi yang digunakan.

Grafik di bawah ini memperlihatkan perbedaan pembayaran secara visual.

Grafik: (Deskripsi grafik yang menunjukkan perbedaan pembayaran cicilan bulanan dan total pembayaran untuk kedua skenario tenor dan bunga.)

Contoh Perhitungan Cicilan dan Total Pembayaran

Contoh perhitungan cicilan bulanan dan total pembayaran dapat dihitung menggunakan rumus kredit atau kalkulator kredit online. Rumus dan kalkulator ini akan memperhitungkan principal, bunga, dan jangka waktu pinjaman.

Penjelasan rinci proses perhitungan cicilan dan total pembayaran menggunakan rumus/kalkulator, dengan penjelasan langkah-langkah perhitungan.

Faktor yang Memengaruhi Hasil

- Rating Kredit: Rating kredit yang baik akan meningkatkan peluang calon peminjam untuk mendapatkan bunga yang lebih rendah dan tenor yang lebih panjang.

- Suku Bunga Pasar: Perubahan suku bunga pasar dapat memengaruhi bunga yang ditawarkan oleh bank.

- Risiko Pasar: Risiko pasar juga dapat memengaruhi hasil akhir dari perhitungan kredit rumah.

Asumsi Tambahan

- Tingkat inflasi diasumsikan sebesar X%.

- Suku bunga acuan adalah Y%.

Daftar lengkap asumsi yang digunakan dalam perhitungan.

Alternatif Pembiayaan

Source: co.id

Tak hanya kredit rumah konvensional, beragam opsi pembiayaan tersedia untuk mewujudkan impian hunian idaman. Mengenali alternatif-alternatif ini akan memperluas pilihan dan memungkinkan Anda menemukan solusi terbaik yang sesuai dengan kebutuhan dan kondisi finansial.

Program Subsidi Pemerintah

Pemerintah seringkali menawarkan program subsidi untuk membantu masyarakat dalam membeli rumah. Program ini dapat berupa keringanan bunga, subsidi langsung, atau insentif lainnya. Penting untuk selalu memeriksa program yang tersedia di daerah Anda, karena syarat dan ketentuannya dapat bervariasi.

Kredit dengan Jaminan

Beberapa lembaga keuangan menawarkan kredit dengan jaminan, seperti jaminan tanah atau properti lain. Hal ini dapat mempermudah proses pengajuan dan meningkatkan peluang persetujuan. Namun, penting untuk memahami detail dan risiko yang terlibat.

Kredit Tanpa Jaminan

Meskipun lebih rumit dalam proses pengajuan, beberapa lembaga keuangan juga menawarkan kredit tanpa jaminan. Hal ini umumnya bergantung pada profil kredit dan kemampuan bayar pemohon. Pertimbangkan dengan seksama pro dan kontra sebelum memilih opsi ini.

Kredit Kooperatif atau BMT

Lembaga keuangan berbasis koperasi atau BMT (Baitul Maal Wat Tamwil) juga menyediakan opsi pembiayaan rumah. Biasanya, program ini mengutamakan prinsip syariat dan memiliki ketentuan yang berbeda dengan kredit konvensional. Pertimbangkan nilai-nilai dan prinsip yang dianut lembaga ini sebelum memilihnya.

Pinjaman dari Keluarga atau Teman

Sebagai opsi alternatif, Anda dapat mempertimbangkan pinjaman dari keluarga atau teman. Namun, penting untuk membuat perjanjian yang jelas dan terdokumentasi dengan baik mengenai jangka waktu, bunga, dan ketentuan lainnya. Penting juga untuk mengutamakan komunikasi yang terbuka dan saling percaya.

Sewa Beli atau Sewa Guna Usaha

Jika ketersediaan dana masih terbatas, sewa beli atau sewa guna usaha bisa menjadi pilihan yang menarik. Anda bisa memanfaatkan fasilitas ini sebagai solusi sementara untuk memiliki rumah tanpa harus membayar penuh di awal. Namun, biaya sewa bulanan yang lebih tinggi harus dipertimbangkan.

Daftar Alternatif Pembiayaan

- Kredit Rumah Konvensional: Pembiayaan umum dengan bunga dan tenor yang beragam.

- Program Subsidi Pemerintah: Keringanan bunga atau subsidi langsung untuk pembelian rumah.

- Kredit dengan Jaminan: Memudahkan pengajuan dengan jaminan properti.

- Kredit Tanpa Jaminan: Berdasarkan profil kredit dan kemampuan bayar pemohon.

- Kredit Kooperatif/BMT: Pembiayaan berbasis syariat dengan ketentuan yang berbeda.

- Pinjaman Keluarga/Teman: Alternatif dengan perjanjian yang jelas dan terdokumentasi.

- Sewa Beli/Sewa Guna Usaha: Solusi sementara untuk memiliki rumah tanpa membayar penuh di awal.

Pertimbangan Risiko dalam Pengajuan Kredit Rumah

Memperoleh kredit rumah merupakan langkah besar. Memahami dan mengantisipasi risiko yang mungkin muncul sangat penting untuk memastikan proses pengajuan berjalan lancar dan sesuai harapan. Berikut ini analisis komprehensif mengenai risiko-risiko potensial dalam pengajuan kredit rumah, disertai langkah-langkah antisipasi dan mitigasi.

Identifikasi Risiko Utama

Beberapa risiko utama yang dapat mempengaruhi pengajuan kredit rumah, diurutkan berdasarkan prioritas, meliputi:

- Penurunan Nilai Properti (Prioritas: Tinggi): Risiko utama yang perlu diantisipasi, terutama di pasar properti yang fluktuatif. Penurunan nilai yang signifikan dapat berdampak pada nilai agunan dan kemampuan untuk melunasi kredit.

- Perubahan Suku Bunga (Prioritas: Sedang): Perubahan suku bunga yang tidak terduga dapat meningkatkan biaya cicilan, menjadi beban finansial yang tidak terduga.

- Ketidakmampuan Membayar Cicilan (Prioritas: Tinggi): Risiko ini berkaitan dengan kondisi finansial pemohon. Ketidakmampuan konsisten membayar cicilan dapat berujung pada penagihan dan konsekuensi hukum.

- Penolakan Pengajuan Kredit (Prioritas: Tinggi): Penolakan dari lembaga keuangan dapat menghambat proses dan mengharuskan pemohon untuk mencari alternatif.

- Perubahan Regulasi (Prioritas: Sedang): Perubahan regulasi perbankan atau kebijakan pemerintah dapat memengaruhi syarat dan ketentuan kredit rumah, termasuk suku bunga dan persyaratan pengajuan.

Penjelasan Risiko

Setiap risiko memiliki implikasi yang berbeda. Penurunan nilai properti dapat mengurangi nilai agunan, sementara perubahan suku bunga dapat meningkatkan beban finansial. Ketidakmampuan membayar cicilan dapat berdampak pada kredibilitas finansial dan reputasi. Penolakan pengajuan kredit mengharuskan pemohon untuk mencari solusi alternatif, dan perubahan regulasi dapat mengubah syarat dan ketentuan kredit secara signifikan.

Antisipasi Risiko

Antisipasi risiko dapat dilakukan melalui perencanaan yang matang sebelum pengajuan kredit. Hal ini mencakup evaluasi kondisi keuangan pribadi, riset pasar properti, dan pemahaman tentang suku bunga dan regulasi.

- Penurunan Nilai Properti: Melakukan riset pasar properti secara menyeluruh, mempertimbangkan lokasi strategis dengan potensi kenaikan nilai.

- Perubahan Suku Bunga: Mempertimbangkan pilihan kredit dengan suku bunga variabel yang fleksibel, atau dengan pilihan untuk tetap pada suku bunga tetap untuk jangka waktu tertentu.

- Ketidakmampuan Membayar Cicilan: Mengelola keuangan dengan disiplin, memastikan penghasilan cukup untuk memenuhi kewajiban cicilan, dan mempertimbangkan opsi asuransi kredit.

- Penolakan Pengajuan Kredit: Mempersiapkan dokumen-dokumen yang lengkap dan akurat, serta memahami persyaratan pengajuan secara detail.

- Perubahan Regulasi: Memantau perkembangan regulasi yang mungkin berpengaruh pada kredit rumah, dan mempertimbangkan konsultasi dengan ahli keuangan.

Mitigasi Risiko

Langkah mitigasi yang tepat sangat penting untuk mengurangi dampak risiko. Beberapa langkah mitigasi yang dapat diambil meliputi:

- Penurunan Nilai Properti: Memilih properti yang berlokasi strategis dan memiliki potensi kenaikan nilai, serta memiliki margin keamanan yang cukup.

- Perubahan Suku Bunga: Membandingkan suku bunga dari berbagai lembaga keuangan dan mempertimbangkan pilihan yang paling menguntungkan.

- Ketidakmampuan Membayar Cicilan: Mengatur anggaran secara efektif dan mencari alternatif jika terjadi kendala finansial.

- Penolakan Pengajuan Kredit: Mempersiapkan dokumen-dokumen dengan cermat, serta memahami persyaratan pengajuan secara detail.

- Perubahan Regulasi: Memantau perkembangan regulasi dan mempertimbangkan konsultasi dengan ahli keuangan.

Contoh Skenario

Berikut contoh skenario untuk beberapa risiko:

- Penurunan Nilai Properti: Pembeli membeli rumah di daerah yang mengalami penurunan nilai akibat pembangunan yang kurang menarik. Mitigasi: Memilih rumah di daerah yang sedang berkembang, dan melakukan riset pasar yang lebih mendalam.

- Perubahan Suku Bunga: Suku bunga meningkat secara signifikan setelah kredit rumah disetujui. Mitigasi: Membandingkan suku bunga dari berbagai lembaga keuangan dan mempertimbangkan pilihan yang lebih fleksibel.

Tabel Risiko dan Mitigasi

| No | Risiko | Dampak Potensial | Antisipasi | Langkah Mitigasi | Prioritas |

|---|---|---|---|---|---|

| 1 | Penurunan Nilai Properti | Penurunan nilai agunan | Riset pasar properti | Pilih properti berpotensi kenaikan nilai | Tinggi |

| 2 | Perubahan Suku Bunga | Meningkatnya biaya cicilan | Perbandingan suku bunga | Pilih suku bunga yang sesuai | Sedang |

Keterbatasan Data

Analisis ini didasarkan pada data umum pasar properti dan suku bunga. Data spesifik mengenai lokasi dan kondisi properti individual dapat bervariasi.

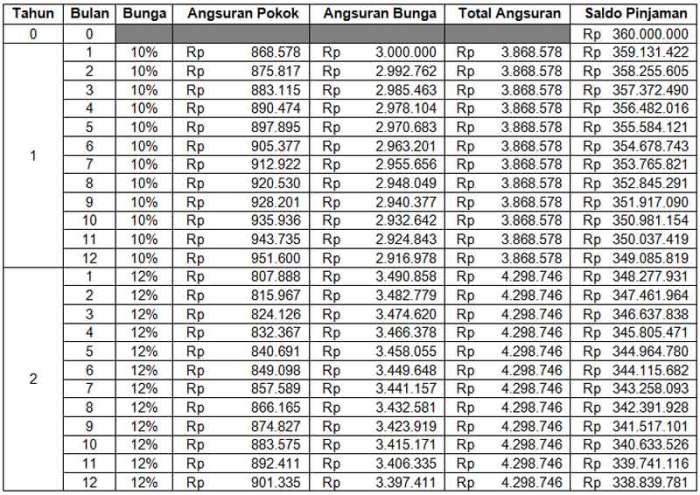

Perhitungan Keuangan untuk Kredit Rumah

Memilih kredit rumah yang tepat membutuhkan perhitungan yang cermat. Memahami bagaimana cicilan, total pembayaran, dan total bunga dihitung akan membantu Anda membuat keputusan yang tepat dan terinformasi. Berikut contoh perhitungan untuk berbagai kombinasi bunga dan tenor pinjaman.

Contoh Perhitungan Cicilan Bulanan KPR

Berikut ini contoh perhitungan cicilan bulanan untuk Kredit Pemilikan Rumah (KPR) dengan berbagai kombinasi bunga dan tenor pinjaman. Data yang digunakan merupakan contoh dan dapat bervariasi berdasarkan kondisi aktual.

| Fitur | Deskripsi | Contoh |

|---|---|---|

| Jenis Pinjaman | KPR dengan bunga tetap | KPR dengan bunga tetap 7% |

| Besar Pinjaman | Jumlah pinjaman awal | Rp 500.000.000 |

| Tenor (Lama Pinjaman) | Lama pinjaman dalam bulan | 360 bulan (30 tahun) |

| Tingkat Bunga | Tingkat bunga per tahun | 7% per tahun |

| Frekuensi Pembayaran | Frekuensi pembayaran | Bulanan |

Langkah-Langkah Perhitungan

Perhitungan cicilan bulanan menggunakan rumus anuitas. Rumus yang digunakan adalah:

PMT = [P

i] / [1 – (1 + i)^-n]

di mana:

- PMT = Angsuran bulanan

- P = Besar pinjaman

- i = Tingkat bunga bulanan

- n = Jumlah bulan

Langkah-langkah perhitungan:

- Menentukan besaran variabel: Besar pinjaman (Rp 500.000.000), Tenor (360 bulan), dan Tingkat Bunga (7% per tahun).

- Menghitung tingkat bunga bulanan: Tingkat bunga tahunan dibagi 12 (bulan dalam setahun). Contoh: 7% / 12 = 0.005833 (atau 0.5833%).

- Mengelola rumus anuitas: Substitusikan nilai-nilai yang diketahui ke dalam rumus anuitas. Contoh: PMT = [500,000,000

0.005833] / [1 – (1 + 0.005833)^-360].

- Menghitung cicilan bulanan: Hasil perhitungan dengan rumus anuitas akan menghasilkan nilai cicilan bulanan. Contoh: Rp 3.582.554,21.

- Menghitung total pembayaran: Cicilan bulanan dikalikan dengan jumlah bulan. Contoh: Rp 3.582.554,21 – 360 = Rp 1.290.000.000,00.

- Menghitung total bunga: Total pembayaran dikurangi besar pinjaman. Contoh: Rp 1.290.000.000,00 – Rp 500.000.000,00 = Rp 790.000.000,00.

Tabel Perhitungan Contoh

| Bulan | Angsuran Pokok | Bunga | Total Pembayaran |

|---|---|---|---|

| 1 | … | … | … |

| … | … | … | … |

| 360 | … | … | Rp 1.290.000.000 |

Tabel di atas menunjukkan contoh perhitungan untuk satu kombinasi bunga dan tenor. Berikutnya akan ditampilkan contoh perhitungan dengan kombinasi yang berbeda.

Kesimpulan

Pengajuan kredit rumah dengan bunga rendah dan tenor panjang merupakan peluang menarik bagi calon pemilik rumah. Keuntungan finansial yang ditawarkan dapat memberikan dampak signifikan terhadap kemampuan untuk memiliki hunian impian. Namun, penting untuk memahami implikasi dan pertimbangan yang perlu dipertimbangkan sebelum mengambil keputusan. Perencanaan keuangan yang matang, analisis kebutuhan, dan perbandingan berbagai pilihan menjadi kunci untuk mencapai keputusan terbaik.

Faktor-Faktor Penting dalam Memilih Kredit

Pertimbangan utama dalam memilih kredit rumah dengan bunga rendah dan tenor panjang adalah kemampuan finansial jangka panjang. Memahami kemampuan membayar cicilan bulanan dan potensi biaya tambahan, seperti asuransi, sangat penting. Selain itu, tenor yang panjang dapat memberikan fleksibilitas dalam pembayaran, tetapi juga meningkatkan total bunga yang dibayarkan selama masa pinjaman.

- Kemampuan Finansial: Evaluasi pendapatan, pengeluaran, dan komitmen keuangan lainnya untuk memastikan kemampuan membayar cicilan bulanan selama jangka waktu pinjaman yang panjang.

- Bunga Rendah vs. Tenor Panjang: Pertimbangkan perbandingan total bunga yang dibayarkan selama masa pinjaman antara bunga rendah dengan tenor pendek, dan bunga sedikit lebih tinggi dengan tenor yang lebih panjang.

- Biaya Tambahan: Perhitungkan biaya tambahan seperti biaya administrasi, asuransi, dan biaya lainnya yang mungkin timbul selama proses pengajuan dan masa pinjaman.

Analisis Risiko dan Alternatif Pembiayaan

Sebelum mengambil keputusan, analisis risiko terkait dengan kemampuan membayar cicilan secara konsisten sepanjang masa pinjaman sangat penting. Alternatif pembiayaan lainnya, seperti menggunakan tabungan pribadi atau mencari pinjaman dari keluarga, juga perlu dipertimbangkan. Pemilihan metode pembiayaan yang tepat akan meminimalkan potensi risiko keuangan.

- Evaluasi Risiko: Menilai kemampuan membayar cicilan tetap selama jangka waktu pinjaman yang panjang. Pertimbangkan faktor-faktor seperti fluktuasi pendapatan, perubahan kondisi ekonomi, dan kemungkinan kebutuhan keuangan lainnya.

- Alternatif Pembiayaan: Mempertimbangkan opsi lain seperti tabungan pribadi, pinjaman keluarga, atau mencari bantuan konsultasi keuangan untuk mendapatkan saran yang tepat.

Kesimpulan Akhir

Memilih kredit rumah dengan bunga rendah dan tenor panjang adalah keputusan penting yang berdampak pada keuangan jangka panjang. Dengan perencanaan yang matang, analisis kebutuhan, dan perbandingan pilihan, calon pembeli rumah dapat membuat keputusan yang tepat dan menghindari risiko finansial yang tidak diinginkan. Pertimbangan menyeluruh tentang kemampuan finansial, risiko, dan alternatif pembiayaan merupakan langkah krusial untuk kesuksesan dalam kepemilikan rumah.

Ulasan Penutup

Kesimpulannya, pengajuan kredit rumah dengan bunga rendah dan tenor panjang menawarkan solusi finansial yang menarik bagi calon pemilik rumah. Dengan perencanaan yang matang dan pemahaman yang mendalam tentang persyaratan dan pilihan yang tersedia, Anda dapat meraih impian memiliki rumah idaman dengan beban finansial yang lebih ringan. Semoga panduan ini memberikan wawasan berharga dan memudahkan Anda dalam proses pengajuan.

Bagian Pertanyaan Umum (FAQ)

Berapa lama proses pengajuan kredit rumah biasanya berlangsung?

Waktu proses pengajuan kredit rumah bervariasi, tergantung pada lembaga keuangan dan kompleksitas kasus. Biasanya, proses ini memakan waktu beberapa minggu hingga beberapa bulan.

Apa saja dokumen yang dibutuhkan untuk mengajukan kredit rumah?

Dokumen yang dibutuhkan biasanya meliputi fotokopi KTP, KK, slip gaji, NPWP, dan bukti kepemilikan aset (jika ada). Detail persyaratan bisa berbeda antar lembaga keuangan.

Bagaimana cara memilih lembaga keuangan yang tepat untuk KPR?

Perbandingan suku bunga, tenor, dan biaya administrasi dari beberapa lembaga keuangan akan membantu. Reputasi, layanan pelanggan, dan proses pengajuan juga perlu dipertimbangkan.