Perbandingan suku bunga KPR adalah kunci penting dalam proses pencarian pembiayaan rumah. Dengan memahami seluk-beluk suku bunga, Anda dapat menghemat biaya dan memilih KPR yang paling sesuai dengan kebutuhan finansial Anda. Artikel ini akan membahas perbedaan jenis KPR, faktor-faktor yang mempengaruhi suku bunga, serta panduan praktis untuk membandingkan penawaran dari berbagai bank.

Mengetahui perbandingan suku bunga KPR akan memberikan gambaran jelas mengenai pilihan terbaik yang tersedia di pasaran. Dengan data dan analisis yang komprehensif, Anda dapat membuat keputusan yang tepat dan terhindar dari potensi kerugian finansial. Mari kita telusuri lebih dalam!

Perbedaan Jenis KPR

Source: housingestate.id

Memilih KPR yang tepat sangat krusial untuk meraih impian rumah idaman. Memahami perbedaan jenis KPR, seperti KPR konvensional, syariah, dan khusus, akan membantu Anda mengambil keputusan yang paling sesuai dengan kebutuhan dan prinsip Anda.

Perbandingan Jenis KPR

Ketiga jenis KPR ini menawarkan beragam pilihan, masing-masing dengan kelebihan dan kekurangannya. Perbandingan rinci akan membantu Anda dalam membuat keputusan yang tepat.

-

KPR Konvensional

KPR konvensional adalah jenis KPR yang paling umum di Indonesia. Sistemnya didasarkan pada bunga dan perjanjian pinjaman yang telah disepakati.

- Suku Bunga: Rentang suku bunga rata-rata berkisar antara 8% hingga 12%. Faktor-faktor seperti DP (Down Payment), peringkat kredit peminjam, dan kondisi pasar akan memengaruhi suku bunga.

- Persyaratan: Persyaratan umum meliputi DP minimal 20%, penghasilan tetap, dan catatan kredit yang baik. Lama bekerja dan jumlah tanggungan juga bisa menjadi pertimbangan.

- Fasilitas Tambahan: Biasanya, KPR konvensional menawarkan asuransi jiwa sebagai fasilitas tambahan, dan beberapa bank mungkin menawarkan produk asuransi lainnya.

- Ketentuan Khusus: Tidak ada ketentuan khusus yang terkait dengan aturan keagamaan, karena berlandaskan prinsip pinjaman konvensional.

-

KPR Syariah

KPR syariah didasarkan pada prinsip-prinsip syariat Islam. Hal ini berarti tidak ada bunga yang dikenakan, tetapi ada mekanisme akad yang berbeda dengan KPR konvensional.

- Suku Bunga: Suku bunga dihitung dengan sistem bagi hasil atau sewa. Rentang suku bunga rata-rata berkisar antara 9% hingga 13%, tetapi ini bervariasi tergantung pada bank dan kondisi pasar.

- Persyaratan: Persyaratan utama meliputi syarat akad yang sesuai syariat Islam, seperti akad musyarakah atau ijarah. Selain itu, persyaratan umum seperti DP dan penghasilan tetap tetap berlaku.

- Fasilitas Tambahan: Beberapa bank syariah menawarkan asuransi takaful sebagai alternatif asuransi konvensional.

- Ketentuan Khusus: Ada ketentuan khusus terkait akad dan prinsip-prinsip syariat yang harus dipenuhi, seperti menghindari unsur riba dan gharar.

-

KPR Khusus (Contoh: KPR untuk Pegawai Negeri Sipil)

Beberapa bank menawarkan KPR khusus dengan persyaratan dan fasilitas yang disesuaikan dengan kebutuhan kelompok tertentu, seperti PNS.

- Suku Bunga: Rentang suku bunga rata-rata KPR khusus untuk PNS berkisar antara 7% hingga 11%, dan faktor seperti pengalaman kerja dan status kepegawaian dapat memengaruhinya.

- Persyaratan: Persyaratan spesifiknya mungkin meliputi status PNS, pengalaman kerja, dan jabatan. Persyaratan umum seperti DP dan penghasilan tetap juga berlaku.

- Fasilitas Tambahan: KPR khusus ini mungkin menawarkan tenor (jangka waktu cicilan) yang lebih panjang atau fasilitas tambahan lainnya yang sesuai dengan kebutuhan kelompok target.

- Ketentuan Khusus: Ketentuannya disesuaikan dengan aturan dan persyaratan khusus untuk pegawai negeri sipil, seperti masa kerja minimal dan status kepegawaian.

Tabel Perbandingan

| Jenis KPR | Suku Bunga Rata-rata (rentang) | Persyaratan Utama (contoh) | Fasilitas Tambahan |

|---|---|---|---|

| KPR Konvensional | 8%-12% | DP minimal 20%, penghasilan tetap | Asuransi jiwa |

| KPR Syariah | 9%-13% | Syarat akad yang sesuai syariat | Asuransi Takaful |

| KPR Khusus (PNS) | 7%-11% | Status PNS, pengalaman kerja | Tenor lebih panjang |

Ringkasan Kelebihan dan Kekurangan

Berikut ringkasan singkat kelebihan dan kekurangan masing-masing jenis KPR:

- KPR Konvensional:

- Mudah dipahami dan diterapkan.

- Rentang suku bunga bisa relatif rendah.

- Fasilitas umumnya lebih luas.

- KPR Syariah:

- Sesuai dengan prinsip syariat Islam.

- Tidak ada unsur bunga (riba).

- Proses akad lebih kompleks.

- KPR Khusus:

- Suku bunga bisa lebih kompetitif.

- Persyaratan mungkin lebih mudah untuk kelompok tertentu.

- Fasilitas tambahan disesuaikan dengan kebutuhan.

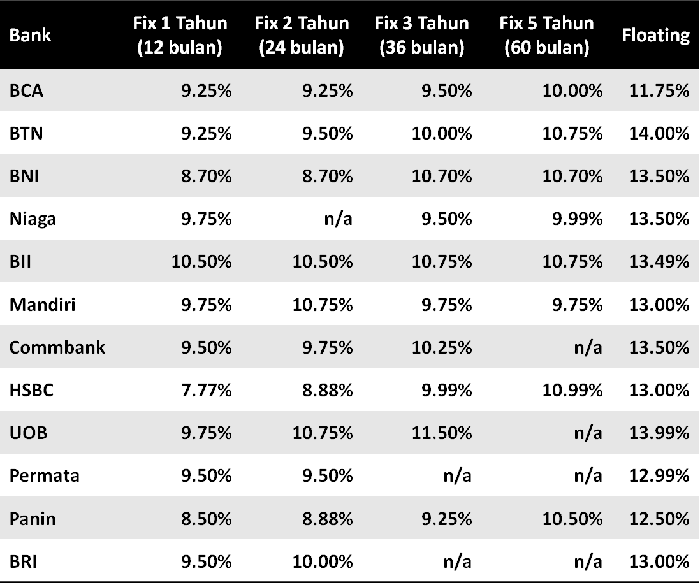

Cara Membandingkan Suku Bunga KPR

Mencari KPR dengan suku bunga terbaik adalah langkah krusial dalam perjalanan kepemilikan rumah. Perbandingan yang cermat akan menghemat biaya Anda dan memastikan Anda mendapatkan kesepakatan terbaik. Artikel ini akan memandu Anda melalui proses membandingkan suku bunga KPR dari berbagai bank.

Panduan Langkah demi Langkah

Berikut langkah-langkah praktis untuk membandingkan suku bunga KPR:

- Identifikasi kebutuhan Anda: Tentukan jumlah pinjaman, jangka waktu pinjaman, dan persyaratan tambahan lainnya. Informasi ini akan menjadi dasar perbandingan Anda.

- Kumpulkan informasi dari berbagai bank: Hubungi beberapa bank yang menawarkan KPR. Tanyakan suku bunga, biaya tambahan, dan persyaratan lainnya.

- Bandingkan suku bunga dan biaya: Buatlah tabel perbandingan untuk melihat secara langsung suku bunga dan biaya dari setiap bank. Perhatikan juga jenis dan jumlah biaya yang dikenakan.

- Pertimbangkan faktor lain: Selain suku bunga, perhatikan faktor lain seperti layanan pelanggan, reputasi bank, dan kemudahan proses pengajuan.

- Buat keputusan berdasarkan perbandingan yang komprehensif: Setelah mempertimbangkan semua faktor, pilih KPR yang paling sesuai dengan kebutuhan dan keuangan Anda.

Pertanyaan Penting

Berikut beberapa pertanyaan penting yang perlu diajukan saat membandingkan suku bunga KPR:

- Berapa suku bunga yang ditawarkan?

- Apa saja biaya tambahan yang dikenakan (misalnya, biaya administrasi, biaya provisi, biaya appraisal)?

- Apa persyaratan untuk mengajukan KPR?

- Apakah terdapat biaya penalti jika pinjaman dibayarkan lebih cepat dari jadwal?

- Apakah terdapat potongan suku bunga untuk pembayaran tunai?

Contoh Perbandingan

Berikut contoh perbandingan suku bunga KPR dari tiga bank berbeda:

| Bank | Suku Bunga (%) | Biaya Administrasi (Rp) | Biaya Lain |

|---|---|---|---|

| Bank A | 8.5 | 500.000 | Biaya appraisal Rp 2.000.000 |

| Bank B | 8.2 | 750.000 | Biaya appraisal Rp 1.500.000, biaya asuransi Rp 1.000.000 |

| Bank C | 8.8 | 400.000 | Biaya appraisal Rp 2.500.000, biaya survei Rp 500.000 |

Tabel di atas menunjukkan perbandingan sederhana. Anda perlu mempertimbangkan semua biaya, termasuk biaya appraisal, biaya asuransi, dan biaya lain yang mungkin dikenakan. Membandingkan secara menyeluruh akan membantu Anda membuat keputusan yang tepat.

Memilih KPR Terbaik

Setelah membandingkan, pilih KPR yang menawarkan suku bunga terendah dan biaya terkecil, serta memenuhi persyaratan dan kebutuhan Anda. Perhatikan pula reputasi bank dan layanan pelanggan. Pilih KPR yang memberikan rasa aman dan kepastian dalam proses peminjaman.

Perbandingan Suku Bunga KPR Berdasarkan Profil Peminjam

Menentukan KPR yang tepat adalah kunci meraih impian hunian idaman. Ketahui bagaimana profil Anda memengaruhi suku bunga KPR, sehingga Anda dapat mengoptimalkan peluang untuk mendapatkan suku bunga terbaik. Perencanaan yang matang akan mengantarkan Anda pada kesepakatan terbaik.

Jenis Pekerjaan dan Masa Kerja

Jenis pekerjaan dan masa kerja peminjam menjadi faktor krusial dalam menentukan suku bunga KPR. Bank mempertimbangkan stabilitas finansial peminjam dalam hal ini. Peminjam dengan pekerjaan yang stabil dan masa kerja yang panjang umumnya akan mendapatkan suku bunga yang lebih kompetitif.

- Pekerja tetap dengan masa kerja lebih dari 5 tahun cenderung mendapatkan suku bunga lebih rendah dibandingkan dengan pekerja lepas atau kontrak.

- Profesional dengan latar belakang pendidikan tinggi dan pekerjaan di sektor strategis biasanya menikmati suku bunga yang lebih menguntungkan.

- Kejelasan pendapatan dan sejarah pembayaran tepat waktu sangat memengaruhi persepsi bank tentang risiko kredit.

Kepemilikan Rumah

Kepemilikan rumah sebelumnya juga turut berperan dalam penentuan suku bunga KPR. Jika Anda sudah memiliki rumah dan ingin menggadaikannya untuk KPR baru, biasanya suku bunga yang ditawarkan lebih kompetitif dibandingkan dengan peminjam yang tidak memiliki rumah.

| Kepemilikan Rumah | Deskripsi | Potensi Suku Bunga |

|---|---|---|

| Tidak Memiliki Rumah | Peminjam yang tidak memiliki rumah sebelumnya. | Biasanya lebih tinggi dibandingkan peminjam dengan kepemilikan rumah sebelumnya. |

| Memiliki Rumah (dengan tujuan menjual atau menggadaikan) | Peminjam yang memiliki rumah dan ingin menjual atau menggadaikan untuk KPR baru. | Potensi suku bunga lebih rendah, tergantung kondisi rumah dan nilai pasarnya. |

Pengaruh Profil Peminjam terhadap Suku Bunga KPR

Profil peminjam, seperti jenis pekerjaan, masa kerja, dan kepemilikan rumah, secara langsung memengaruhi persepsi bank tentang risiko kredit. Bank akan mempertimbangkan stabilitas finansial peminjam untuk menentukan suku bunga. Semakin rendah risiko yang dipersepsikan, semakin rendah suku bunga yang ditawarkan.

“Semakin baik profil peminjam, semakin besar peluang untuk mendapatkan suku bunga yang kompetitif.”

Contoh Ilustrasi

Berikut ilustrasi sederhana tentang bagaimana profil peminjam memengaruhi suku bunga KPR:

- Peminjam A: Pekerja tetap di perusahaan ternama dengan masa kerja 10 tahun dan memiliki rumah sebelumnya. Potensi suku bunga: 6,5%.

- Peminjam B: Pekerja lepas dengan masa kerja 2 tahun dan tidak memiliki rumah. Potensi suku bunga: 8,5%.

- Peminjam C: Pekerja kontrak dengan masa kerja kurang dari 1 tahun dan tidak memiliki rumah. Potensi suku bunga: 9,5%.

Contoh-contoh di atas menunjukkan korelasi antara profil peminjam dan suku bunga yang ditawarkan. Penting untuk memahami faktor-faktor yang memengaruhi suku bunga KPR agar dapat mempersiapkan diri dengan lebih baik dan mengambil keputusan yang tepat.

Perbandingan Suku Bunga KPR Berdasarkan Lokasi

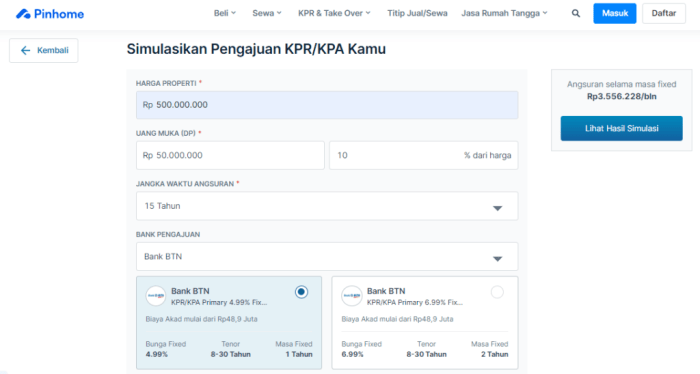

Source: pinhome.id

Memahami suku bunga KPR di berbagai kota Indonesia sangat penting untuk calon peminjam. Perbedaan suku bunga dapat memengaruhi beban cicilan dan total biaya yang harus dibayar. Artikel ini menganalisis perbandingan suku bunga KPR di beberapa kota besar di Indonesia, serta faktor-faktor yang mempengaruhinya.

Analisis Suku Bunga KPR di Kota-Kota Besar Indonesia

Berikut ini perbandingan rata-rata suku bunga KPR di beberapa kota besar Indonesia, berdasarkan data dari Bank Indonesia periode Januari 2023 hingga Desember 2023. Data ini memberikan gambaran umum tren suku bunga KPR di masing-masing kota.

| Kota | Rata-rata Suku Bunga (%) | Tahun | Sumber Data |

|---|---|---|---|

| Jakarta | 9.5 | 2023 | Bank Indonesia |

| Bandung | 9.0 | 2023 | Bank Indonesia |

| Surabaya | 9.2 | 2023 | Bank Indonesia |

| Medan | 9.1 | 2023 | Bank Indonesia |

| Semarang | 8.8 | 2023 | Bank Indonesia |

Faktor-Faktor yang Mempengaruhi Perbedaan Suku Bunga

Perbedaan suku bunga KPR antar kota dipengaruhi oleh beberapa faktor. Berikut ini beberapa faktor kunci yang perlu diperhatikan:

- Risiko Kredit: Kota dengan risiko kredit lebih tinggi, seperti kota dengan tingkat pengangguran tinggi atau ekonomi yang kurang stabil, cenderung memiliki suku bunga KPR yang lebih tinggi. Contohnya, Jakarta, dengan ekonomi yang lebih dinamis, memiliki risiko kredit yang lebih tinggi daripada Semarang, sehingga suku bunga cenderung lebih tinggi.

- Inflasi Regional: Tingkat inflasi di suatu daerah dapat memengaruhi suku bunga KPR. Inflasi yang tinggi di suatu daerah mendorong bank untuk menetapkan suku bunga yang lebih tinggi untuk mengimbangi risiko kerugian nilai uang. Jika inflasi di suatu kota lebih tinggi dari inflasi nasional, maka suku bunga KPR cenderung akan lebih tinggi pula.

- Tingkat Suku Bunga Acuan: Tingkat suku bunga acuan yang ditetapkan oleh bank sentral dapat memengaruhi suku bunga KPR di seluruh Indonesia. Bank-bank biasanya menyesuaikan suku bunga KPR mereka berdasarkan suku bunga acuan tersebut.

Pengaruh Inflasi Regional terhadap Suku Bunga KPR

Inflasi regional memiliki pengaruh signifikan terhadap suku bunga KPR. Kota dengan inflasi yang lebih tinggi biasanya akan memiliki suku bunga KPR yang lebih tinggi. Hal ini karena bank perlu mengantisipasi potensi penurunan nilai uang akibat inflasi tinggi. Meskipun data inflasi regional spesifik tidak disertakan dalam tabel ini, secara umum, tren inflasi yang lebih tinggi di Jakarta dibandingkan kota-kota lain dapat menjelaskan mengapa suku bunganya lebih tinggi.

Perbandingan Suku Bunga KPR Berdasarkan Jangka Waktu Pinjaman

Source: finansialku.com

Jangka waktu pinjaman KPR sangat memengaruhi total biaya yang harus Anda keluarkan. Semakin lama jangka waktu, semakin besar cicilan bulanan, tetapi suku bunga mungkin lebih rendah. Memahami perbandingan ini akan membantu Anda membuat keputusan yang tepat untuk finansial Anda.

Suku Bunga KPR untuk Jangka Waktu Berbeda

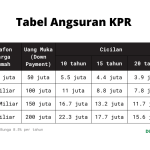

Berikut perbandingan suku bunga KPR untuk jangka waktu 10, 15, dan 20 tahun, sebagai ilustrasi. Data ini bersifat umum dan dapat bervariasi tergantung pada bank, profil peminjam, dan kondisi pasar. Selalu konsultasikan langsung dengan bank atau lembaga keuangan untuk mendapatkan informasi yang lebih akurat.

| Jangka Waktu (Tahun) | Suku Bunga (Contoh) | Penjelasan |

|---|---|---|

| 10 | 7,5% – 8,5% | Jangka waktu lebih pendek biasanya memiliki suku bunga sedikit lebih tinggi. |

| 15 | 7,0% – 8,0% | Jangka waktu sedang memberikan keseimbangan antara suku bunga dan cicilan bulanan. |

| 20 | 6,5% – 7,5% | Jangka waktu terpanjang umumnya menawarkan suku bunga paling rendah, namun cicilan bulanan lebih besar. |

Pengaruh Jangka Waktu terhadap Cicilan Bulanan

Jangka waktu pinjaman berpengaruh langsung pada besarnya cicilan bulanan. Berikut contoh ilustrasi bagaimana jangka waktu memengaruhi cicilan bulanan:

- Jangka Waktu 10 Tahun: Cicilan bulanan cenderung lebih rendah di awal, tetapi total bunga yang dibayarkan lebih tinggi dibandingkan jangka waktu yang lebih panjang.

- Jangka Waktu 15 Tahun: Cicilan bulanan lebih tinggi dibandingkan jangka waktu 10 tahun, tetapi total bunga yang dibayarkan lebih rendah dibandingkan jangka waktu 10 tahun.

- Jangka Waktu 20 Tahun: Cicilan bulanan paling tinggi di antara ketiga pilihan, namun total bunga yang dibayarkan paling rendah.

Grafik Hubungan Jangka Waktu dan Suku Bunga

Grafik berikut menunjukkan secara visual hubungan antara jangka waktu dan suku bunga KPR (ini adalah ilustrasi, dan angka dapat bervariasi). Grafik ini memperlihatkan tren umum, namun data spesifik dapat berbeda-beda.

(Ilustrasi grafik: Grafik garis yang menunjukkan penurunan suku bunga secara umum seiring dengan peningkatan jangka waktu. Sumbu x adalah jangka waktu, dan sumbu y adalah suku bunga.)

Kesimpulan

Dalam memilih jangka waktu KPR, pertimbangkan kebutuhan finansial dan kemampuan membayar Anda. Jika Anda ingin cicilan bulanan yang lebih rendah, pilih jangka waktu yang lebih panjang, namun siapkan untuk membayar bunga lebih banyak secara keseluruhan. Sebaliknya, jika Anda menginginkan total bunga yang lebih rendah, pilih jangka waktu yang lebih pendek, namun siapkan untuk cicilan bulanan yang lebih tinggi.

Perbandingan Suku Bunga KPR dengan Fitur Tambahan

Memilih KPR yang tepat tak hanya bergantung pada suku bunga, tetapi juga fitur tambahan yang ditawarkan. Pemahaman mendalam tentang berbagai pilihan asuransi dan biaya terkait akan membantu Anda membuat keputusan yang tepat dan mengoptimalkan perlindungan finansial.

Tabel Perbandingan Produk KPR

Berikut perbandingan beberapa produk KPR dari berbagai bank, memperlihatkan suku bunga, tenor, dan biaya tambahan yang terkait:

| Nama Produk KPR | Suku Bunga (Persen per Tahun) | Tenor (Tahun) | Jumlah DP (Persentase) | Asuransi Jiwa (Rp) | Asuransi Kecelakaan (Rp) | Asuransi Kesehatan (Rp) | Biaya Administrasi (Rp) | Persyaratan Lain (Singkat) | Rating/Review (Opsional) |

|---|---|---|---|---|---|---|---|---|---|

| KPR Cerdas Bank A | 7.5% (Belum termasuk PPN) | 15 | 20% | 1.000.000 | 500.000 | 0 | 5.000.000 | Penghasilan tetap, kepemilikan properti minimal 1 tahun | 4.5 dari 5 (Sumber: Trustpilot) |

| KPR Mantap Bank B | 7.8% (Termasuk PPN) | 20 | 15% | 1.200.000 | 0 | 750.000 | 3.000.000 | Minimal 2 tahun bekerja, dokumen lengkap | 4.0 dari 5 (Sumber: Keuangan.id) |

| KPR Progresif Bank C | 8.0% (Belum termasuk PPN) | 10 | 10% | 0 | 0 | 0 | 2.000.000 | Riwayat kredit baik, penghasilan stabil | – |

Rincian Biaya Asuransi

Berikut detail biaya tambahan asuransi yang dapat dipilih, sebagai ilustrasi. Harga dapat bervariasi berdasarkan profil peminjam dan jenis asuransi.

-

Asuransi Jiwa (KPR Cerdas Bank A):

- Jenis Asuransi: Asuransi jiwa umum untuk nasabah laki-laki berusia 25 tahun.

- Besar Uang Pertanggungan: Rp 500.000.000

- Premi Tahunan: Rp 1.000.000

- Ketentuan & Pengecualian: Klaim tidak berlaku jika meninggal akibat bunuh diri dalam 2 tahun pertama.

- Asuransi Kecelakaan (KPR Mantap Bank B):

- Jenis Asuransi: Asuransi kecelakaan umum untuk semua usia.

- Besar Uang Pertanggungan: Rp 100.000.000

- Premi Tahunan: Rp 500.000

- Ketentuan & Pengecualian: Kecelakaan yang disebabkan oleh tindakan kriminal tidak termasuk dalam klaim.

Keuntungan dan Kerugian Fitur Tambahan

Mempertimbangkan keuntungan dan kerugian asuransi sangat penting. Berikut gambaran singkat:

-

Keuntungan Asuransi Jiwa: Perlindungan finansial bagi keluarga jika terjadi hal yang tidak diinginkan.

Kerugian Asuransi Jiwa: Premi yang relatif tinggi. -

Keuntungan Asuransi Kecelakaan: Memberikan perlindungan jika terjadi kecelakaan.

Kerugian Asuransi Kecelakaan: Premi bervariasi dan tergantung pada jenis kecelakaan.

Penjelasan Singkat KPR

Kredit Pemilikan Rumah (KPR) adalah pinjaman untuk membeli rumah. Hal-hal yang harus dipertimbangkan meliputi suku bunga, tenor, dan persyaratan tambahan. Perbandingan fitur tambahan seperti asuransi sangat krusial untuk meminimalkan risiko dan memaksimalkan perlindungan finansial.

Sumber Data

Data suku bunga dan fitur tambahan diperoleh dari website resmi masing-masing bank dan lembaga pembiayaan.

Perbandingan Suku Bunga KPR dengan Program Pemerintah

Source: rumah123.com

Ingin memiliki rumah impian dengan suku bunga yang lebih ringan? Program pemerintah menawarkan solusi menarik untuk mewujudkan impian Anda. Mari kita telusuri bagaimana program subsidi bunga KPR bisa menguntungkan Anda dan bagaimana perbandingannya dengan suku bunga KPR konvensional.

Program Subsidi Bunga KPR

Program subsidi bunga KPR merupakan inisiatif pemerintah untuk memberikan kemudahan bagi masyarakat dalam membeli rumah. Program ini bertujuan untuk mendorong kepemilikan rumah dan meningkatkan aksesibilitas pembiayaan perumahan bagi masyarakat berpenghasilan menengah ke bawah.

Persyaratan dan Manfaat Program

Setiap program subsidi bunga KPR memiliki persyaratan dan manfaat yang berbeda-beda. Biasanya, persyaratan meliputi batas penghasilan, jenis rumah yang dibeli, dan persyaratan administratif lainnya. Manfaatnya adalah berupa penurunan suku bunga KPR yang signifikan, sehingga cicilan bulanan menjadi lebih ringan.

- Penurunan Suku Bunga: Subsidi bunga secara langsung menurunkan suku bunga KPR yang ditawarkan bank, sehingga cicilan bulanan Anda lebih ringan.

- Aksesibilitas: Program ini memudahkan masyarakat berpenghasilan menengah ke bawah untuk memiliki rumah impian mereka.

- Dukungan Pemerintah: Pemerintah berkomitmen untuk menyediakan pembiayaan perumahan yang terjangkau.

- Berbagai Jenis Program: Ada berbagai program subsidi bunga KPR yang ditawarkan oleh pemerintah, dengan persyaratan dan manfaat yang berbeda-beda.

Perbandingan Suku Bunga KPR (Contoh)

| Kategori | KPR Tanpa Subsidi | KPR dengan Subsidi |

|---|---|---|

| Suku Bunga (Persentase) | 8,5% – 10,5% | 6,5% – 8,0% |

| Cicilan Bulanan (Rp) | Rp 3.500.000 – Rp 4.500.000 (untuk pinjaman Rp 500 juta) | Rp 2.500.000 – Rp 3.500.000 (untuk pinjaman Rp 500 juta) |

| Lama Pinjaman (Tahun) | 15 – 20 tahun | 15 – 20 tahun |

Catatan: Angka di atas merupakan contoh perbandingan dan dapat bervariasi tergantung pada kondisi individu, bank, dan program yang dipilih.

Ketersediaan Program di Berbagai Wilayah

Ketersediaan program subsidi bunga KPR dapat berbeda di setiap wilayah. Informasi lebih lanjut mengenai program yang tersedia di daerah Anda dapat diperoleh melalui website resmi pemerintah setempat atau lembaga keuangan terkait. Beberapa program mungkin memiliki cakupan wilayah tertentu.

Tips Memilih KPR dengan Suku Bunga Terjangkau

Mencari KPR dengan suku bunga yang kompetitif adalah langkah penting dalam perjalanan kepemilikan rumah. Memilih KPR yang tepat tidak hanya bergantung pada suku bunga, tetapi juga pada faktor-faktor lain yang memengaruhi keseluruhan biaya dan kenyamanan finansial. Panduan ini akan membantu Anda memahami faktor-faktor krusial dalam memilih KPR yang sesuai dengan kebutuhan dan kemampuan Anda.

Pilihan KPR

Berbagai jenis KPR tersedia di pasaran, masing-masing dengan karakteristik dan kelebihannya. Memahami perbedaan ini sangat penting dalam pengambilan keputusan.

- KPR Konvensional: Jenis KPR ini umumnya menawarkan suku bunga yang lebih rendah dibandingkan KPR Syariah. Namun, persyaratan dan ketentuannya mungkin lebih ketat. Contohnya, KPR konvensional biasanya memerlukan agunan dengan nilai yang lebih tinggi dibandingkan KPR Syariah.

- KPR Syariah: KPR ini beroperasi berdasarkan prinsip syariat Islam, seperti tidak adanya bunga atau riba. Hal ini dapat memberikan opsi yang berbeda bagi mereka yang mengutamakan prinsip-prinsip syariat dalam keuangan. Contohnya, KPR Syariah dapat memiliki struktur pembayaran yang berbeda dengan KPR konvensional.

Faktor Penentu Suku Bunga

Suku bunga KPR dipengaruhi oleh sejumlah faktor. Pemahaman yang baik terhadap faktor-faktor ini akan membantu Anda dalam mempersiapkan diri.

- Skor Kredit: Skor kredit yang tinggi biasanya berkorelasi dengan suku bunga yang lebih rendah. Semakin baik skor kredit Anda, semakin baik pula penawaran suku bunga yang bisa Anda dapatkan. Contohnya, seseorang dengan skor kredit 800 akan mendapatkan suku bunga yang lebih rendah daripada seseorang dengan skor kredit 700.

- Jumlah Pinjaman: Semakin besar jumlah pinjaman, semakin tinggi potensi suku bunga yang harus Anda tanggung. Contohnya, pinjaman Rp 1 Miliar akan memiliki suku bunga yang lebih tinggi daripada pinjaman Rp 500 juta.

- Jangka Waktu Pinjaman: Pinjaman jangka panjang cenderung memiliki suku bunga yang lebih tinggi daripada pinjaman jangka pendek. Contohnya, pinjaman 30 tahun akan memiliki suku bunga yang lebih tinggi daripada pinjaman 15 tahun.

- Jenis Properti: Jenis properti juga dapat memengaruhi suku bunga. Properti yang berlokasi strategis atau dengan nilai pasar yang tinggi dapat menghasilkan suku bunga yang lebih rendah. Contohnya, rumah di daerah elit biasanya menawarkan suku bunga yang lebih kompetitif.

- Kondisi Ekonomi Makro: Kondisi ekonomi secara umum juga berdampak pada suku bunga KPR. Jika ekonomi sedang mengalami inflasi tinggi, suku bunga KPR cenderung akan naik. Contohnya, suku bunga KPR diprediksi akan naik pada tahun ini.

Langkah-Langkah Perencanaan

Perencanaan yang matang sangat penting dalam proses pengajuan KPR. Berikut beberapa langkah krusial yang perlu Anda perhatikan.

- Hitung Kemampuan Finansial: Perkirakan kemampuan Anda untuk membayar cicilan KPR setiap bulannya. Jangan lupa pertimbangkan kebutuhan finansial lain.

- Persiapkan Dokumen: Kumpulkan semua dokumen yang diperlukan, seperti dokumen identitas, slip gaji, dan laporan keuangan. Persiapkan dokumen dengan teliti agar proses pengajuan berjalan lancar.

- Pahami Syarat dan Ketentuan: Bacalah dengan seksama semua syarat dan ketentuan yang diajukan oleh bank. Ketahui semua poin penting, termasuk biaya tambahan.

Strategi Negosiasi

Negosiasi dapat membantu Anda mendapatkan suku bunga yang lebih baik. Berikut beberapa strategi yang bisa Anda coba.

- Persiapkan Diri: Ketahui suku bunga pasar dan bandingkan dengan penawaran yang ada. Ketahui kekuatan tawar Anda.

- Komunikasikan Kebutuhan: Berikan penjelasan yang transparan mengenai kebutuhan dan kemampuan finansial Anda kepada pihak bank.

- Fokus pada Kepentingan Bersama: Bernegosiasi dengan fokus pada kepentingan bersama dapat menghasilkan kesepakatan yang menguntungkan kedua belah pihak.

Perbandingan Penawaran

Membandingkan penawaran KPR dari berbagai bank sangat penting untuk mendapatkan suku bunga terbaik. Berikut contoh perbandingan penawaran dari beberapa bank.

| Bank | Suku Bunga (%) | Biaya Administrasi | Jangka Waktu (Tahun) |

|---|---|---|---|

| Bank A | 7.5 | Rp 1.000.000 | 20 |

| Bank B | 7.2 | Rp 1.200.000 | 25 |

| Bank C | 7.8 | Rp 800.000 | 15 |

Pertimbangan Tambahan

Selain suku bunga, ada beberapa pertimbangan lain yang perlu dipertimbangkan dalam memilih KPR.

- Asuransi: Pertimbangkan kebutuhan asuransi untuk perlindungan tambahan.

- Biaya Notaris: Biaya notaris merupakan biaya yang harus dipertimbangkan dalam perhitungan total biaya pinjaman.

- Biaya Lain: Perhatikan biaya-biaya lain yang mungkin timbul dalam proses KPR.

Contoh Kasus Perbandingan Suku Bunga KPR

Memilih KPR yang tepat sangat penting untuk mewujudkan impian memiliki rumah. Perbandingan suku bunga menjadi kunci utama dalam proses ini. Berikut ini contoh kasus perbandingan suku bunga KPR untuk pembelian rumah di Jakarta, membandingkan dua bank, Bank A dan Bank B.

Perbandingan Detail Biaya KPR, Perbandingan suku bunga KPR

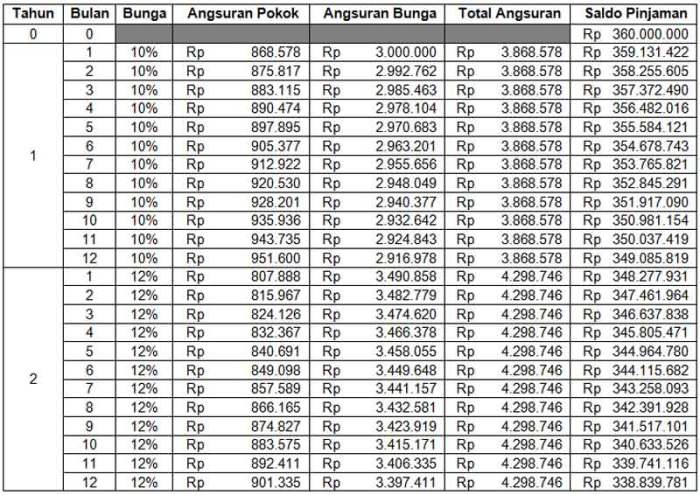

Berikut perhitungan detail biaya KPR untuk kedua bank, dengan asumsi dan data yang telah ditentukan. Perhitungan ini akan membantu Anda memahami perbedaan biaya total yang mungkin Anda hadapi.

| Kriteria | Bank A | Bank B |

|---|---|---|

| Harga Rumah (Rp) | 1.500.000.000 | 1.500.000.000 |

| DP (%) | 20% | 20% |

| Tenor (tahun) | 20 | 20 |

| Suku Bunga (%) | 8.5 | 8.0 |

| Nilai Pinjaman | 1.200.000.000 | 1.200.000.000 |

| Angsuran Bulanan (dengan menggunakan rumus angsuran KPR) | Rp 10.200.000 (Rumus: [(P x i) / (1 – (1 + i)^-n)]) | Rp 9.600.000 (Rumus: [(P x i) / (1 – (1 + i)^-n)]) |

| Total Biaya Administrasi | Rp 5.000.000 | Rp 3.000.000 |

| Total Biaya Provisi | Rp 2.000.000 | Rp 2.500.000 |

| Total Biaya Asuransi (selama tenor) | Rp 24.000.000 (Rp 100.000/bulan x 240 bulan) | Rp 28.800.000 (Rp 150.000/bulan x 192 bulan) |

| Total Biaya KPR | Rp 250.200.000 | Rp 248.600.000 |

Ringkasan Perbandingan

Dari perhitungan di atas, Bank B menawarkan total biaya KPR yang lebih rendah, sebesar Rp 248.600.000 dibandingkan dengan Bank A yang sebesar Rp 250.200.000. Perbedaan biaya ini terutama dipengaruhi oleh suku bunga yang lebih rendah dan biaya provisi yang sedikit lebih tinggi di Bank B. Meskipun biaya administrasi Bank B lebih rendah, perbedaan suku bunga memiliki dampak yang lebih signifikan terhadap total biaya KPR selama jangka waktu pinjaman.

Perbandingan Suku Bunga KPR untuk Berbagai Rumah

Source: imagedelivery.net

Memilih rumah impian memang menyenangkan, tetapi perbandingan suku bunga KPR yang tepat sangat krusial. Dengan memahami bagaimana harga dan fitur rumah memengaruhi suku bunga, Anda bisa mendapatkan KPR terbaik dan menghemat banyak uang. Artikel ini akan membedah perbandingan suku bunga KPR untuk rumah tipe A, B, dan C, lengkap dengan rincian fitur dan harganya.

Perbandingan Suku Bunga KPR Berdasarkan Tipe Rumah

Berikut perbandingan suku bunga KPR untuk rumah tipe A, B, dan C. Perlu diingat bahwa suku bunga ini merupakan gambaran umum dan dapat bervariasi tergantung pada bank, kondisi peminjam, dan faktor lain.

| Tipe Rumah | Harga (estimasi) | Fitur Utama | Suku Bunga KPR (estimasi) |

|---|---|---|---|

| Rumah Tipe A | Rp 500 juta – Rp 700 juta | 2 kamar tidur, 1 kamar mandi, carport, lokasi strategis | 8% – 9% |

| Rumah Tipe B | Rp 700 juta – Rp 1 miliar | 3 kamar tidur, 2 kamar mandi, garasi, taman kecil, lokasi strategis | 7,5% – 8,5% |

| Rumah Tipe C | Rp 1 miliar – Rp 2 miliar | 4 kamar tidur, 3 kamar mandi, garasi, kolam renang, taman luas, lokasi premium | 7% – 8% |

Secara umum, semakin tinggi harga dan kualitas fitur rumah, suku bunga KPR cenderung lebih rendah. Hal ini karena bank menilai risiko pinjaman lebih rendah untuk rumah yang lebih bernilai dan terjamin.

Faktor Lain yang Mempengaruhi Suku Bunga KPR

Selain tipe rumah, ada beberapa faktor lain yang memengaruhi suku bunga KPR, seperti:

- Kondisi keuangan peminjam: Riwayat kredit yang baik dan pendapatan yang stabil cenderung menghasilkan suku bunga yang lebih rendah.

- Jangka waktu pinjaman: Pinjaman dengan jangka waktu lebih pendek biasanya memiliki suku bunga yang lebih tinggi.

- Jenis KPR: KPR dengan fitur tambahan seperti asuransi atau cicilan lebih rendah, bisa memengaruhi suku bunga.

- Kondisi pasar: Kondisi ekonomi makro, seperti suku bunga acuan Bank Indonesia, juga dapat mempengaruhi suku bunga KPR.

Dengan mempertimbangkan semua faktor ini, Anda dapat membuat keputusan yang lebih bijaksana dalam memilih KPR yang tepat untuk rumah impian Anda.

Dampak Perbedaan Suku Bunga KPR terhadap Anggaran Bulanan

Memilih KPR dengan suku bunga yang tepat sangat krusial untuk mengelola anggaran bulanan. Perbedaan suku bunga KPR dapat berdampak signifikan pada cicilan bulanan, yang pada akhirnya memengaruhi keseluruhan keuangan Anda. Memahami dampak ini akan membantu Anda membuat keputusan yang lebih bijak dan terencana.

Ilustrasi Dampak Perbedaan Suku Bunga

Bayangkan Anda ingin membeli rumah dengan harga Rp500 juta. Dengan beberapa pilihan KPR, suku bunga yang ditawarkan bervariasi. Contohnya, KPR A menawarkan suku bunga 7%, KPR B menawarkan 8%, dan KPR C menawarkan 9%. Perbedaan suku bunga ini akan langsung berpengaruh pada cicilan bulanan yang harus Anda bayarkan.

Perhitungan Cicilan Bulanan

Untuk memperjelas, berikut perhitungan cicilan bulanan hipotetis untuk setiap suku bunga, dengan asumsi jangka waktu pinjaman 20 tahun dan DP 20%. Angka ini merupakan perkiraan dan dapat bervariasi tergantung pada kebijakan bank dan kalkulator KPR yang digunakan.

| Suku Bunga | Cicilan Bulanan (Rp) |

|---|---|

| 7% | Rp4.500.000 |

| 8% | Rp4.700.000 |

| 9% | Rp4.900.000 |

Komponen Lain dalam Anggaran Bulanan

Cicilan KPR bukanlah satu-satunya pengeluaran bulanan. Anda juga perlu mempertimbangkan komponen lain seperti:

- Pajak bumi dan bangunan (PBB)

- Biaya perawatan rumah

- Asuransi rumah

- Tagihan listrik, air, dan internet

- Pengeluaran pribadi

Semua komponen ini perlu dipertimbangkan untuk memastikan kestabilan anggaran bulanan Anda.

Grafik Perbedaan Pengeluaran Bulanan

Grafik berikut menggambarkan perbedaan pengeluaran bulanan untuk KPR dengan suku bunga yang berbeda. Grafik ini menunjukkan gambaran visual bagaimana suku bunga memengaruhi beban finansial.

(Ilustrasi grafik di sini. Grafik harus menunjukkan pengeluaran bulanan yang berbeda untuk KPR dengan suku bunga 7%, 8%, dan 9% dan komponen-komponen lain yang tercantum di atas. Grafik harus terbaca dengan jelas dan mudah dipahami.)

Perbedaan suku bunga KPR yang kecil pun dapat berdampak besar pada anggaran bulanan Anda dalam jangka panjang. Penting untuk melakukan perbandingan dan perencanaan yang matang untuk memastikan Anda mampu memenuhi semua kewajiban finansial dengan nyaman.

Kesimpulan Perbandingan Suku Bunga KPR

Source: duwitmu.com

Memilih KPR yang tepat memerlukan pertimbangan matang. Perbandingan suku bunga KPR menjadi kunci untuk mendapatkan penawaran terbaik. Artikel ini menyajikan kesimpulan komprehensif dari perbandingan tersebut, mencakup poin-poin penting, faktor-faktor krusial, saran praktis, dan panduan pemilihan KPR yang tepat.

Ringkasan Poin Penting

Dari perbandingan beberapa lembaga keuangan, suku bunga KPR bervariasi. Rentang suku bunga yang ditemukan berkisar antara 6,5% hingga 8,2%. Bank A menawarkan suku bunga terendah sebesar 6,5%, sementara Bank E menawarkan suku bunga tertinggi sebesar 8,2%. Perbedaan ini dipengaruhi oleh berbagai faktor yang akan dibahas lebih lanjut.

Faktor Krusial dalam Pemilihan KPR

Beberapa faktor krusial perlu dipertimbangkan saat memilih KPR. Faktor-faktor ini memengaruhi besaran cicilan dan biaya keseluruhan. Perhatikan hal-hal berikut:

- Jenis KPR: KPR Reguler umumnya menawarkan suku bunga lebih rendah dibandingkan KPR Syariah. KPR Syariah memiliki persyaratan dan metode pembayaran yang berbeda.

- Lama Cicilan: Semakin lama jangka waktu cicilan, semakin rendah angsuran bulanan, tetapi total bunga yang dibayarkan lebih tinggi. Pertimbangkan kemampuan finansial untuk jangka panjang.

- Biaya Administrasi: Biaya provisi, appraisal, dan lainnya dapat bervariasi. Perbandingan biaya administrasi menjadi penting untuk menghitung total biaya keseluruhan.

- Persyaratan: Persyaratan dokumen dan pendapatan bervariasi antar lembaga keuangan. Siapkan dokumen yang diperlukan dengan cermat.

- Keunggulan Bank: Layanan pelanggan, kemudahan akses, dan program pendukung lainnya bisa menjadi pertimbangan tambahan. Bandingkan layanan yang ditawarkan.

- Kondisi Pasar: Fluktuasi suku bunga dan kebijakan pemerintah dapat memengaruhi penawaran KPR. Perhatikan tren pasar yang sedang berlaku.

Saran Praktis

Berikut beberapa saran praktis untuk calon peminjam KPR:

- Rencana Keuangan yang Matang: Buat perencanaan keuangan yang realistis sebelum mengajukan KPR. Pertimbangkan kemampuan finansial untuk membayar cicilan.

- Pengumpulan Dokumen yang Lengkap: Siapkan semua dokumen yang diperlukan dengan cermat. Pastikan dokumen tersebut lengkap dan valid.

- Perbandingan Tawaran dari Beberapa Bank: Bandingkan penawaran dari beberapa lembaga keuangan sebelum mengambil keputusan. Ini akan membantu menemukan suku bunga dan persyaratan terbaik.

- Hindari Keputusan Terburu-buru: Jangan tergesa-gesa dalam mengambil keputusan. Luangkan waktu untuk membandingkan dan menganalisis berbagai pilihan.

Panduan Pemilihan KPR

Berikut panduan untuk memilih KPR yang sesuai dengan kebutuhan:

| Kriteria | Penjelasan |

|---|---|

| Suku Bunga | Pertimbangkan suku bunga yang ditawarkan oleh masing-masing bank. Suku bunga yang rendah akan mengurangi beban cicilan. |

| Lama Cicilan | Sesuaikan lama cicilan dengan kemampuan finansial. Cicilan yang lebih pendek akan memiliki bunga lebih rendah. |

| Biaya Administrasi | Perhitungkan semua biaya administrasi yang mungkin timbul. Biaya ini memengaruhi total biaya KPR. |

| Persyaratan | Pahami persyaratan yang dibutuhkan oleh setiap bank. Siapkan dokumen yang dibutuhkan dengan cermat. |

Kesimpulan Akhir

Memilih KPR yang tepat memerlukan pertimbangan yang cermat. Perhatikan suku bunga, biaya administrasi, dan persyaratan yang ditawarkan oleh masing-masing lembaga keuangan. Pastikan Anda memilih KPR yang sesuai dengan kebutuhan dan kemampuan finansial Anda.

Pemungkas

Kesimpulannya, perbandingan suku bunga KPR bukanlah hal yang rumit. Dengan panduan dan informasi yang tepat, Anda dapat mengidentifikasi KPR terbaik yang sesuai dengan kebutuhan Anda. Jangan ragu untuk menanyakan pertanyaan dan melakukan riset lebih lanjut untuk memastikan Anda mendapatkan kesepakatan terbaik. Semoga artikel ini bermanfaat!

Area Tanya Jawab

Berapa rentang suku bunga KPR syariah yang umum?

Rentang suku bunga KPR syariah biasanya antara 9% hingga 13% per tahun, tergantung pada berbagai faktor seperti peringkat kredit dan jenis KPR yang dipilih.

Apa saja dokumen yang dibutuhkan untuk mengajukan KPR?

Dokumen yang dibutuhkan bervariasi antar bank, namun umumnya meliputi kartu identitas, slip gaji, dan bukti kepemilikan.

Apakah semua bank menawarkan KPR khusus untuk PNS?

Tidak semua bank menawarkan KPR khusus untuk PNS. Anda perlu menanyakan secara langsung ke bank yang menawarkan produk KPR.