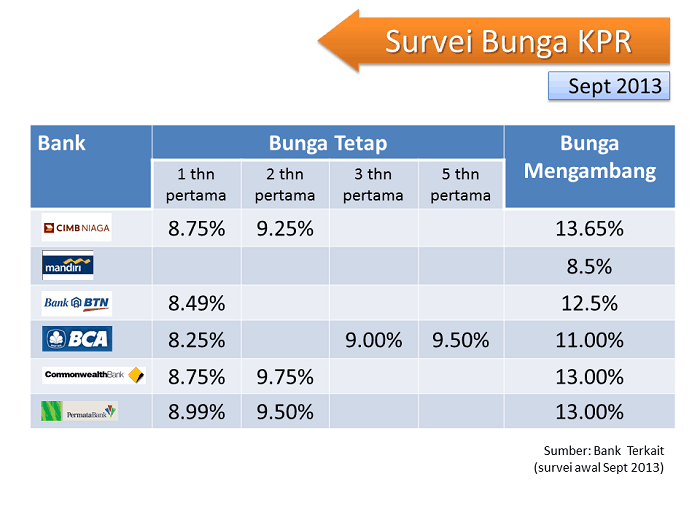

Perbandingan suku bunga KPR dari bank-bank terpercaya merupakan panduan penting bagi calon pemesan rumah. Dengan memahami seluk-beluk suku bunga, Anda dapat mengambil keputusan yang tepat dan menghemat pengeluaran. Artikel ini akan membahas secara detail perbandingan suku bunga KPR dari berbagai bank terpercaya di Indonesia, faktor-faktor yang mempengaruhinya, serta tips memilih KPR terbaik untuk Anda.

Dari berbagai bank yang menawarkan KPR, kami akan menganalisis suku bunga dan persyaratan yang diterapkan. Informasi ini akan membantu Anda dalam mempertimbangkan berbagai pilihan dan mengambil keputusan terbaik untuk kebutuhan finansial Anda.

Perbandingan Bank Penerbit KPR

Memilih bank untuk KPR yang tepat adalah langkah krusial dalam perjalanan kepemilikan rumah. Perbandingan suku bunga dan persyaratan dari berbagai bank terpercaya di Indonesia akan membantu Anda mengambil keputusan terbaik. Informasi ini bertujuan memberikan gambaran komprehensif untuk memudahkan proses perencanaan finansial Anda.

Perbandingan Suku Bunga KPR dari Bank Terpercaya

Tabel berikut menyajikan perbandingan suku bunga KPR dari 5 bank terpercaya di Indonesia. Perlu diingat bahwa suku bunga dapat berubah sewaktu-waktu, dan persyaratan tambahan bisa bervariasi tergantung pada profil nasabah.

| Nama Bank | Tipe KPR | Rentang Suku Bunga | Persyaratan Tambahan |

|---|---|---|---|

| Bank A | KPR Reguler | 6,5% – 8,5% | Syarat kepemilikan tanah, minimal masa kerja 2 tahun |

| Bank B | KPR Khusus (Anggota Koperasi) | 6,0% – 8,0% | Syarat keanggotaan koperasi, penjaminan tambahan |

| Bank C | KPR Reguler & KPR Khusus (Karyawan) | 7,0% – 9,0% | Syarat kepemilikan properti, penawaran lebih baik untuk karyawan |

| Bank D | KPR Reguler | 6,8% – 8,8% | Syarat penjaminan yang lebih mudah diakses, layanan digital yang lengkap |

| Bank E | KPR Reguler & KPR Khusus (Pelajar/Mahasiswa) | 7,5% – 9,5% | Syarat khusus untuk pelajar/mahasiswa, penjaminan dengan orang tua |

Bank dengan Suku Bunga Terendah

Berdasarkan data di atas, Bank B teridentifikasi menawarkan suku bunga KPR terendah, dengan rentang 6,0%

-8,0%. Namun, perlu diingat bahwa ini adalah salah satu faktor, dan persyaratan tambahan mungkin menjadi pertimbangan utama.

Rincian Persyaratan Pengajuan KPR

Berikut ini rincian persyaratan pengajuan KPR untuk masing-masing bank:

- Bank A: Membutuhkan bukti kepemilikan tanah dan minimal masa kerja 2 tahun.

- Bank B: Syarat utama adalah keanggotaan koperasi dan penjaminan tambahan.

- Bank C: Meminta syarat kepemilikan properti dan penawaran lebih baik untuk karyawan.

- Bank D: Persyaratan penjaminan lebih mudah diakses dan layanan digital lengkap.

- Bank E: Persyaratan khusus untuk pelajar/mahasiswa, penjaminan dengan orang tua.

Kelebihan dan Kekurangan Masing-Masing Bank

Setiap bank memiliki kelebihan dan kekurangan yang perlu dipertimbangkan:

- Bank A: Kelebihan: Suku bunga kompetitif. Kekurangan: Persyaratan kepemilikan tanah dan masa kerja.

- Bank B: Kelebihan: Suku bunga terendah. Kekurangan: Syarat keanggotaan koperasi.

- Bank C: Kelebihan: Penawaran khusus karyawan. Kekurangan: Suku bunga lebih tinggi dibandingkan beberapa bank lain.

- Bank D: Kelebihan: Layanan digital lengkap, penjaminan mudah. Kekurangan: Informasi lebih lanjut diperlukan.

- Bank E: Kelebihan: KPR khusus pelajar/mahasiswa. Kekurangan: Suku bunga relatif tinggi.

Faktor yang Mempengaruhi Suku Bunga KPR

Source: duwitmu.com

Suku bunga KPR merupakan komponen penting yang memengaruhi beban finansial peminjam. Pemahaman mendalam terhadap faktor-faktor yang mempengaruhinya sangat krusial untuk pengambilan keputusan yang tepat. Artikel ini akan menguraikan faktor-faktor utama yang membentuk suku bunga KPR, serta bagaimana interaksi di antara faktor-faktor tersebut.

Faktor-Faktor Utama yang Mempengaruhi Suku Bunga KPR

Beberapa faktor utama yang secara signifikan memengaruhi suku bunga KPR meliputi tingkat suku bunga acuan Bank Indonesia (BI Rate), inflasi, kondisi ekonomi nasional, risiko kredit peminjam, kondisi pasar uang, tingkat resesi ekonomi, tingkat risiko kredit perbankan, dan kepercayaan investor.

| Faktor | Deskripsi | Contoh | Dampak |

|---|---|---|---|

| Tingkat Suku Bunga Acuan Bank Indonesia (BI Rate) | Tingkat suku bunga acuan yang ditetapkan oleh Bank Indonesia. | Misalnya, BI Rate naik 0,5%. | Suku bunga KPR cenderung naik karena bank akan menaikkan suku bunga untuk mempertahankan margin keuntungan. |

| Inflasi | Kenaikan harga barang dan jasa secara umum. | Tingkat inflasi tahunan mencapai 5%. | Suku bunga KPR biasanya naik untuk mengimbangi inflasi dan menjaga nilai uang. |

| Kondisi Ekonomi Nasional | Kesehatan perekonomian secara keseluruhan. | Pertumbuhan ekonomi melambat, angka pengangguran meningkat. | Suku bunga KPR mungkin naik karena kondisi ekonomi yang tidak stabil. |

| Risiko Kredit Peminjam | Tingkat kemungkinan peminjam gagal membayar cicilan KPR. | Peminjam memiliki riwayat kredit yang buruk, penghasilan yang rendah. | Suku bunga KPR akan lebih tinggi untuk peminjam dengan risiko kredit yang tinggi. |

| Kondisi Pasar Uang | Kondisi pasar uang yang mempengaruhi suku bunga pasar. | Pasar uang sedang likuid, banyak investor mencari alternatif investasi. | Kondisi pasar uang yang likuid dapat menurunkan suku bunga KPR. |

| Tingkat Resesi Ekonomi | Tingkat keparahan resesi ekonomi. | Resesi ekonomi yang dalam. | Suku bunga KPR cenderung naik pada saat resesi ekonomi karena risiko kredit meningkat. |

| Tingkat Risiko Kredit Perbankan | Kondisi finansial dan risiko perbankan yang menyalurkan KPR. | Kondisi perbankan yang sehat, capital adequacy ratio (CAR) tinggi. | Tingkat risiko perbankan yang rendah dapat menurunkan suku bunga KPR. |

| Kepercayaan Investor | Tingkat kepercayaan investor terhadap sektor perbankan. | Investor kehilangan kepercayaan terhadap sektor perbankan. | Kepercayaan investor yang rendah dapat menyebabkan suku bunga KPR naik. |

Hubungan Antar Faktor

Faktor-faktor di atas saling terkait dan memengaruhi satu sama lain. Kenaikan BI Rate, misalnya, dapat memicu kenaikan inflasi karena biaya produksi meningkat. Kondisi ekonomi yang lesu dapat meningkatkan risiko kredit peminjam. Interaksi ini menciptakan efek berantai yang memengaruhi suku bunga KPR.

Sebagai contoh, jika BI Rate naik, bank cenderung menaikkan suku bunga deposito dan pinjaman. Hal ini dapat mendorong kenaikan harga barang dan jasa (inflasi). Pada saat yang sama, kondisi ekonomi yang lesu dapat menyebabkan pengangguran meningkat, sehingga meningkatkan risiko kredit peminjam. Semua faktor ini berkontribusi pada peningkatan suku bunga KPR.

Ilustrasi Grafik

Grafik berikut menunjukkan hubungan antara tingkat suku bunga KPR dengan beberapa faktor. Grafik ini menggambarkan tren umum dan bukan prediksi spesifik. Hubungan antara tingkat suku bunga KPR dan inflasi cenderung positif. Grafik juga menunjukkan hubungan antara tingkat suku bunga KPR dengan tingkat BI Rate dan risiko kredit.

(Deskripsi grafik di sini. Jelaskan secara singkat bagaimana grafik menunjukkan hubungan antara faktor-faktor tersebut dengan suku bunga KPR. Misalnya, grafik akan menampilkan kurva yang naik jika hubungannya positif dan kurva yang menurun jika hubungannya negatif.)

Saran Tambahan

Calon peminjam KPR dapat mempertimbangkan beberapa faktor untuk mendapatkan suku bunga yang lebih rendah. Riwayat kredit yang baik, penghasilan yang stabil, dan kemampuan membayar cicilan yang tinggi akan meningkatkan peluang mendapatkan suku bunga yang kompetitif. Mencari informasi dan membandingkan suku bunga dari berbagai bank juga sangat penting.

Jenis KPR dan Perbedaannya: Perbandingan Suku Bunga KPR Dari Bank-bank Terpercaya

Memilih jenis KPR yang tepat sangat krusial dalam perjalanan memiliki rumah impian. Pemahaman mendalam tentang berbagai jenis KPR akan membantu Anda mengambil keputusan terbaik yang sesuai dengan kondisi finansial dan kebutuhan Anda. Artikel ini akan membahas secara detail berbagai jenis KPR yang tersedia di Indonesia, perbedaannya, dan contoh-contoh penerapannya.

Daftar Jenis KPR

Berikut adalah daftar jenis KPR yang umum ditawarkan oleh bank-bank di Indonesia:

- KPR Reguler

- KPR Syariah

- KPR Khusus (misalnya, untuk pekerja tertentu)

- KPR Tanpa DP

- KPR Fast Track (untuk proses lebih cepat)

Perbedaan Utama Setiap Jenis KPR

Setiap jenis KPR memiliki perbedaan dalam hal syarat, besaran DP, lama angsuran, suku bunga, dan jenis properti yang bisa dibiayai. Berikut ini penjelasannya:

- Syarat Kredit: Syarat kredit pada KPR Reguler biasanya lebih ketat, dengan persyaratan pendapatan, usia, dan jenis pekerjaan yang lebih spesifik dibandingkan KPR Syariah. KPR Khusus biasanya memiliki syarat yang disesuaikan dengan kelompok sasaran tertentu, seperti pekerja di sektor tertentu. KPR Tanpa DP biasanya memiliki syarat yang lebih ketat dan proses yang lebih panjang karena risiko yang lebih tinggi bagi bank.

- Besaran DP (Down Payment): Besaran DP bervariasi. KPR Reguler umumnya memiliki DP yang lebih tinggi dibandingkan KPR Syariah. KPR Tanpa DP tentu tidak memiliki DP. KPR Khusus bisa memiliki DP yang disesuaikan dengan program.

- Lama Angsuran: Lama angsuran untuk setiap jenis KPR berbeda-beda, disesuaikan dengan kemampuan bank untuk memberikan pinjaman jangka panjang dan profil peminjam. KPR Reguler dan Syariah biasanya memiliki batas maksimal lama angsuran. KPR Khusus dan KPR Tanpa DP biasanya memiliki batas yang lebih spesifik dan lebih rendah.

- Suku Bunga: Suku bunga KPR dipengaruhi oleh berbagai faktor, termasuk risiko kredit, suku bunga acuan bank sentral, dan kondisi pasar. Perbedaan suku bunga pada berbagai jenis KPR dapat terjadi. KPR Syariah umumnya memiliki suku bunga yang sedikit berbeda dengan KPR Reguler. KPR Tanpa DP biasanya memiliki suku bunga yang lebih tinggi karena risiko yang lebih besar bagi bank.

- Jenis Properti: KPR Reguler dan KPR Syariah umumnya bisa digunakan untuk pembelian rumah tapak, rumah susun, dan apartemen. KPR Khusus bisa diperuntukkan untuk jenis properti tertentu atau lokasi tertentu. KPR Tanpa DP biasanya lebih fokus pada pembelian rumah tapak dengan harga relatif terjangkau.

- Persyaratan Khusus: KPR Khusus memiliki persyaratan khusus yang disesuaikan dengan program, seperti untuk karyawan BUMN atau pembelian rumah di daerah tertentu. Hal ini juga dapat berlaku pada KPR Fast Track, yang biasanya mempercepat proses pengajuan pinjaman.

Contoh Spesifik untuk Setiap Jenis KPR

Berikut contoh ilustrasi beberapa jenis KPR:

- KPR Reguler: Peminjam berusia 30 tahun, dengan pekerjaan tetap dan pendapatan Rp 10 juta per bulan, ingin membeli rumah tapak seharga Rp 500 juta. Pinjaman Rp 400 juta, dengan DP 20% dan angsuran selama 20 tahun dengan suku bunga 8,5%.

- KPR Syariah: Peminjam dengan kondisi yang sama seperti contoh di atas, tetapi memilih KPR Syariah, dengan pinjaman Rp 400 juta, DP 15%, angsuran 20 tahun, dan suku bunga 9%.

Tabel Perbandingan Fitur dan Suku Bunga

| Jenis KPR | Syarat Kredit | DP | Lama Angsuran | Suku Bunga (Contoh) | Jenis Properti |

|---|---|---|---|---|---|

| KPR Reguler | Pendapatan tetap, usia, dan riwayat kredit | 20% | 20 tahun | 8,5% | Rumah tapak, rumah susun |

| KPR Syariah | Pendapatan tetap, usia, dan riwayat kredit | 15% | 20 tahun | 9% | Rumah tapak, rumah susun |

Persyaratan dan Prosedur Pengajuan KPR

Menggapai impian rumah idaman? Memilih KPR yang tepat dan memahami prosedur pengajuannya adalah langkah awal yang cerdas. Artikel ini akan memandu Anda melalui persyaratan dan langkah-langkah pengajuan KPR di Indonesia, sehingga prosesnya lebih mudah dan terarah.

Persyaratan Umum Pengajuan KPR

Persyaratan pengajuan KPR di Indonesia umumnya mencakup beberapa aspek penting untuk memastikan calon debitur mampu melunasi pinjaman. Aspek-aspek ini dinilai secara komprehensif oleh bank untuk meminimalisir risiko kredit macet.

Langkah-Langkah Pengajuan KPR

Proses pengajuan KPR umumnya melibatkan beberapa tahapan. Berikut ini gambaran langkah-langkahnya:

- Persiapan Awal: Mulailah dengan mengumpulkan dokumen-dokumen penting dan mempersiapkan diri untuk proses wawancara.

- Pilihan Bank dan Produk KPR: Tentukan bank dan jenis KPR yang sesuai dengan kebutuhan dan kemampuan finansial Anda. Bandingkan suku bunga dan persyaratan masing-masing.

- Pengisian Formulir dan Pengajuan: Isi formulir aplikasi KPR secara lengkap dan akurat. Siapkan dokumen pendukung yang diminta oleh bank.

- Verifikasi Dokumen: Bank akan melakukan verifikasi terhadap dokumen yang Anda ajukan. Ini bisa memakan waktu beberapa hari hingga beberapa minggu, tergantung pada bank.

- Penilaian Kredit: Tim kredit bank akan melakukan penilaian terhadap kemampuan Anda untuk membayar cicilan. Proses ini melibatkan analisis pendapatan, pengeluaran, dan riwayat kredit Anda.

- Penawaran dan Persetujuan: Jika pengajuan disetujui, bank akan menawarkan KPR dengan rincian suku bunga, tenor, dan angsuran. Anda dapat menyetujui atau menolak penawaran tersebut.

- Penandatanganan Akad Kredit: Setelah persetujuan, Anda akan menandatangani akad kredit. Hal ini menandakan perjanjian resmi antara Anda dan bank.

- Proses Pembuatan Surat-Surat dan Serah Terima: Setelah akad kredit ditandatangani, proses pembuatan surat-surat dan serah terima properti akan dilakukan.

Daftar Dokumen yang Dibutuhkan

Berikut ini beberapa dokumen umum yang dibutuhkan untuk pengajuan KPR:

- Fotocopy KTP

- Fotocopy Kartu Keluarga

- Slip Gaji/Surat Keterangan Penghasilan

- Bukti kepemilikan aset (jika ada)

- Surat keterangan kerja

- Fotocopy rekening koran 3 bulan terakhir

- NPWP (Nomor Pokok Wajib Pajak)

- Surat keterangan domisili

- Dokumen terkait properti (sertifikat tanah dan bangunan)

Contoh Flowchart Sederhana Proses Pengajuan KPR

Berikut ini contoh flowchart sederhana untuk proses pengajuan KPR:

| Langkah | Deskripsi |

|---|---|

| 1. Persiapan Dokumen | Kumpulkan semua dokumen yang diperlukan. |

| 2. Pengajuan Aplikasi | Ajukan aplikasi KPR ke bank yang dipilih. |

| 3. Verifikasi Dokumen | Bank melakukan verifikasi dokumen yang diajukan. |

| 4. Penilaian Kredit | Bank melakukan penilaian kredit calon debitur. |

| 5. Penawaran dan Persetujuan | Bank menawarkan KPR dan calon debitur menyetujui. |

| 6. Akad Kredit | Penandatanganan akad kredit. |

| 7. Pembuatan Surat-Surat | Pembuatan surat-surat terkait. |

| 8. Serah Terima Properti | Serah terima properti. |

Perbandingan Syarat dan Ketentuan KPR

Source: cloudfront.net

Memilih KPR yang tepat memerlukan perbandingan yang cermat. Memahami syarat dan ketentuan pengajuan KPR di berbagai bank terpercaya akan membantu Anda mengambil keputusan yang tepat. Perbedaan syarat dan ketentuan ini bisa memengaruhi proses pengajuan dan bahkan besaran cicilan.

Persyaratan Umum KPR

Sebagian besar bank memiliki persyaratan umum yang meliputi usia pemohon, status pekerjaan, dan kemampuan finansial. Persyaratan ini umumnya berlaku untuk semua calon debitur KPR.

- Usia: Umumnya berkisar antara 21-65 tahun, dengan rentang usia yang spesifik bervariasi di setiap bank.

- Status Pekerjaan: Memiliki pekerjaan tetap dan penghasilan stabil menjadi syarat utama. Beberapa bank mungkin mewajibkan surat keterangan penghasilan.

- Kemampuan Finansial: Bank akan mengevaluasi kemampuan Anda untuk membayar cicilan KPR, biasanya dilihat dari pendapatan, cicilan lain, dan rasio utang. Rasio utang yang ideal bervariasi di setiap bank.

Persyaratan Khusus di Setiap Bank

Selain persyaratan umum, setiap bank mungkin memiliki persyaratan tambahan yang unik. Hal ini penting untuk dipertimbangkan agar proses pengajuan KPR berjalan lancar.

| Bank | Persyaratan Tambahan |

|---|---|

| Bank A | Memiliki tabungan deposito di bank tersebut minimal Rp 5 juta, dan minimal 3 tahun bekerja di perusahaan yang sama. |

| Bank B | Menyertakan surat keterangan usaha bagi pemohon yang berprofesi sebagai wirausaha. |

| Bank C | Menyertakan laporan keuangan usaha selama 3 tahun terakhir untuk pemohon yang berprofesi sebagai wirausaha. |

| Bank D | Memiliki kepemilikan properti lain sebagai jaminan tambahan. |

Dokumen yang Diperlukan

Dokumen yang dibutuhkan untuk mengajukan KPR bervariasi, namun umumnya meliputi dokumen identitas, bukti penghasilan, dan bukti kepemilikan aset. Bank tertentu mungkin memiliki dokumen tambahan.

- Identitas: Kartu Tanda Penduduk (KTP), Kartu Keluarga (KK), dan Surat Nikah (jika sudah menikah).

- Bukti Penghasilan: Slip gaji, surat keterangan penghasilan dari perusahaan, dan laporan pajak.

- Bukti Kepemilikan Aset: Surat kepemilikan tanah dan bangunan (jika ada).

- Dokumen Tambahan: Beberapa bank mungkin meminta dokumen tambahan seperti surat keterangan usaha, laporan keuangan, atau jaminan tambahan lainnya.

Tips Memilih KPR Terbaik

Source: pinhome.id

Mencari KPR yang tepat bisa jadi tantangan, apalagi dengan beragam pilihan yang tersedia. Penting untuk memilih KPR yang sesuai dengan kebutuhan dan kemampuan finansial Anda. Berikut beberapa tips praktis untuk mengarahkan Anda menuju keputusan terbaik.

Pertimbangkan Kebutuhan dan Anggaran

Sebelum membenamkan diri dalam perbandingan suku bunga dan syarat, pahami dulu kebutuhan dan anggaran Anda. Berapa rumah impian yang Anda inginkan? Berapa besar cicilan yang nyaman untuk Anda? Tentukan batas maksimum yang bisa Anda tanggung untuk pembayaran bulanan. Ini akan menyaring pilihan dan mencegah Anda terjebak dalam hutang yang memberatkan.

Evaluasi Pilihan Bank KPR

Setelah mengetahui kebutuhan, mulailah mengevaluasi bank-bank yang menawarkan KPR. Bandingkan suku bunga, biaya administrasi, dan persyaratan lainnya. Jangan hanya fokus pada suku bunga terendah, tetapi perhatikan juga keseluruhan paket yang ditawarkan. Perhatikan juga reputasi dan layanan pelanggan bank tersebut.

Buat Daftar Pertanyaan untuk Bank

Siapkan daftar pertanyaan spesifik yang ingin Anda tanyakan kepada perwakilan bank. Tanyakan tentang suku bunga, biaya tambahan, masa tenggang, dan persyaratan pengajuan. Pertanyaan-pertanyaan ini akan membantu Anda memahami secara mendalam produk KPR yang ditawarkan dan memastikan bahwa Anda mendapatkan informasi yang jelas dan transparan.

- Berapa suku bunga yang ditawarkan untuk pinjaman dengan tenor [lama pinjaman] tahun?

- Apakah ada biaya tambahan selain biaya administrasi?

- Apa saja persyaratan untuk pengajuan KPR?

- Bagaimana proses pengajuan KPR dan berapa lama waktunya?

- Apa saja opsi pengembalian pinjaman yang tersedia?

Perhatikan Faktor-Faktor Penting

Berikut beberapa faktor penting yang perlu dipertimbangkan dalam memilih KPR terbaik:

- Suku Bunga: Bandingkan suku bunga yang ditawarkan berbagai bank. Perhatikan juga biaya-biaya tambahan yang mungkin ada. Jangan terpaku pada suku bunga terendah, tetapi pertimbangkan keseluruhan paket yang ditawarkan.

- Tenor/Jangka Waktu: Pilih jangka waktu pinjaman yang sesuai dengan kemampuan finansial Anda. Tenor yang lebih pendek umumnya memiliki cicilan lebih tinggi, sedangkan tenor yang lebih panjang cicilannya lebih rendah tetapi total bunga yang dibayarkan lebih besar.

- Biaya Administrasi: Perhatikan biaya administrasi dan biaya-biaya tambahan lainnya. Bandingkan biaya-biaya ini dengan bank-bank lain untuk memastikan Anda mendapatkan penawaran terbaik.

- Syarat dan Ketentuan: Pahami dengan jelas syarat dan ketentuan yang berlaku. Baca dengan cermat setiap poin dan tanyakan jika ada hal yang kurang jelas.

Langkah-Langkah Praktis Memilih KPR

- Tetapkan Anggaran: Tentukan jumlah maksimal yang dapat Anda alokasikan untuk KPR.

- Riset Bank KPR: Cari tahu bank-bank yang menawarkan KPR dan bandingkan penawarannya.

- Tentukan Kebutuhan: Tentukan jenis rumah dan luas yang sesuai dengan kebutuhan Anda.

- Buat Daftar Pertanyaan: Siapkan daftar pertanyaan untuk ditanyakan kepada perwakilan bank.

- Buat Keputusan: Pilih KPR yang paling sesuai dengan kebutuhan dan anggaran Anda.

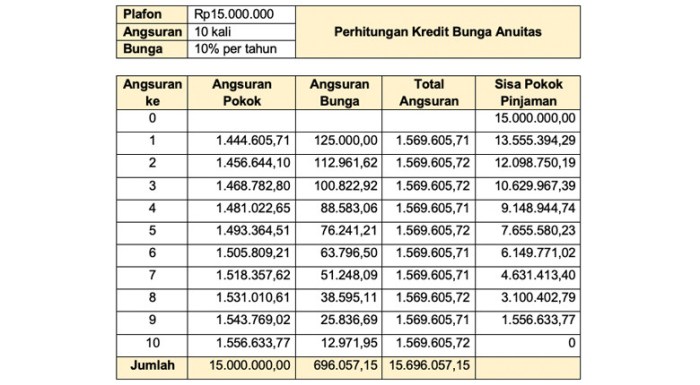

Cara Menghitung Angsuran KPR

Mendapatkan KPR adalah langkah besar. Memahami bagaimana angsuran KPR dihitung sangat penting untuk perencanaan keuangan yang tepat. Artikel ini akan memandu Anda melalui proses perhitungan angsuran KPR secara rinci, dari faktor-faktor yang terlibat hingga contoh konkret.

Penjelasan Cara Menghitung Angsuran KPR

Angsuran KPR dihitung berdasarkan sejumlah faktor, termasuk nilai pinjaman, suku bunga, dan jangka waktu pinjaman. Rumus yang digunakan untuk menghitung angsuran bulanan bersifat kompleks, tetapi dapat dipahami dengan langkah-langkah yang sistematis.

- Nilai Pinjaman: Jumlah uang yang dipinjam.

- Suku Bunga: Tarif bunga yang dikenakan oleh bank. Biasanya dinyatakan dalam persentase per tahun.

- Jangka Waktu Pinjaman: Lama waktu yang dibutuhkan untuk melunasi pinjaman. Biasanya dinyatakan dalam jumlah tahun.

- Frekuensi Angsuran: Berapa kali dalam sebulan angsuran dibayarkan.

Rumus yang umum digunakan untuk menghitung angsuran bulanan adalah:

Angsuran = (Pinjaman

- Suku Bunga

- (1 + Suku Bunga)Jangka Waktu) / ((1 + Suku Bunga) Jangka Waktu – 1)

Dimana:

- Pinjaman = Nilai pinjaman.

- Suku Bunga = Suku bunga per periode (dibagi 12 untuk bulanan).

- Jangka Waktu = Jangka waktu pinjaman dalam bulan.

Contoh Perhitungan Angsuran KPR

Mari kita lihat contoh perhitungan. Misalnya, Anda mengajukan KPR sebesar Rp 500.000.000 dengan suku bunga 8% per tahun, dan jangka waktu pinjaman 20 tahun.

Rumus Sederhana untuk Menghitung Angsuran

Untuk memudahkan pemahaman, berikut rumus sederhana yang dapat digunakan:

Angsuran = (Pinjaman

Bunga Efektif Bulanan) / (1 – (1 + Bunga Efektif Bulanan)-Jangka Waktu)

Dimana:

- Bunga Efektif Bulanan = Suku Bunga Tahunan / 12 / 100

Demonstrasikan Perhitungan dengan Angka Spesifik

| Periode | Bunga (Rp) | Angsuran Pokok (Rp) | Angsuran Total (Rp) |

|---|---|---|---|

| 1 | 33.333 | 20.833 | 54.166 |

| 2 | 33.283 | 20.850 | 54.133 |

| … | … | … | … |

Tabel di atas menunjukkan perhitungan rinci angsuran bulanan. Perhitungan ini memperlihatkan bagaimana komponen bunga dan pokok pinjaman berubah setiap bulannya.

Pengaruh Suku Bunga terhadap Besaran Angsuran

Suku bunga memiliki pengaruh langsung terhadap besaran angsuran. Semakin tinggi suku bunga, semakin besar pula angsuran bulanan yang harus dibayarkan.

Contoh: Peningkatan suku bunga sebesar 1% dapat berdampak signifikan terhadap besaran angsuran bulanan. Grafik di bawah ini menggambarkan hubungan tersebut.

Dampak Perubahan Suku Bunga

Suku bunga KPR, seperti halnya suku bunga lainnya, sangat rentan terhadap perubahan kondisi ekonomi. Pemahaman tentang dampak perubahan suku bunga acuan terhadap suku bunga KPR Anda sangat krusial untuk perencanaan keuangan jangka panjang. Artikel ini akan membahas dampak-dampak tersebut dan bagaimana Anda dapat mengantisipasinya.

Dampak Perubahan Suku Bunga Acuan terhadap Suku Bunga KPR

Perubahan suku bunga acuan, seperti BI Rate, secara langsung memengaruhi suku bunga KPR. Biasanya, bank akan menyesuaikan suku bunga KPR mereka dengan perubahan suku bunga acuan tersebut. Jika suku bunga acuan naik, suku bunga KPR juga cenderung akan naik, dan sebaliknya. Hal ini karena bank perlu menyesuaikan tingkat keuntungan mereka dengan risiko yang ada.

Skenario Perubahan Suku Bunga

Sebagai ilustrasi, bayangkan suku bunga acuan naik 1%. Ini dapat berdampak pada kenaikan suku bunga KPR yang Anda miliki. Misalnya, jika sebelumnya suku bunga KPR Anda 7%, dengan kenaikan 1%, suku bunga baru bisa mencapai 8%. Perubahan ini, meskipun kecil, akan berdampak signifikan pada besaran angsuran bulanan.

Sebaliknya, jika suku bunga acuan turun, suku bunga KPR juga akan turun. Dengan penurunan 1%, suku bunga KPR Anda bisa menjadi 6%. Ini memberikan dampak positif pada kemampuan bayar bulanan.

Dampak Positif dan Negatif terhadap Debitur

- Dampak Positif (Suku Bunga Turun): Angsuran bulanan KPR akan lebih ringan. Ini memungkinkan Anda untuk lebih leluasa dalam mengelola keuangan pribadi dan mengoptimalkan penggunaan dana.

- Dampak Negatif (Suku Bunga Naik): Angsuran bulanan KPR akan lebih berat. Hal ini dapat memengaruhi kemampuan bayar Anda dan memerlukan perencanaan keuangan yang lebih cermat. Anda mungkin perlu mengkaji ulang anggaran dan mencari alternatif jika diperlukan.

Hal-Hal yang Perlu Diwaspadai

Perubahan suku bunga yang cepat dan signifikan dapat berdampak pada kemampuan bayar Anda. Pastikan Anda memiliki informasi yang cukup tentang suku bunga KPR dan kondisi pasar keuangan terkini. Diskusikan dengan pihak bank mengenai opsi-opsi yang tersedia jika terjadi kenaikan suku bunga yang signifikan.

Dampak terhadap Kemampuan Bayar

Kenaikan suku bunga KPR dapat secara langsung mengurangi kemampuan bayar. Angsuran yang lebih tinggi dapat menekan anggaran bulanan, sehingga perlu diantisipasi dengan baik. Perencanaan keuangan yang matang dan fleksibilitas dalam pengeluaran menjadi kunci untuk menghadapi perubahan suku bunga.

Sebaliknya, penurunan suku bunga memberikan ruang yang lebih luas untuk pengelolaan keuangan pribadi.

Tren Suku Bunga KPR di Masa Mendatang

Suku bunga KPR di Indonesia telah menunjukkan fluktuasi yang menarik dalam lima tahun terakhir, dipengaruhi oleh berbagai faktor ekonomi. Memahami tren masa depan sangat penting bagi konsumen maupun pengembang properti. Artikel ini akan menganalisis faktor-faktor kunci yang memengaruhi suku bunga KPR di Indonesia dalam lima tahun mendatang (2024-2028), memberikan prediksi, dan membandingkannya dengan tren sebelumnya.

Analisis Faktor-faktor yang Mempengaruhi Suku Bunga KPR

Beberapa faktor utama yang akan membentuk tren suku bunga KPR dalam lima tahun mendatang meliputi kebijakan Bank Indonesia (BI), kondisi ekonomi makro Indonesia, pasar perumahan, kondisi pasar global, dan kondisi pasar keuangan lainnya. Berikut analisis mendalamnya:

| Faktor | Deskripsi & Perincian | Bobot |

|---|---|---|

| Kebijakan Bank Sentral (BI) | Suku bunga acuan BI saat ini berada pada level [masukkan angka]. Proyeksi ke depan menunjukkan kemungkinan [jelaskan proyeksi, misalnya: sedikit kenaikan] karena [alasan, misalnya: inflasi yang ditargetkan]. Kebijakan moneter yang ketat dapat menekan suku bunga KPR. Contohnya, pada tahun 2023, kebijakan BI yang menaikkan suku bunga acuan menyebabkan peningkatan suku bunga KPR pada beberapa bank. | 7 |

| Kondisi Ekonomi Makro Indonesia | Pertumbuhan ekonomi Indonesia diperkirakan [jelaskan proyeksi, misalnya: stabil] pada tahun-tahun mendatang. Tingkat pengangguran [jelaskan tren, misalnya: diprediksi menurun]. Inflasi diperkirakan [jelaskan tren, misalnya: stabil di kisaran tertentu]. Stabilitas nilai tukar Rupiah sangat penting dan diperkirakan [jelaskan tren, misalnya: stabil]. Data pertumbuhan PDB dan inflasi akan menjadi faktor kunci. | 6 |

| Pasar Perumahan | Tingkat permintaan perumahan diprediksi [jelaskan tren, misalnya: stabil]. Ketersediaan lahan dan proyek infrastruktur yang sedang dan akan dikembangkan akan memengaruhi harga dan ketersediaan perumahan. Data penjualan rumah, harga rata-rata, dan proyeksi pertumbuhan pasar akan menjadi tolok ukur penting. | 5 |

| Kondisi Pasar Global | Suku bunga acuan di negara-negara maju, terutama Amerika Serikat, akan memengaruhi suku bunga KPR di Indonesia. Faktor lain yang perlu dipertimbangkan adalah potensi krisis ekonomi global. | 2 |

| Kondisi Pasar Keuangan Lainnya | Suku bunga deposito dan obligasi akan memengaruhi suku bunga KPR. Jika suku bunga deposito meningkat, bank mungkin menaikkan suku bunga KPR untuk mempertahankan profitabilitas. | 1 |

Prediksi Tren Suku Bunga KPR

Berdasarkan analisis di atas, diperkirakan suku bunga KPR di Indonesia akan [jelaskan prediksi, misalnya: sedikit meningkat dalam 2-3 tahun mendatang, kemudian stabil] dalam rentang 2024-2028. Faktor utama yang memengaruhi adalah kebijakan BI dan kondisi ekonomi makro Indonesia. Grafik berikut menunjukkan proyeksi tren tersebut.

[Tambahkan grafik proyeksi suku bunga KPR]

Perbandingan dengan Tren Masa Lalu

Tren suku bunga KPR dalam 10 tahun terakhir menunjukkan [jelaskan tren, misalnya: fluktuasi yang cukup signifikan]. Titik kritis terjadi pada [sebutkan periode kritis dan alasannya, misalnya: tahun 2022 ketika suku bunga acuan BI naik tajam karena inflasi yang tinggi]. Perbandingan ini penting untuk memahami dinamika pasar dan faktor-faktor yang memengaruhinya.

Perbedaan KPR dengan Jenis Kredit Lainnya

Memilih jenis kredit yang tepat sangat krusial untuk mencapai tujuan finansial. Kredit Pemilikan Rumah (KPR) seringkali menjadi pilihan utama untuk memiliki hunian impian. Namun, terdapat pula jenis kredit lain seperti Kredit Kendaraan Bermotor (KBL) dan Kredit Usaha Kecil (KUK). Memahami perbedaan antara ketiga jenis kredit ini akan membantu Anda dalam mengambil keputusan yang paling sesuai dengan kebutuhan dan kondisi keuangan Anda.

Perbandingan Persyaratan, Suku Bunga, dan Keunggulan/Kelemahan

Berikut perbandingan KPR, KBL, dan KUK berdasarkan aspek-aspek penting:

| Aspek Perbandingan | KPR | KBL | KUK |

|---|---|---|---|

| Definisi | Kredit untuk pembelian rumah. | Kredit untuk pembelian kendaraan bermotor. | Kredit untuk pembiayaan usaha kecil. |

| Tujuan Penggunaan | Pembelian rumah, investasi properti. | Pembelian kendaraan bermotor untuk pribadi atau usaha. | Memulai atau mengembangkan usaha kecil. |

| Persyaratan Umum | Usia minimal 21 tahun, penghasilan minimal Rp3 juta per bulan, status pekerjaan tetap. | Usia minimal 21 tahun, penghasilan minimal Rp2 juta per bulan, kepemilikan kendaraan. | Usia minimal 21 tahun, penghasilan minimal Rp1 juta per bulan, pengalaman usaha minimal 1 tahun, jaminan aset. |

| Jangka Waktu Pembayaran | 10-30 tahun. Semakin panjang jangka waktu, cicilan bulanan cenderung lebih rendah, namun bunga yang dibayar total akan lebih tinggi. | 1-5 tahun. Jangka waktu pendek menghasilkan cicilan bulanan lebih tinggi, tetapi total bunga yang dibayar cenderung lebih rendah. | 3-7 tahun. Jangka waktu disesuaikan dengan rencana pengembangan usaha. |

| Suku Bunga | Kisaran 6-12% per tahun. Dipengaruhi oleh rating kredit peminjam, kondisi pasar, dan kebijakan bank. | Kisaran 8-15% per tahun. Dipengaruhi oleh harga kendaraan, kondisi pasar, dan kebijakan bank. | Kisaran 10-20% per tahun. Dipengaruhi oleh jaminan, risiko bisnis, dan kebijakan bank. |

| Jenis Jaminan | Sertifikat tanah dan bangunan, agunan properti lainnya. Jaminan yang kuat berpengaruh pada suku bunga yang lebih rendah dan proses pengajuan yang lebih lancar. | Kepemilikan kendaraan, agunan tambahan (jika diperlukan). | Jaminan pribadi, aset usaha, atau kombinasi keduanya. Semakin kuat jaminan, suku bunga cenderung lebih rendah. |

| Keunggulan | Kepemilikan rumah, investasi jangka panjang, nilai aset yang meningkat. | Kemudahan akses, mobilitas yang lebih baik, fleksibilitas penggunaan. | Peningkatan pendapatan, pertumbuhan usaha, dan potensi profit besar. |

| Kelemahan | Kewajiban pembayaran jangka panjang, ketergantungan pada kepemilikan rumah. | Keterbatasan penggunaan (hanya untuk kendaraan), potensi depresiasi kendaraan. | Risiko usaha yang tinggi, potensi kerugian jika usaha tidak berjalan sesuai rencana. |

Contoh Kasus

Berikut contoh kasus untuk memperjelas perbandingan:

Kasus 1 (KPR): Seorang pekerja kantoran dengan gaji Rp5 juta per bulan ingin membeli rumah seharga Rp500 juta. Dengan KPR, ia akan memiliki rumah impian, namun harus menanggung kewajiban pembayaran cicilan selama bertahun-tahun. Persyaratan KPR akan lebih mudah dipenuhi dibandingkan KUK karena didukung oleh agunan properti.

Kasus 2 (KBL): Seorang wiraswasta ingin membeli mobil untuk operasional usahanya dengan harga Rp200 juta. Dengan KBL, ia mendapatkan aksesibilitas dan mobilitas yang lebih baik untuk mengembangkan usahanya. Namun, jangka waktu pembayaran lebih pendek, dan nilai aset mobil berpotensi mengalami penurunan.

Kasus 3 (KUK): Seorang mahasiswa ingin membuka usaha kuliner kecil-kecilan. Dengan KUK, ia bisa memulai bisnisnya lebih cepat. Namun, terdapat risiko yang lebih tinggi dibandingkan KPR atau KBL. Keberhasilan usaha sangat bergantung pada manajemen keuangan dan strategi bisnis yang tepat.

KPR untuk Pelaku UMKM

Akses modal menjadi kunci utama bagi pelaku usaha mikro, kecil, dan menengah (UMKM) untuk berkembang. KPR khusus UMKM hadir sebagai solusi yang dirancang khusus untuk memenuhi kebutuhan pembiayaan properti bagi para wirausahawan. Dengan memahami persyaratan, suku bunga, dan contoh program yang tersedia, pelaku UMKM dapat memanfaatkan peluang ini untuk memperkuat bisnis dan meningkatkan daya saing.

Ringkasan Program KPR UMKM

KPR UMKM adalah program pembiayaan perumahan khusus bagi pelaku UMKM. Berbeda dengan KPR umum, program ini menawarkan persyaratan dan suku bunga yang lebih fleksibel, dengan fokus pada dukungan bagi pertumbuhan bisnis. Ini memungkinkan pelaku usaha untuk memiliki hunian yang mendukung aktivitas bisnisnya, sekaligus memberikan insentif bagi keberlanjutan usaha.

Persyaratan & Suku Bunga

Persyaratan KPR UMKM biasanya lebih fleksibel dibandingkan KPR konvensional. Meskipun persyaratan umum seperti usia, penghasilan, dan kemampuan membayar tetap berlaku, penekanan diberikan pada bukti kepemilikan usaha, durasi usaha, dan laporan keuangan. Hal ini bertujuan untuk memastikan kelayakan usaha dan potensi pengembalian pinjaman. Rentang suku bunga yang ditawarkan bervariasi, umumnya berkisar antara 10% hingga 15% per tahun, tergantung pada profil risiko dan program masing-masing bank.

Contoh Program Bank

| Bank | Program | Suku Bunga (perkiraan) | Tenor Pinjaman (maks) | Persyaratan Khusus |

|---|---|---|---|---|

| Bank A | KPR Usaha Mikro | 10-12% per tahun | 10 tahun | Jaminan usaha dengan nilai minimal Rp 100 juta dan laporan keuangan 2 tahun terakhir. |

| Bank B | KPR Khusus UMKM | 12-14% per tahun | 15 tahun | Laporan keuangan 3 tahun terakhir dan surat keterangan usaha dari instansi terkait. |

| Bank C | Program Kredit Perumahan UMKM | 11-13% per tahun | 20 tahun | Penilaian usaha oleh pihak ketiga dan jaminan tambahan (jika diperlukan). |

Manfaat & Tantangan

- Manfaat: KPR UMKM memberikan akses modal yang lebih mudah dan fleksibel bagi pelaku UMKM, memudahkan proses kepemilikan hunian, dan mendukung peningkatan bisnis. Program ini juga dapat menyediakan dukungan khusus seperti pelatihan dan konsultasi bisnis.

- Tantangan: Beberapa tantangan yang mungkin dihadapi meliputi kesulitan dalam memenuhi persyaratan administrasi yang lebih kompleks, kurang pemahaman tentang proses pengajuan KPR, dan terbatasnya akses informasi tentang program-program KPR UMKM.

Lembaga Pendukung

- Otoritas Jasa Keuangan (OJK): Memberikan regulasi dan pengawasan terhadap perbankan dalam penyaluran KPR UMKM.

- Lembaga Pengembangan Usaha Mikro, Kecil, dan Menengah (LBUM): Mungkin menawarkan pelatihan dan pendampingan bagi pelaku UMKM dalam mengelola usaha dan mengajukan KPR.

- Badan Koordinasi Penanaman Modal (BKPM): Memfasilitasi akses informasi dan kebijakan terkait investasi bagi pelaku UMKM. Pelaku usaha bisa mengunjungi situs web atau kantor BKPM terdekat untuk mendapatkan informasi lebih lanjut.

Pilihan Asuransi KPR

Source: medium.com

Memilih asuransi KPR yang tepat adalah langkah krusial untuk melindungi investasi Anda. Asuransi ini memberikan jaminan finansial jika terjadi hal-hal yang tidak diinginkan, seperti kehilangan pekerjaan atau ketidakmampuan untuk membayar cicilan. Perlindungan ini akan sangat membantu dalam menghindari masalah keuangan yang lebih besar di masa depan.

Jenis-jenis Asuransi KPR

Beberapa jenis asuransi KPR yang umum tersedia di pasaran meliputi:

- Asuransi KPR Risiko Jiwa: Menawarkan perlindungan finansial bagi ahli waris jika debitur meninggal dunia. Premi biasanya terhitung berdasarkan nilai pinjaman dan jangka waktu.

- Asuransi KPR Risiko Kesehatan: Memberikan perlindungan finansial jika debitur mengalami sakit kritis atau cacat tetap. Premi bervariasi tergantung pada kondisi kesehatan dan tingkat perlindungan yang diinginkan.

- Asuransi KPR Risiko Kehilangan Pekerjaan: Memberikan bantuan pembayaran cicilan KPR jika debitur kehilangan pekerjaan. Premi dihitung berdasarkan gaji dan durasi perlindungan.

- Asuransi KPR Kombinasi: Menggabungkan beberapa jenis perlindungan di atas dalam satu paket. Ini bisa menjadi pilihan yang lebih ekonomis bagi mereka yang menginginkan perlindungan komprehensif.

Perbandingan Jenis Asuransi, Perbandingan suku bunga KPR dari bank-bank terpercaya

| Jenis Asuransi | Keuntungan | Kerugian |

|---|---|---|

| Asuransi KPR Risiko Jiwa | Melindungi ahli waris dari beban finansial jika terjadi hal buruk. | Premi relatif tetap, meskipun manfaat yang diterima bergantung pada situasi. |

| Asuransi KPR Risiko Kesehatan | Memberikan perlindungan finansial jika terjadi sakit kritis atau cacat tetap. | Premi bisa lebih tinggi dibandingkan asuransi jiwa, bergantung pada kondisi kesehatan dan perlindungan yang diinginkan. |

| Asuransi KPR Risiko Kehilangan Pekerjaan | Meminimalisir risiko finansial jika debitur kehilangan pekerjaan. | Premi bisa tinggi, tergantung pada kondisi pasar dan tingkat perlindungan. |

| Asuransi KPR Kombinasi | Menawarkan perlindungan menyeluruh dengan paket komprehensif. | Premi biasanya lebih tinggi karena mencakup berbagai risiko. |

Contoh Perhitungan Premi Asuransi

Sebagai ilustrasi, misalkan Anda memiliki KPR sebesar Rp 500 juta dengan jangka waktu 20 tahun. Untuk asuransi jiwa, premi bulanan bisa berkisar antara Rp 50.000 hingga Rp 100.000, tergantung pada usia, kondisi kesehatan, dan pilihan polis.

Premi asuransi KPR bervariasi, dipengaruhi oleh banyak faktor. Konsultasikan dengan agen asuransi untuk perhitungan yang akurat.

Rekomendasi Asuransi KPR

Rekomendasi terbaik adalah memilih asuransi yang sesuai dengan kebutuhan dan kemampuan finansial Anda. Pertimbangkan faktor-faktor seperti nilai pinjaman, jangka waktu, kondisi kesehatan, dan risiko yang ingin dihindari.

Diskusikan dengan agen asuransi untuk mendapatkan rekomendasi yang paling sesuai dan cari tahu berapa premi yang dapat Anda tanggung. Jangan ragu untuk membandingkan beberapa tawaran untuk menemukan opsi yang paling menguntungkan.

Perlindungan Hukum untuk Debitur KPR

Kredit Pemilikan Rumah (KPR) merupakan instrumen penting dalam dunia properti. Namun, penting bagi debitur KPR untuk memahami hak dan kewajiban mereka, serta perlindungan hukum yang tersedia. Artikel ini akan mengupas tuntas perihal perlindungan hukum bagi debitur KPR, mulai dari hak-hak mereka hingga prosedur penyelesaian sengketa.

Informasi Perlindungan Hukum

Hukum Indonesia melindungi debitur KPR dari praktik-praktik yang merugikan. Undang-Undang Perlindungan Konsumen (UU No. 8 Tahun 1999) dan peraturan terkait memberikan kerangka hukum yang jelas untuk melindungi hak-hak debitur. Contohnya, penagihan yang berlebihan atau tidak sesuai prosedur, penolakan permohonan keringanan tanpa alasan yang jelas, atau penundaan pembayaran yang tidak masuk akal, dapat berdampak pada sanksi hukum bagi pihak yang melanggar.

Pihak kreditur wajib mematuhi ketentuan hukum dalam setiap proses penagihan dan penyelesaian sengketa.

Hak-Hak Debitur KPR

- Hak Mendapatkan Informasi Jelas: Debitur berhak menerima informasi yang lengkap dan transparan terkait perjanjian KPR, termasuk suku bunga, biaya, dan ketentuan lainnya.

- Hak Mengajukan Keberatan: Debitur berhak mengajukan keberatan atas keputusan kreditur yang dianggap merugikan, misalnya penolakan permohonan keringanan.

- Hak Konsultasi Hukum: Debitur berhak untuk berkonsultasi dengan ahli hukum untuk memahami hak-hak mereka dan mencari solusi terbaik.

- Hak Mendapatkan Salinan Perjanjian KPR: Debitur berhak mendapatkan salinan perjanjian KPR yang telah ditandatangani untuk memastikan transparansi dan menghindari kesalahpahaman.

- Hak Permohonan Keringanan Pembayaran: Debitur berhak mengajukan permohonan keringanan pembayaran jika mengalami kesulitan finansial, sesuai dengan ketentuan perjanjian dan peraturan berlaku.

- Hak Mendapatkan Konfirmasi Tertulis: Debitur berhak mendapatkan konfirmasi tertulis terkait keputusan penagihan atau penolakan permohonan keringanan.

Prosedur Penyelesaian Sengketa

- Pengaduan: Debitur dapat mengajukan pengaduan secara tertulis ke pihak kreditur atau lembaga terkait.

- Mediasi: Jika pengaduan tidak terselesaikan secara internal, debitur dan kreditur dapat melakukan mediasi untuk mencari solusi bersama. Mediasi dapat dilakukan melalui pihak ketiga independen.

- Arbitrase: Jika mediasi gagal, arbitrase dapat menjadi pilihan untuk menyelesaikan sengketa. Arbitrase melibatkan pihak ketiga independen untuk memutus sengketa.

- Litigasi: Sebagai langkah terakhir, debitur dapat menempuh jalur litigasi dengan mengajukan gugatan ke pengadilan.

Informasi Kontak Lembaga Berwenang

| Lembaga | Kontak |

|---|---|

| Otoritas Jasa Keuangan (OJK) | (Informasi kontak OJK) |

| Bank Indonesia | (Informasi kontak Bank Indonesia) |

| Asosiasi Bank | (Informasi kontak asosiasi bank) |

| Pengadilan | (Informasi kontak pengadilan) |

Pastikan Anda mendapatkan informasi kontak yang valid dari sumber terpercaya.

Contoh Kasus Pelanggaran Hak Debitur

- Kasus 1: Debitur mengajukan permohonan keringanan pembayaran akibat PHK, namun ditolak tanpa alasan yang jelas oleh kreditur. Debitur kemudian mengajukan mediasi, dan berujung pada kesepakatan keringanan pembayaran. ( Contoh ilustrasi, bukan kasus nyata)

- Kasus 2: Debitur menerima penagihan yang tidak sesuai dengan perjanjian, dan mengajukan pengaduan ke OJK. OJK memberikan arahan kepada kreditur untuk memperbaiki prosedur penagihan. ( Contoh ilustrasi, bukan kasus nyata)

- Kasus 3: Debitur mengalami kesulitan finansial dan tidak mampu membayar angsuran KPR. Debitur mengajukan permohonan keringanan pembayaran ke kreditur, dan kreditur memberikan solusi alternatif seperti perpanjangan tenor. ( Contoh ilustrasi, bukan kasus nyata)

Informasi dalam contoh kasus bersifat ilustrasi dan tidak mencerminkan kasus nyata. Selalu konsultasikan dengan sumber terpercaya untuk informasi yang akurat.

Ringkasan Terakhir

Source: housingestate.id

Kesimpulannya, perbandingan suku bunga KPR dari berbagai bank terpercaya dapat memberikan gambaran yang jelas dan membantu calon peminjam KPR dalam memilih produk yang sesuai. Dengan memahami faktor-faktor yang mempengaruhi suku bunga dan persyaratan pengajuan, Anda dapat membuat keputusan yang tepat dan mengoptimalkan keuntungan finansial. Semoga artikel ini memberikan wawasan yang berharga dalam proses pencarian KPR terbaik.

FAQ Terperinci

Apa saja dokumen yang dibutuhkan untuk pengajuan KPR?

Dokumen yang dibutuhkan bervariasi antar bank, namun umumnya meliputi fotokopi KTP, Kartu Keluarga, slip gaji, NPWP, dan dokumen kepemilikan properti.

Bagaimana cara memilih bank KPR yang tepat?

Pertimbangkan suku bunga, persyaratan, dan reputasi bank. Bandingkan berbagai tawaran dan pilih yang paling sesuai dengan kebutuhan dan kemampuan finansial Anda.

Apakah ada KPR tanpa DP?

Beberapa bank menawarkan KPR dengan DP rendah atau bahkan tanpa DP, tetapi biasanya dengan suku bunga yang lebih tinggi atau persyaratan tambahan.