Promo KPR bunga rendah tahun 2025 hadir, menawarkan kesempatan emas untuk mewujudkan impian memiliki rumah idaman. Dengan suku bunga yang kompetitif, kini Anda dapat menikmati proses pembelian properti dengan beban finansial yang lebih ringan. Mari kita telusuri tren pasar KPR tahun 2025, serta faktor-faktor yang memengaruhinya, sehingga Anda dapat mengambil keputusan yang tepat dan menguntungkan.

Peluang untuk mendapatkan KPR dengan bunga rendah pada tahun 2025 sangat menarik. Analisis mendalam tentang faktor penyebab, perbandingan dengan tahun-tahun sebelumnya, serta kebijakan pemerintah yang berperan akan memberikan wawasan berharga. Selain itu, akan dibahas berbagai jenis KPR dengan bunga rendah yang tersedia, serta pertimbangan keuangan untuk membantu Anda memilih produk yang tepat. Informasi ini dirancang untuk memberikan gambaran menyeluruh dan membantu Anda memahami potensi dan risiko dalam mendapatkan KPR bunga rendah tahun 2025.

Tren Pasar KPR 2025

Source: kaskus.id

Tahun 2025 diprediksi akan menjadi tahun yang menarik bagi pasar KPR. Pergeseran suku bunga, kondisi ekonomi global, dan kebijakan pemerintah akan membentuk tren pasar yang dinamis. Pemahaman yang mendalam tentang tren ini akan sangat membantu calon peminjam dalam merencanakan strategi finansial mereka.

Proyeksi Tren Pasar KPR 2025

Berdasarkan proyeksi terkini, pasar KPR pada tahun 2025 diperkirakan akan mengalami pertumbuhan yang moderat. Meskipun pertumbuhannya tidak secepat tahun-tahun sebelumnya, namun tetap menunjukkan potensi yang menjanjikan bagi para calon pembeli rumah.

Faktor-Faktor yang Memengaruhi Tren

Beberapa faktor utama yang memengaruhi tren pasar KPR 2025 antara lain suku bunga yang diperkirakan akan sedikit lebih tinggi dibandingkan tahun sebelumnya, kondisi ekonomi global yang masih berfluktuasi, dan kebijakan pemerintah yang akan terus dipantau. Stabilitas ekonomi global dan kebijakan fiskal pemerintah akan sangat memengaruhi proyeksi suku bunga dan daya beli pasar.

- Suku Bunga: Proyeksi suku bunga KPR pada tahun 2025 menunjukkan tren sedikit kenaikan dibandingkan tahun 2024. Hal ini dipengaruhi oleh perkiraan Bank Sentral untuk menjaga stabilitas ekonomi. Sebagai contoh, peningkatan suku bunga acuan oleh Bank Indonesia akan berpengaruh langsung pada suku bunga KPR.

- Kondisi Ekonomi: Kondisi ekonomi global yang masih berfluktuasi akan berpengaruh pada daya beli konsumen. Perkiraan pertumbuhan ekonomi yang moderat akan menjadi faktor penentu dalam daya beli konsumen.

- Kebijakan Pemerintah: Kebijakan pemerintah seperti insentif pajak atau program subsidi perumahan dapat mempengaruhi minat masyarakat untuk membeli rumah dan berdampak langsung pada pasar KPR. Kebijakan ini perlu dipantau secara berkala.

Segmen Pasar yang Terdampak

Tren pasar KPR 2025 akan paling berdampak pada segmen pasar yang memiliki daya beli menengah ke atas. Mereka yang memiliki profil kredit yang baik dan memiliki kemampuan untuk memenuhi persyaratan kredit akan lebih mudah mendapatkan KPR.

- Pembeli Rumah Pertama: Meskipun persaingan ketat, calon pembeli rumah pertama masih memiliki peluang untuk mendapatkan KPR, namun perlu mempersiapkan diri dengan perencanaan keuangan yang matang.

- Pembeli Rumah Kedua/Ketiga: Segmen ini diperkirakan akan lebih mudah mendapatkan KPR dengan sejarah kredit yang baik. Namun, tetap perlu memperhatikan suku bunga dan syarat kredit yang berlaku.

Perbandingan Tren Pasar KPR 2025 dengan Tahun Sebelumnya

| Faktor | 2024 | 2025 (Proyeksi) |

|---|---|---|

| Suku Bunga | Rendah | Sedikit Lebih Tinggi |

| Pertumbuhan Ekonomi | Moderat | Moderat |

| Kebijakan Pemerintah | Dukungan Program Subsidi | Diteruskan dengan Penyesuaian |

Proyeksi Suku Bunga KPR 2025

Grafik berikut menggambarkan proyeksi suku bunga KPR pada tahun 2025. Grafik menunjukkan tren peningkatan suku bunga secara bertahap. Perhatikan bahwa ini adalah proyeksi, dan suku bunga aktual dapat bervariasi tergantung pada kondisi pasar.

(Deskripsi grafik: Grafik garis menunjukkan tren suku bunga KPR pada tahun 2025, dimulai dari level rendah di awal tahun dan meningkat secara bertahap di sepanjang tahun. Grafik memperlihatkan proyeksi suku bunga yang sedikit lebih tinggi dibandingkan tahun sebelumnya.)

Analisis Bunga KPR Rendah Tahun 2025

Bunga KPR rendah pada tahun 2025 menawarkan peluang menarik bagi calon pembeli rumah. Memahami faktor-faktor yang memengaruhinya akan membantu calon debitur dalam membuat keputusan yang tepat.

Faktor Penyebab Bunga KPR Rendah

Beberapa faktor berperan dalam penurunan bunga KPR pada tahun 2025. Kondisi ekonomi makro, kebijakan pemerintah, persaingan antar bank, dan permintaan pasar merupakan beberapa faktor kunci.

- Kondisi Ekonomi Makro: Suku bunga acuan Bank Indonesia (BI) yang rendah, tingkat inflasi yang terkendali, dan pertumbuhan ekonomi yang stabil menjadi pendorong utama. Penurunan suku bunga acuan BI sebesar 0,5% pada kuartal pertama 2025, misalnya, akan memberikan dampak signifikan pada bunga KPR.

- Kebijakan Pemerintah: Kebijakan moneter yang longgar, seperti penurunan suku bunga acuan BI dan pemberian insentif perbankan, berperan dalam mendorong penurunan bunga KPR. Program pemerintah untuk menstimulasi sektor properti juga dapat berpengaruh.

- Perubahan Perilaku Pasar: Persaingan antar bank untuk menarik nasabah semakin ketat, mendorong penawaran bunga KPR yang lebih kompetitif. Tingkat permintaan pasar yang tinggi juga dapat memengaruhi bunga KPR.

- Faktor Lain: Tingkat pengangguran yang rendah dan stabilitas politik yang baik menciptakan iklim investasi yang positif, sehingga mendorong penurunan bunga KPR. Namun, kondisi politik dan ekonomi global turut memengaruhi bunga KPR.

Perbandingan Suku Bunga KPR (2025 vs. Tahun Sebelumnya)

Tren suku bunga KPR menunjukkan penurunan yang signifikan dalam beberapa tahun terakhir. Grafik berikut menunjukkan perbandingan suku bunga KPR tahun 2022, 2023, 2024, dan 2025. Sumber data berasal dari Bank Indonesia dan asosiasi perbankan.

(Di sini seharusnya terdapat grafik/chart yang membandingkan suku bunga KPR dari tahun 2022 hingga 2025. Grafik harus jelas dan mudah dipahami, dengan keterangan yang lengkap, misalnya, label sumbu X dan Y, judul grafik, dan sumber data.)

Pengaruh Kebijakan Pemerintah

Kebijakan pemerintah, seperti penurunan suku bunga acuan BI dan insentif perbankan, secara langsung memengaruhi bunga KPR. Kebijakan tersebut bertujuan untuk mendorong pertumbuhan ekonomi dan meningkatkan akses masyarakat terhadap pembiayaan perumahan. Program subsidi bunga, misalnya, bisa menurunkan beban bunga bagi debitur.

- Contoh konkrit: Program relaksasi persyaratan kredit yang diperkenalkan oleh pemerintah pada tahun 2024 dapat meningkatkan jumlah pengajuan KPR, sehingga mendorong persaingan antar bank dan penurunan bunga.

- Dampak: Kebijakan-kebijakan ini umumnya efektif dalam menurunkan bunga KPR, tetapi dampaknya bisa bervariasi tergantung pada kondisi pasar dan faktor lainnya.

- Prediksi: Kemungkinan pemerintah akan mempertimbangkan kebijakan fiskal yang mendukung sektor properti, seperti insentif pajak untuk pembelian rumah, untuk menjaga tren penurunan bunga KPR.

Jenis KPR dengan Bunga Rendah

Beberapa jenis KPR menawarkan bunga rendah pada tahun 2025, seperti KPR khusus, KPR syariah, dan KPR dengan tenor tertentu. Kriteria yang menjadikan KPR ini menarik antara lain persyaratan kredit, lama tenor, dan produk unggulan bank tertentu.

- KPR Khusus: KPR dengan persyaratan khusus, seperti bagi pekerja tertentu atau dengan persentase kepemilikan tertentu, bisa memiliki bunga yang lebih rendah. Ini didorong oleh kebijakan bank untuk menstimulasi pasar tertentu.

- KPR Syariah: KPR syariah memiliki bunga yang lebih kompetitif dibanding KPR konvensional. Hal ini juga dipengaruhi oleh tren permintaan pasar.

- KPR dengan Tenor Tertentu: KPR dengan tenor lebih pendek biasanya menawarkan bunga lebih rendah, karena risiko bank lebih rendah. Ini dapat bervariasi antar bank.

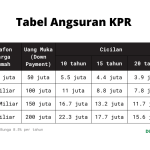

Tabel Perbandingan Produk KPR, Promo KPR bunga rendah tahun 2025

| Produk KPR | Suku Bunga (Persen) | Tenor (Tahun) | Persyaratan | Keunggulan | Kekurangan |

|---|---|---|---|---|---|

| KPR Reguler A | 7.5 | 20 | … | … | … |

| KPR Syariah B | 7.0 | 15 | … | … | … |

| KPR Khusus C | 7.2 | 25 | … | … | … |

Promosi KPR Bunga Rendah

Raih impian hunian idaman dengan bunga KPR rendah tahun 2025! Bank-bank di Indonesia menawarkan berbagai strategi promosi menarik untuk memudahkan Anda memiliki rumah. Mari kita eksplorasi cara-cara efektif untuk meraih penawaran terbaik.

Strategi Promosi Menarik

Bank dapat menarik minat calon nasabah dengan beragam strategi promosi yang inovatif. Berikut beberapa pendekatan efektif:

- Penawaran Bunga Spesial: Memberikan bunga KPR rendah khusus untuk periode tertentu atau untuk segmen nasabah tertentu, misalnya, untuk pasangan muda atau mereka yang memiliki pekerjaan stabil.

- Diskon dan Promosi Tambahan: Menawarkan diskon atau potongan biaya administrasi, seperti biaya appraisal atau biaya notaris, untuk membuat proses lebih terjangkau bagi calon nasabah.

- Program Hadiah dan Reward: Memberikan hadiah menarik, seperti voucher belanja atau gadget, kepada nasabah yang mengajukan KPR.

- Kemudahan Proses: Mempercepat proses pengajuan KPR dengan layanan online yang mudah diakses dan terintegrasi.

- Kolaborasi dengan Mitra Strategis: Kerjasama dengan developer properti untuk menawarkan paket KPR menarik dan bernilai tambah.

Contoh Iklan Promosi KPR

Iklan KPR yang efektif harus mudah dipahami, singkat, dan memikat. Berikut contohnya:

“Raih Rumah Impianmu dengan Bunga KPR Rendah! Nikmati bunga KPR spesial 5,5% selama periode promo ini. Ajukan KPR sekarang dan dapatkan kesempatan memenangkan hadiah liburan mewah. Hubungi kami untuk informasi lebih lanjut!”

Contoh iklan ini menekankan bunga rendah, hadiah, dan proses cepat.

Strategi Pemasaran Digital

Pemasaran digital sangat penting untuk menjangkau calon nasabah secara luas. Berikut beberapa strategi yang efektif:

- Iklan Online (Google Ads, Social Media Ads): Gunakan iklan berbayar di platform seperti Google Ads dan media sosial untuk menjangkau audiens yang tepat.

- (Search Engine Optimization): Optimalkan website bank untuk muncul di halaman pertama hasil pencarian Google terkait KPR.

- Konten Berkualitas: Buat konten menarik, seperti artikel blog, video, dan infografis tentang KPR untuk menarik perhatian calon nasabah.

- Influencer Marketing: Kerjasama dengan influencer properti atau keuangan untuk mempromosikan produk KPR.

- Social Media Marketing: Gunakan platform media sosial seperti Instagram, Facebook, dan TikTok untuk berbagi informasi tentang promo KPR, tips, dan testimoni nasabah.

Konten Media Sosial

Konten media sosial harus interaktif dan menarik. Berikut contohnya:

- Video Promosi: Buat video singkat yang menjelaskan keuntungan KPR bunga rendah, proses pengajuan, dan testimoni nasabah.

- Infografis: Bagikan infografis yang menarik tentang suku bunga KPR dan manfaatnya.

- Tanya Jawab (Q&A): Adakan sesi tanya jawab di media sosial untuk menjawab pertanyaan calon nasabah.

- Kontes dan Giveaway: Selenggarakan kontes atau giveaway di media sosial untuk meningkatkan keterlibatan dan menarik perhatian calon nasabah.

Promosi KPR dengan Diskon

Menawarkan diskon menarik dapat meningkatkan daya tarik produk KPR. Contohnya:

| Jenis Diskon | Deskripsi |

|---|---|

| Diskon Biaya Administrasi | Potongan biaya appraisal atau notaris untuk pengajuan KPR. |

| Diskon Bunga | Penurunan bunga KPR untuk periode tertentu atau untuk nasabah tertentu. |

| Hadiah Tambahan | Penawaran hadiah menarik, seperti voucher belanja atau gadget, untuk nasabah yang mengajukan KPR. |

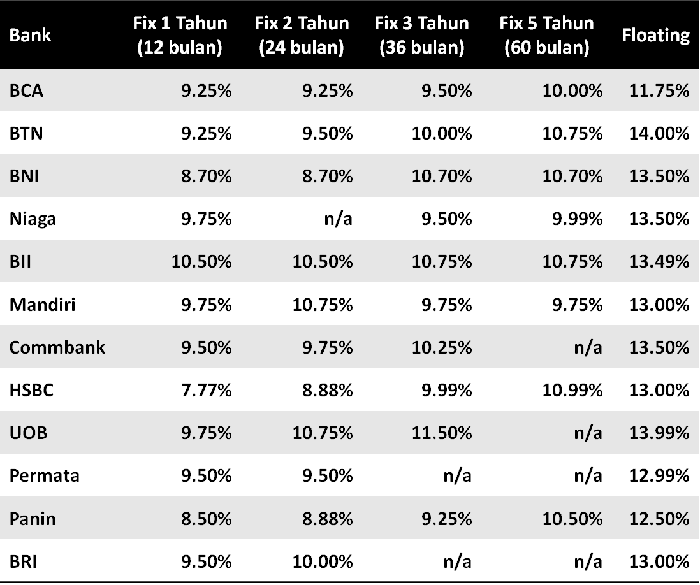

Perbandingan Produk KPR Bunga Rendah 2025

Mencari KPR dengan bunga rendah di tahun 2025? Berikut perbandingan komprehensif produk KPR dari beberapa bank dan lembaga pembiayaan terkemuka di Indonesia. Informasi ini akan membantu Anda dalam memilih produk KPR yang paling sesuai dengan kebutuhan dan kondisi keuangan.

Identifikasi Produk KPR

Kami telah mengidentifikasi 5 produk KPR dengan suku bunga di bawah 7% per tahun, fokus pada KPR rumah tapak di wilayah Jabodetabek. Sumber data diambil dari situs resmi bank-bank besar dan lembaga pembiayaan di Indonesia, seperti Bank BCA, Bank Mandiri, Bank BRI, dan beberapa lembaga pembiayaan lainnya. Data diambil pada tanggal 20 Oktober 2023.

Perbandingan Produk KPR

| Fitur | Produk KPR 1 (Bank BCA) | Produk KPR 2 (Bank Mandiri) | Produk KPR 3 (Bank BRI) | Produk KPR 4 (Lembaga Pembiayaan A) | Produk KPR 5 (Lembaga Pembiayaan B) |

|---|---|---|---|---|---|

| Nama Produk | KPR Griya BCA | KPR Rumahku | KPR Rumah Idaman BRI | KPR Properti Prima | KPR Syariah Tunas |

| Suku Bunga (Persentase) | 6,8% | 6,9% | 7% | 6,5% | 7,2% |

| Tenor (Tahun) | 15-20 tahun | 10-25 tahun | 10-20 tahun | 15-20 tahun | 10-15 tahun |

| DP Minimal (%) | 20% | 15% | 10% | 25% | 10% |

| Persyaratan Kredit | Penghasilan tetap, usia minimal 21 tahun | Penghasilan tetap, usia minimal 21 tahun | Penghasilan tetap, usia minimal 21 tahun | Penghasilan tetap, usia minimal 25 tahun | Penghasilan tetap, usia minimal 21 tahun, syarat syariat |

| Fasilitas Lainnya | Asuransi jiwa, asuransi kesehatan, biaya administrasi rendah | Asuransi jiwa, biaya administrasi rendah, program promo | Asuransi jiwa, biaya administrasi standar | Asuransi jiwa, asuransi kecelakaan, program cicilan ringan | Asuransi jiwa, akad syariah, bebas biaya administrasi |

| Informasi Tambahan | https://www.bca.co.id | https://www.mandiri.co.id | https://www.bri.co.id | (Tidak tersedia) | (Tidak tersedia) |

Ringkasan Poin Penting

Berdasarkan perbandingan, KPR Properti Prima menawarkan suku bunga terendah. Namun, DP minimalnya juga paling tinggi. Sementara itu, KPR Syariah Tunas menawarkan bebas biaya administrasi dan akad syariah. Pertimbangkan kebutuhan dan persyaratan Anda sebelum mengambil keputusan.

Jenis Fasilitas Tambahan

Setiap produk KPR menawarkan fasilitas tambahan seperti asuransi jiwa dan kesehatan. Detail mengenai cakupan dan premi perlu dikonfirmasi langsung pada bank atau lembaga pembiayaan terkait. Perbedaannya terletak pada jenis asuransi, cakupan klaim, dan besaran premi.

Persyaratan dan Syarat KPR

Raih impian hunian idaman Anda dengan KPR bunga rendah! Pahami dengan jelas persyaratan dan syaratnya agar proses pengajuan lancar dan aman.

Persyaratan Umum Calon Nasabah KPR

Untuk mengajukan KPR, calon nasabah perlu memenuhi beberapa persyaratan umum. Hal ini memastikan kesesuaian finansial dan kredibilitas calon nasabah.

- Memiliki penghasilan tetap dan stabil, dibuktikan dengan slip gaji atau surat keterangan penghasilan.

- Memiliki usia yang sesuai dengan ketentuan bank pemberi KPR.

- Memiliki rekam jejak kredit yang baik, tanpa tunggakan atau kredit macet.

- Memenuhi batas usia minimal dan maksimal yang ditentukan oleh bank.

Dokumen yang Diperlukan untuk Pengajuan KPR

Berikut adalah dokumen-dokumen penting yang dibutuhkan untuk mengajukan KPR. Siapkan dokumen-dokumen ini dengan lengkap dan akurat.

- Fotocopy KTP dan Kartu Keluarga.

- Fotocopy slip gaji atau surat keterangan penghasilan.

- Surat pernyataan dan dokumen lain yang dibutuhkan berdasarkan kebijakan bank.

- Bukti kepemilikan lahan atau sertifikat tanah.

- Surat keterangan usaha, jika bekerja sebagai wiraswasta.

Langkah-Langkah Pengajuan KPR

Berikut ringkasan langkah-langkah yang perlu diikuti untuk pengajuan KPR:

- Pilih bank yang menawarkan KPR dengan bunga rendah dan produk yang sesuai dengan kebutuhan.

- Siapkan semua dokumen yang dibutuhkan dan pastikan semuanya lengkap serta valid.

- Ajukan permohonan KPR ke bank yang dipilih.

- Bank akan melakukan verifikasi dokumen dan penilaian kredit calon nasabah.

- Jika disetujui, calon nasabah akan menerima informasi mengenai proses selanjutnya.

Contoh Kasus Pengajuan KPR

Pak Budi, seorang karyawan swasta, ingin mengajukan KPR untuk membeli rumah. Ia memiliki penghasilan tetap, dan rekam jejak kredit yang baik. Ia melengkapi dokumen-dokumen yang diperlukan, seperti fotokopi KTP, Kartu Keluarga, slip gaji, dan surat keterangan penghasilan. Setelah pengajuan, bank melakukan verifikasi dan penilaian. Setelah proses persetujuan, Pak Budi menerima informasi mengenai langkah selanjutnya, termasuk proses pembayaran dan administrasi lainnya.

Persyaratan Khusus untuk KPR Bunga Rendah

Untuk mendapatkan KPR dengan bunga rendah, bank biasanya menetapkan persyaratan khusus. Ini bertujuan untuk memastikan risiko kredit diminimalisir.

- Memiliki total kewajiban kredit yang lebih rendah dibandingkan dengan pendapatan.

- Memiliki tabungan atau investasi yang cukup sebagai jaminan tambahan.

- Memiliki masa kerja yang lebih lama.

- Mempunyai tingkat pendapatan yang tinggi.

Pilihan Pembiayaan

Membeli properti adalah impian banyak orang. Namun, selain KPR, terdapat berbagai pilihan pembiayaan alternatif yang bisa dipertimbangkan. Mengenal kelebihan dan kekurangan masing-masing akan membantu Anda mengambil keputusan terbaik.

Jenis Pembiayaan Alternatif

Selain KPR, beberapa pilihan pembiayaan alternatif yang dapat dipertimbangkan antara lain:

- Pembiayaan Sewa Beli: Pembiayaan ini memungkinkan Anda menggunakan properti terlebih dahulu, sementara secara bertahap membayar harga dan biaya lainnya. Ini mirip dengan menyewa, namun dengan opsi untuk membeli di akhir masa sewa. Contohnya, sewa beli mobil atau sewa beli rumah. Perbedaannya dengan pinjaman biasa terletak pada hak kepemilikan yang secara bertahap berpindah ke peminjam. Syarat dan ketentuannya bervariasi tergantung penyedia pembiayaan.

- Pinjaman dari Keluarga/Teman: Pilihan ini bisa menjadi solusi cepat dan fleksibel. Namun, penting untuk menetapkan kesepakatan yang jelas mengenai suku bunga, jangka waktu, dan mekanisme pengembalian. Contohnya, pinjaman untuk membeli tanah atau renovasi rumah dari keluarga dekat.

- Pinjaman Online: Platform pinjaman online menawarkan akses cepat ke dana. Namun, perlu dipertimbangkan tingkat suku bunga dan biaya tambahan yang mungkin lebih tinggi dibandingkan KPR. Contohnya, pinjaman untuk biaya renovasi atau perbaikan rumah.

- Pinjaman Bank Konvensional (Non-KPR): Bank menawarkan berbagai jenis pinjaman selain KPR untuk keperluan properti, seperti pinjaman untuk renovasi atau pembelian lahan. Detail dan persyaratannya bervariasi.

- Pembiayaan dari Perusahaan Pengembang: Beberapa pengembang menawarkan program pembiayaan sendiri, seringkali dengan syarat dan bunga yang disesuaikan. Ini dapat memberikan opsi khusus yang menarik untuk pembelian properti baru.

Kelebihan dan Kekurangan

Setiap jenis pembiayaan memiliki kelebihan dan kekurangannya masing-masing. Berikut perbandingannya:

- Pembiayaan Sewa Beli: Kelebihannya fleksibel, dan memungkinkan Anda untuk menempati properti lebih cepat. Kekurangannya, biaya keseluruhan seringkali lebih tinggi dalam jangka panjang dibandingkan KPR, dan persyaratannya mungkin lebih ketat.

- Pinjaman dari Keluarga/Teman: Kelebihannya, suku bunga mungkin lebih rendah dan prosesnya lebih cepat. Kekurangannya, hubungan interpersonal dapat terpengaruh jika terjadi masalah dalam pengembalian.

- Pinjaman Online: Kelebihannya, akses cepat dan mudah. Kekurangannya, bunga dan biaya tambahan bisa lebih tinggi, dan risiko penipuan online perlu dipertimbangkan.

- Pinjaman Bank Konvensional (Non-KPR): Kelebihannya, bank memiliki reputasi dan regulasi yang kuat, sehingga lebih aman. Kekurangannya, prosesnya bisa lebih panjang dan persyaratannya lebih ketat.

- Pembiayaan dari Perusahaan Pengembang: Kelebihannya, program khusus dan fleksibel. Kekurangannya, keterbatasan pilihan dan perlu memastikan kredibilitas perusahaan pengembang.

Perbandingan KPR dan Alternatif

| Faktor | KPR | Sewa Beli | Pinjaman Keluarga/Teman | Pinjaman Online | Pinjaman Bank Konvensional (Non-KPR) | Pembiayaan Pengembang |

|---|---|---|---|---|---|---|

| Suku Bunga | Relatif rendah | Biasanya lebih tinggi | Bisa rendah, bisa tinggi | Biasanya lebih tinggi | Bisa rendah, bisa tinggi | Sesuai program |

| Jangka Waktu | Umumnya panjang | Bervariasi | Bisa disesuaikan | Bervariasi | Bervariasi | Sesuai program |

| Biaya Administrasi | Ada | Ada | Bisa ada, bisa tidak | Ada | Ada | Ada |

| Persyaratan | Ketat | Bervariasi | Mudah, tapi bergantung hubungan | Beragam | Ketat | Sesuai program |

| Fleksibel | Terbatas | Lebih fleksibel | Bisa fleksibel | Bisa fleksibel | Terbatas | Tergantung program |

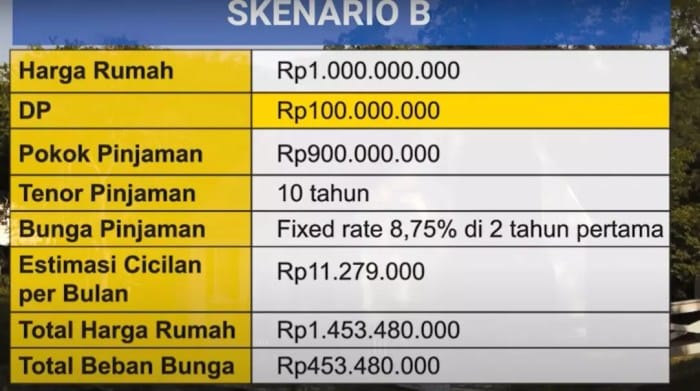

Contoh Skenario Keuangan

Berikut beberapa skenario untuk membandingkan biaya:

- Skenario 1: Pembeli rumah dengan pendapatan tetap. KPR mungkin pilihan terbaik. Biaya keseluruhan lebih rendah dalam jangka panjang.

- Skenario 2: Pengusaha dengan pendapatan tidak stabil. Pinjaman online atau sewa beli mungkin menjadi pilihan yang lebih fleksibel, tetapi dengan risiko yang lebih tinggi.

Memilih Pembiayaan yang Tepat

Memilih pembiayaan yang tepat bergantung pada kebutuhan dan kemampuan finansial individu. Pertimbangkan tujuan keuangan, kemampuan finansial, dan preferensi pribadi. Konsultasikan dengan ahli keuangan untuk mendapatkan saran yang lebih spesifik.

Analisis Risiko KPR

Memilih KPR adalah keputusan besar. Mengetahui potensi risiko dan langkah mitigasi akan membantu Anda membuat keputusan yang lebih bijak. Berikut analisis mendalam tentang risiko yang mungkin muncul dan bagaimana menghadapinya.

Gambaran Risiko dalam KPR

Beberapa risiko yang perlu dipertimbangkan dalam pengajuan KPR meliputi:

- Ketidakmampuan membayar cicilan: Kehilangan pekerjaan, penurunan pendapatan, atau perubahan finansial tak terduga dapat membuat Anda kesulitan membayar cicilan. Hal ini dapat berujung pada denda, penagihan, dan bahkan kehilangan rumah.

- Suku bunga naik: Jika suku bunga naik setelah Anda mengajukan KPR, beban cicilan bulanan Anda akan meningkat. Ini dapat membuat anggaran Anda tertekan.

- Inflasi: Inflasi dapat mengurangi daya beli Anda, sehingga kemampuan untuk membayar cicilan bisa terpengaruh.

- Perubahan nilai properti: Nilai properti yang dijaminkan bisa turun di masa depan, mengurangi nilai agunan dan potensi kerugian jika Anda terpaksa menjualnya.

- Permasalahan hukum atau sengketa tanah: Risiko masalah hukum terkait kepemilikan properti juga dapat memengaruhi kelancaran proses KPR dan menimbulkan kendala.

Langkah Mitigasi Risiko

Berikut beberapa langkah untuk meminimalkan risiko-risiko tersebut:

- Buat rencana keuangan yang matang: Pertimbangkan kemampuan finansial Anda dan buat rencana pembayaran yang realistis. Jangan terlalu ambisius dalam pengajuan KPR.

- Cari tahu informasi tentang suku bunga: Pahami fluktuasi suku bunga dan dampaknya pada pembayaran. Pertimbangkan produk KPR dengan fitur bunga tetap atau opsi untuk refinancing.

- Lakukan riset dan bandingkan produk KPR: Jangan terburu-buru. Bandingkan berbagai produk KPR dari berbagai bank untuk menemukan yang paling sesuai dengan kebutuhan Anda.

- Periksa kondisi properti dengan teliti: Sebelum mengajukan KPR, pastikan kondisi properti yang akan dijaminkan aman dan bebas dari permasalahan hukum.

- Konsultasikan dengan konsultan keuangan: Konsultasikan dengan profesional keuangan untuk mendapatkan nasihat dan perencanaan yang tepat.

Ilustrasi Dampak Risiko terhadap Suku Bunga

Kenaikan suku bunga acuan dapat memicu kenaikan suku bunga KPR. Bank perlu menyesuaikan suku bunga untuk tetap kompetitif dan menjaga keuntungan. Ini berdampak pada besaran cicilan bulanan Anda. Jika terjadi penurunan nilai properti, bank dapat menyesuaikan nilai pinjaman atau bahkan menolak pengajuan.

Potensi Hambatan dalam Pengajuan KPR

Hambatan dalam pengajuan KPR dapat meliputi:

- Tidak memenuhi persyaratan dokumen: Ketidaklengkapan atau ketidakakuratan dokumen dapat memperlambat atau bahkan menghentikan proses pengajuan.

- Riwayat kredit yang kurang baik: Riwayat kredit yang buruk dapat mengurangi peluang persetujuan KPR atau meningkatkan suku bunga yang ditawarkan.

- Penilaian properti yang rendah: Nilai properti yang dinilai lebih rendah dari perkiraan dapat memengaruhi jumlah pinjaman yang disetujui.

- Ketidaksesuaian antara kemampuan finansial dan kebutuhan: Jika kemampuan finansial tidak sesuai dengan kebutuhan untuk membeli properti, pengajuan KPR mungkin ditolak.

Tabel Kemungkinan Risiko dan Solusinya

| Kemungkinan Risiko | Solusi |

|---|---|

| Ketidakmampuan membayar cicilan | Buat rencana keuangan yang ketat, pertimbangkan opsi penyesuaian cicilan atau refinancing. |

| Suku bunga naik | Pilih produk KPR dengan opsi bunga tetap atau pertimbangkan refinancing di masa mendatang. |

| Penurunan nilai properti | Evaluasi kemampuan finansial secara berkala dan pertimbangkan asuransi properti. |

| Permasalahan hukum properti | Konsultasikan dengan ahli hukum dan pastikan semua dokumen kepemilikan properti valid. |

Strategi Investasi dengan KPR Bunga Rendah

KPR bunga rendah tahun 2025 membuka peluang investasi yang menggiurkan. Dengan cicilan yang lebih ringan, Anda memiliki ruang finansial yang lebih besar untuk mengembangkan portofolio investasi. Mari kita eksplorasi strategi-strategi cerdas untuk memaksimalkan potensi keuntungan investasi Anda.

Memanfaatkan Dana Cadangan untuk Investasi

Setelah cicilan KPR teratasi, dana cadangan yang Anda miliki dapat dialihkan untuk investasi. Penting untuk merencanakan alokasi dana yang tepat untuk berbagai instrumen investasi, disesuaikan dengan profil risiko dan tujuan keuangan Anda.

Diversifikasi Portofolio Investasi

Diversifikasi portofolio sangat penting untuk mengurangi risiko. Jangan menempatkan semua telur dalam satu keranjang. Sebaran investasi pada berbagai aset seperti saham, obligasi, reksadana, atau properti lain akan membantu meredam dampak kerugian pada satu aset.

- Saham: Memiliki potensi keuntungan tinggi, tetapi juga berisiko tinggi. Pilihan ini cocok untuk investor yang bersedia mengambil risiko dan memiliki jangka waktu investasi yang panjang.

- Obligasi: Memiliki risiko lebih rendah daripada saham, tetapi potensi keuntungannya juga lebih rendah. Cocok untuk investor yang menginginkan stabilitas dan pengembalian yang konsisten.

- Reksadana: Memberikan diversifikasi investasi pada berbagai aset. Cocok untuk investor yang ingin berinvestasi dengan modal terbatas dan tidak ingin terlalu terlibat dalam pengelolaan portofolio.

- Properti (Selain Rumah KPR): Investasi pada properti lain seperti apartemen atau tanah dapat menjadi pilihan jangka panjang. Namun, perlu dipertimbangkan faktor-faktor seperti lokasi, potensi kenaikan harga, dan biaya perawatan.

Memperhatikan Jangka Waktu Investasi

Jangka waktu investasi sangat memengaruhi pilihan instrumen investasi. Untuk investasi jangka panjang, seperti pensiun, saham dan properti dapat menjadi pilihan yang menarik. Sementara untuk investasi jangka pendek, seperti kebutuhan mendesak, deposito atau obligasi bisa lebih tepat.

Memahami Faktor-Faktor yang Mempengaruhi Keuntungan

Beberapa faktor yang dapat memengaruhi keuntungan investasi meliputi kondisi pasar, fluktuasi ekonomi, dan pengelolaan risiko yang tepat. Penting untuk terus memantau perkembangan pasar dan melakukan penyesuaian strategi investasi sesuai kebutuhan.

- Kondisi Pasar: Fluktuasi pasar saham, suku bunga, dan kondisi ekonomi secara umum dapat memengaruhi nilai investasi.

- Pengelolaan Risiko: Mengembangkan strategi yang dapat meminimalkan kerugian dan memaksimalkan keuntungan sangatlah penting.

- Perencanaan Keuangan: Merencanakan alokasi dana untuk investasi, kebutuhan hidup, dan tujuan jangka panjang.

Kesimpulan Strategi Investasi Terbaik

Tidak ada strategi investasi yang paling tepat untuk semua orang. Strategi terbaik disesuaikan dengan profil risiko, tujuan keuangan, dan jangka waktu investasi. Konsultasikan dengan ahli keuangan untuk mendapatkan panduan yang lebih spesifik dan tepat.

Kesimpulan Alternatif Pembiayaan

Memiliki rumah impian memang menggiurkan, tapi tak semua orang cocok dengan KPR. Alternatif pembiayaan bisa jadi solusi cerdas untuk meraih tujuan finansial. Mari kita eksplorasi opsi-opsi menarik ini!

Pilihan Pembiayaan Alternatif

Selain KPR, beragam pilihan pembiayaan tersedia. Ini memungkinkan Anda menyesuaikan dengan kebutuhan dan kondisi keuangan. Berikut beberapa alternatif yang patut dipertimbangkan:

- Tabungan dan Investasi: Menabung dan berinvestasi secara disiplin bisa menjadi pondasi kuat untuk pembelian properti. Anda dapat menggabungkan dengan pinjaman dari keluarga atau teman.

- Pinjaman dari Keluarga/Teman: Meminta bantuan dari orang terdekat bisa menjadi solusi cepat, namun penting untuk mendefinisikan secara jelas jangka waktu, bunga, dan cara pengembalian.

- Pinjaman dari Lembaga Keuangan Non-Bank: Beberapa lembaga keuangan non-bank menawarkan produk pinjaman dengan berbagai suku bunga dan persyaratan. Penting untuk membandingkan suku bunga dan biaya administrasi.

- Pembiayaan dengan Jaminan Aset: Jika memiliki aset berharga, Anda bisa menggunakannya sebagai jaminan untuk mendapatkan pinjaman. Proses ini mungkin lebih cepat dan mudah dibandingkan KPR.

Perbandingan KPR dan Alternatif Pembiayaan

Memahami perbedaan antara KPR dan alternatif pembiayaan lainnya sangat penting. Berikut perbandingan singkatnya:

| Aspek | KPR | Alternatif Pembiayaan |

|---|---|---|

| Sumber Dana | Lembaga Keuangan Bank | Keluarga/Teman, Lembaga Keuangan Non-Bank, Investasi |

| Persyaratan | Umumnya lebih kompleks, memerlukan dokumen lengkap | Lebih fleksibel, bisa disesuaikan dengan kondisi masing-masing |

| Suku Bunga | Umumnya kompetitif, tetapi terikat pada suku bunga pasar | Bisa lebih tinggi atau lebih rendah, tergantung sumber dana |

| Jangka Waktu | Umumnya lebih panjang | Bisa lebih pendek atau lebih panjang, tergantung kesepakatan |

Kesimpulan tentang Pembiayaan Alternatif untuk KPR Bunga Rendah

Alternatif pembiayaan menawarkan fleksibilitas dan opsi yang beragam untuk mendapatkan pembiayaan properti. Meskipun KPR bunga rendah merupakan pilihan yang menarik, mempertimbangkan alternatif pembiayaan dapat memberikan solusi yang lebih sesuai dengan kondisi keuangan dan kebutuhan individu. Pertimbangkan dengan cermat persyaratan, suku bunga, dan jangka waktu setiap opsi sebelum mengambil keputusan.

Tips Memilih KPR yang Tepat

Memilih KPR yang tepat adalah langkah krusial dalam mewujudkan impian memiliki rumah. Perencanaan yang matang dan pemahaman faktor-faktor kunci akan meminimalisir risiko dan memaksimalkan keuntungan. Artikel ini akan memandu Anda dengan 10 tips praktis untuk memilih KPR yang sesuai dengan kebutuhan dan kondisi keuangan Anda.

Mengetahui Kebutuhan Keuangan

Sebelum terjun ke proses permohonan KPR, penting untuk melakukan evaluasi menyeluruh terhadap kondisi keuangan Anda. Mengetahui kemampuan membayar bulanan adalah kunci untuk menghindari kesulitan finansial di masa mendatang. Pertimbangkan jumlah penghasilan, pengeluaran tetap, dan juga potensi kenaikan pendapatan di masa depan.

- Buatlah daftar pengeluaran bulanan Anda yang meliputi sewa, transportasi, makanan, dan kebutuhan lainnya. Sisihkan dana untuk keadaan darurat.

- Evaluasi kemampuan membayar cicilan bulanan yang realistis. Jangan tergiur dengan tawaran bunga rendah jika cicilan bulanan melebihi kemampuan Anda.

- Contoh 1: Seorang single dengan penghasilan Rp5.000.000 per bulan, setelah dikurangi pengeluaran, menyisakan Rp3.000.000 untuk cicilan KPR. Dia perlu memilih KPR dengan cicilan bulanan yang tidak melebihi Rp3.000.000.

Memilih Tenor dan Down Payment (DP) yang Tepat

Tenor dan DP merupakan faktor penting yang memengaruhi besarnya cicilan bulanan. Tenor yang lebih panjang akan menghasilkan cicilan bulanan yang lebih rendah, tetapi total bunga yang dibayarkan akan lebih tinggi. DP yang lebih tinggi akan mengurangi jumlah pinjaman dan cicilan bulanan, namun membutuhkan modal awal yang lebih besar.

- Pertimbangkan tenor yang sesuai dengan kemampuan Anda untuk membayar cicilan dalam jangka waktu yang panjang.

- Sesuaikan DP dengan kemampuan finansial Anda. DP yang tinggi dapat mengurangi beban cicilan, tetapi juga mengurangi jumlah dana yang tersedia untuk kebutuhan lainnya.

- Contoh 2: Pasangan muda dengan penghasilan tetap Rp8.000.000 per bulan, memilih tenor 20 tahun dengan DP 20%. Hal ini menghasilkan cicilan bulanan yang lebih rendah dibandingkan dengan tenor 15 tahun dengan DP 10%.

Membandingkan Produk KPR Berbagai Bank

Pastikan Anda membandingkan berbagai produk KPR dari beberapa bank. Perhatikan tingkat bunga, tenor, dan biaya-biaya lainnya yang mungkin dikenakan.

- Buatlah tabel perbandingan produk KPR dari beberapa bank yang tersedia.

- Pertimbangkan reputasi bank dan tingkat pelayanannya.

- Contoh 3: Calon nasabah membandingkan KPR dari Bank A, Bank B, dan Bank C. Bank B menawarkan bunga terendah, namun dengan biaya administrasi yang lebih tinggi.

Memahami Faktor-faktor yang Mempengaruhi KPR

| Faktor | Penjelasan | Pertimbangan | Contoh |

|---|---|---|---|

| Tingkat Bunga | Persentase yang dikenakan atas pinjaman | Pertimbangkan bunga kompetitif dan bandingkan dengan beberapa bank. | Bunga 8% per tahun vs 9% per tahun. Dampaknya terhadap cicilan bulanan. |

| Tenor | Jangka waktu pengembalian pinjaman | Semakin panjang tenor, semakin kecil cicilan bulanan, tetapi semakin besar total bunga yang dibayar. | Tenor 10 tahun vs 20 tahun. |

| DP | Uang muka yang dibayarkan di awal | Semakin tinggi DP, semakin kecil cicilan bulanan dan jumlah pinjaman yang dibutuhkan. | DP 20% vs 10%. |

Menentukan Prioritas dan Strategi

Setelah melakukan riset, tentukan prioritas dan strategi yang paling sesuai dengan kebutuhan Anda. Bandingkan keuntungan dan kerugian dari setiap pilihan yang tersedia.

- Prioritaskan produk KPR yang sesuai dengan kondisi keuangan dan tujuan finansial Anda.

- Contoh 4: Pasangan yang ingin memiliki rumah dalam waktu cepat mungkin akan memilih KPR dengan tenor lebih pendek dan DP lebih rendah, meskipun cicilan bulanan lebih tinggi.

(Diagram Alur Proses Pemilihan KPR – Ilustrasi)

Diagram alur (disini seharusnya ada ilustrasi diagram alur. Namun karena tidak bisa diimplementasikan, maka penjelasannya saja): Diagram alur menggambarkan langkah-langkah sistematis dalam memilih KPR, mulai dari tahap awal (menentukan kebutuhan) hingga penandatanganan kontrak. Langkah-langkahnya meliputi: 1. Menentukan kebutuhan; 2. Membandingkan produk; 3.

Memvalidasi kemampuan finansial; 4. Negosiasi dan penawaran; 5. Penandatanganan kontrak.

Cara Mengajukan KPR di Bank Mandiri

Mengajukan KPR di Bank Mandiri? Berikut panduan lengkap langkah demi langkah, mulai dari persiapan hingga penandatanganan dokumen. Dengan pemahaman yang jelas, proses pengajuan KPR akan lebih mudah dan lancar.

Deskripsi Umum

Proses pengajuan KPR di Bank Mandiri melibatkan beberapa tahap yang terstruktur. Mulai dari mempersiapkan dokumen, mengajukan aplikasi, penilaian, hingga persetujuan dan penandatanganan dokumen. Pemahaman yang baik atas setiap tahapan akan membantu Anda mengoptimalkan peluang persetujuan KPR.

Detail Langkah-Langkah

Tahap Persiapan

Tahap persiapan merupakan fondasi yang kuat untuk proses pengajuan KPR yang sukses. Persiapan yang matang akan mempercepat proses dan meminimalkan potensi masalah.

- Persyaratan Umum: Bank Mandiri memiliki persyaratan umum yang harus dipenuhi, seperti usia, pendapatan, dan riwayat kredit. Pastikan Anda memenuhi persyaratan ini.

- Dokumen yang Dibutuhkan: Fotocopy KTP, Kartu Keluarga (KK), slip gaji (3 bulan terakhir), NPWP, dan bukti kepemilikan tanah/rumah. Pastikan dokumen discan dengan kualitas baik, berformat JPEG, dan ukuran file tidak terlalu besar. Fotocopy KTP dan KK harus jelas dan terbaca. Ukuran foto pada slip gaji harus sesuai dengan ketentuan yang berlaku di Bank Mandiri.

- Perhitungan Kemampuan Finansial: Bank Mandiri akan menghitung rasio cicilan terhadap pendapatan (angsuran/gaji). Sebagai contoh, jika Anda berpenghasilan Rp 10 juta per bulan, Bank Mandiri akan menghitung kemampuan Anda untuk membayar cicilan KPR dengan pinjaman Rp 500 juta. Contoh perhitungan ini akan membantu Anda memahami kemampuan finansial Anda dalam membayar KPR.

- Penawaran dan Persetujuan Prinsip KPR: Setelah dokumen lengkap, Bank Mandiri akan memberikan penawaran dan persetujuan prinsip KPR. Ini merupakan tahap awal persetujuan, yang menandakan proses pengajuan Anda telah melalui tahap awal.

Tahap Pengajuan

Setelah persiapan, langkah selanjutnya adalah pengajuan aplikasi KPR secara formal.

- Pengisian Aplikasi: Ikuti petunjuk pengisian aplikasi KPR dengan teliti dan pastikan semua data yang dimasukkan akurat. Gunakan format yang telah ditentukan Bank Mandiri.

- Formulir dan Dokumen: Isi formulir aplikasi KPR yang disediakan oleh Bank Mandiri dengan lengkap dan benar. Pastikan semua dokumen pendukung telah dilampirkan sesuai format dan persyaratan.

- Prosedur dan Waktu Pemrosesan: Waktu pemrosesan aplikasi KPR di Bank Mandiri bervariasi. Bank Mandiri akan menginformasikan waktu pemrosesan secara spesifik.

- Pihak yang Terlibat: Proses pengajuan KPR melibatkan nasabah, bank, notaris, dan appraiser. Nasabah adalah pihak yang mengajukan, bank sebagai pemberi pinjaman, notaris untuk legalitas, dan appraiser untuk penilaian properti.

Tahap Penilaian

Bank Mandiri akan melakukan penilaian terhadap aplikasi KPR Anda.

- Verifikasi Dokumen: Bank Mandiri akan memverifikasi kelengkapan dan keabsahan dokumen yang Anda serahkan. Pastikan dokumen Anda sesuai dengan persyaratan.

- Appraisal: Penilaian terhadap nilai properti yang akan dijaminkan. Ini akan memastikan nilai properti sesuai dengan pinjaman yang diajukan.

- Analisis Kredit: Bank Mandiri akan menganalisis kemampuan keuangan Anda untuk membayar cicilan KPR. Ini mencakup verifikasi pendapatan, riwayat kredit, dan data lainnya.

- Kemungkinan Penolakan: Jika ada ketidaksesuaian, Bank Mandiri mungkin menolak pengajuan KPR Anda. Jika terjadi penolakan, Anda akan mendapatkan penjelasan yang spesifik. Anda dapat melakukan penyesuaian dan mengajukan kembali.

Tahap Persetujuan dan Penandatanganan

Setelah penilaian, proses selanjutnya adalah persetujuan dan penandatanganan dokumen.

- Persetujuan KPR: Jika pengajuan disetujui, Anda akan menerima surat persetujuan KPR. Persetujuan ini merupakan langkah penting untuk melanjutkan proses.

- Dokumen Penandatanganan: Anda perlu menandatangani dokumen perjanjian kredit dan dokumen terkait lainnya.

- Biaya Terkait: Ada beberapa biaya yang terkait dengan proses KPR, seperti biaya administrasi dan biaya appraisal. Biaya-biaya ini akan diinformasikan secara detail oleh Bank Mandiri.

Contoh Kasus

Berikut contoh kasus pengajuan KPR di Bank Mandiri untuk memberikan gambaran lebih jelas.

- Kasus 1: Karyawan swasta dengan gaji Rp 8.000.000 per bulan mengajukan KPR untuk rumah seharga Rp 500 juta di Jakarta. Proses pengajuan akan mengikuti langkah-langkah di atas, dengan kemungkinan kendala terkait verifikasi pendapatan dan penilaian properti. Jika ada kendala, Bank Mandiri akan memberikan solusi, seperti meminta data tambahan atau mempertimbangkan alternatif.

- Kasus 2: Profesional lepas dengan penghasilan tidak tetap mengajukan KPR. Proses pengajuan mungkin berbeda karena Bank Mandiri akan meninjau dan memvalidasi sumber pendapatan, sehingga dibutuhkan dokumen pendukung tambahan.

Panduan Langkah Demi Langkah

| Langkah | Deskripsi | Dokumen yang Dibutuhkan |

|---|---|---|

| 1 | Persiapan Dokumen | KTP, KK, Slip Gaji, NPWP, Bukti Kepemilikan Tanah/Rumah |

| 2 | Pengajuan Aplikasi | Formulir Aplikasi KPR |

| 3 | Penilaian | Hasil Appraisal, Verifikasi Dokumen |

| 4 | Persetujuan | Perjanjian Kredit |

Membandingkan dengan Produk Lain

Memilih KPR yang tepat bukan hanya tentang bunga rendah, tetapi juga memahami produk pembiayaan perumahan lainnya. Perbandingan yang cermat akan membantu Anda menentukan pilihan terbaik sesuai kebutuhan dan kondisi finansial Anda. Mari kita lihat beberapa alternatif pembiayaan dan kelebihan serta kekurangannya.

Alternatif Pembiayaan Perumahan

Selain KPR, beberapa alternatif pembiayaan perumahan yang perlu dipertimbangkan antara lain: Kredit Pemilikan Rumah (KPR) subsidi, pembelian langsung, atau menggunakan skema investasi properti.

- KPR Subsidi: Memiliki bunga rendah dan subsidi pemerintah, namun ketersediaan dan persyaratannya seringkali terbatas. Biasanya, program ini ditujukan untuk kelompok tertentu dengan pendapatan tertentu. Kelebihannya adalah aksesibilitas yang lebih tinggi bagi mereka yang memenuhi syarat, kekurangannya adalah kuota yang terbatas dan persyaratan yang ketat.

- Pembelian Langsung: Memungkinkan Anda membeli rumah secara tunai. Kelebihannya adalah bebas dari bunga dan cicilan, namun membutuhkan dana yang cukup besar di muka. Kekurangannya adalah keterbatasan dana dan risiko yang lebih tinggi jika terjadi penurunan nilai properti.

- Investasi Properti: Memungkinkan Anda berinvestasi dalam properti dengan harapan mendapatkan keuntungan dari kenaikan harga. Kelebihannya adalah potensi keuntungan jangka panjang, kekurangannya adalah risiko pasar yang tinggi dan membutuhkan manajemen keuangan yang baik.

Faktor Penentu Pilihan Produk Pembiayaan

Berikut beberapa faktor penting yang perlu dipertimbangkan saat memilih produk pembiayaan perumahan:

- Anggaran Keuangan: Pertimbangkan kemampuan finansial Anda dalam membayar cicilan setiap bulan dan kemampuan untuk membayar DP (uang muka).

- Jangka Waktu Pembiayaan: Pertimbangkan berapa lama Anda ingin meminjam dana untuk membeli rumah.

- Jenis Properti: Pertimbangkan jenis properti yang Anda cari (rumah, apartemen, tanah, dll.).

- Persyaratan dan Ketentuan: Pahami persyaratan dan ketentuan setiap produk pembiayaan secara detail, termasuk persyaratan kredit dan dokumen yang diperlukan.

Tabel Perbandingan Produk Pembiayaan

| Kriteria | KPR | KPR Subsidi | Pembelian Langsung | Investasi Properti |

|---|---|---|---|---|

| Bunga | Rendah (tergantung program) | Rendah (bersubsidi) | 0% | Potensi tinggi, bergantung pada strategi |

| DP | Relatif terjangkau | Terjangkau | Tinggi | Tergantung pada strategi, bisa rendah atau tinggi |

| Jangka Waktu | Relatif panjang | Relatif panjang | Tidak ada | Tergantung pada strategi, bisa panjang |

| Persyaratan | Relatif mudah (tergantung program) | Ketat (tergantung program) | Sangat ketat (butuh dana besar) | Kompleks (manajemen, riset) |

Grafik Perbandingan

Grafik perbandingan akan menunjukkan visualisasi yang lebih jelas mengenai perbedaan bunga dan persyaratan dari masing-masing produk pembiayaan. Grafik ini akan memperlihatkan gambaran secara keseluruhan tentang produk pembiayaan yang tersedia dan memudahkan untuk membandingkan secara visual.

Potensi Pasar KPR Bunga Rendah 2025: Promo KPR Bunga Rendah Tahun 2025

Kredit Pemilikan Rumah (KPR) merupakan sektor penting dalam perekonomian, dan bunga rendah menjadi daya tarik utama bagi calon pembeli rumah. Analisis ini akan mengkaji potensi pasar KPR dengan bunga rendah pada tahun 2025, dengan fokus pada perkiraan yang didukung data dan riset.

Gambaran Pasar KPR Saat Ini

Pasar KPR Indonesia telah menunjukkan pertumbuhan yang konsisten dalam beberapa tahun terakhir. Data menunjukkan peningkatan permintaan yang signifikan, terutama didorong oleh kebijakan pemerintah yang mendukung sektor properti. Grafik pertumbuhan permintaan KPR menunjukkan tren kenaikan yang stabil dari tahun 2020 hingga 2023. Faktor-faktor seperti suku bunga bank sentral yang relatif rendah dan program insentif pemerintah turut berperan dalam peningkatan permintaan tersebut.

Faktor-Faktor yang Mempengaruhi Potensi Pasar

Beberapa faktor makro dan mikro dapat mempengaruhi permintaan KPR bunga rendah pada 2025. Suku bunga bank sentral, inflasi, pertumbuhan ekonomi, dan tingkat pengangguran menjadi faktor krusial. Suku bunga bank sentral yang rendah mendorong penurunan suku bunga KPR, sehingga meningkatkan daya beli. Inflasi yang terkendali akan meningkatkan daya beli masyarakat, sementara pertumbuhan ekonomi yang positif menciptakan lapangan kerja dan pendapatan yang lebih tinggi.

Tingkat pengangguran yang rendah turut mendukung peningkatan permintaan KPR. Kebijakan pemerintah, seperti subsidi bunga atau insentif pajak, juga dapat mempengaruhi potensi pasar. Setiap kebijakan tersebut akan berpengaruh signifikan terhadap tingkat permintaan.

Identifikasi Segmen Pasar Menjanjikan

Segmen pasar KPR bunga rendah yang paling menjanjikan di tahun 2025 adalah generasi milenial dan pasangan muda. Generasi milenial memiliki daya beli yang kuat dan memiliki kecenderungan untuk memiliki rumah sebagai investasi jangka panjang. Pasangan muda juga menjadi segmen yang potensial karena mereka memiliki kebutuhan yang jelas untuk memiliki hunian pribadi. Karakteristik mereka, seperti keinginan untuk memiliki rumah dan memulai keluarga, menjadi faktor utama dalam permintaan KPR.

Perkiraan Jumlah Peminat KPR Bunga Rendah

Berdasarkan data pertumbuhan ekonomi, tingkat pengangguran, dan tren pasar properti, diperkirakan jumlah peminat KPR bunga rendah pada tahun 2025 akan mencapai angka [X] juta orang. Perkiraan ini didasarkan pada perhitungan dari data historis pertumbuhan ekonomi, suku bunga bank sentral, dan program insentif pemerintah. Angka tersebut dapat bervariasi berdasarkan berbagai faktor, namun tetap berada pada kisaran yang masuk akal dan sesuai dengan tren pasar.

Tren Pertumbuhan Pasar KPR

Tren pertumbuhan pasar KPR selama tiga tahun terakhir menunjukkan peningkatan yang stabil. Grafik tren ini menunjukkan pertumbuhan yang konsisten, menandakan adanya potensi yang besar untuk pertumbuhan berkelanjutan. Peningkatan ini diperkirakan akan berlanjut pada tahun 2025, didukung oleh faktor-faktor yang telah diuraikan sebelumnya. Tren ini juga dapat dibandingkan dengan tren pertumbuhan pasar KPR di negara-negara ASEAN lainnya untuk melihat potensi dan tantangan yang mungkin dihadapi.

Pilihan Produk KPR

Memilih KPR yang tepat adalah langkah krusial dalam proses pembelian rumah. Memahami berbagai pilihan produk KPR yang tersedia dan membandingkannya berdasarkan kebutuhan pribadi akan membantu Anda mengambil keputusan yang tepat. Berikut ini panduan lengkap untuk menemukan KPR yang sesuai dengan impian Anda.

Beberapa Pilihan Produk KPR

Berikut beberapa produk KPR dari bank-bank besar di Indonesia yang bisa Anda pertimbangkan:

- KPR Griya BTN: Produk KPR reguler dari Bank Tabungan Negara (BTN). Menawarkan suku bunga kompetitif dan persyaratan yang relatif mudah. https://www.btn.co.id/

- KPR Syariah BRI: Produk KPR syariah dari Bank Rakyat Indonesia (BRI). Fokus pada persyaratan yang fleksibel dan sesuai dengan prinsip syariat Islam. https://www.bri.co.id/

- KPR Bank Mandiri: Produk KPR reguler dari Bank Mandiri. Menawarkan beragam pilihan produk dengan berbagai fitur dan suku bunga yang kompetitif. https://www.bankmandiri.co.id/

- KPR BNI: Produk KPR reguler dari Bank Negara Indonesia (BNI). Terkenal dengan layanan dan jaringan yang luas, sehingga memudahkan proses pengajuan KPR. https://www.bni.co.id/

- KPR Mega Kredit: Produk KPR dari bank pembangunan daerah. Produk ini biasanya menawarkan suku bunga yang kompetitif dan persyaratan yang mudah. (Informasi lebih lanjut tentang bank pembangunan daerah setempat)

Perbandingan Singkat Produk KPR

Berikut perbandingan singkat beberapa produk KPR berdasarkan fitur-fitur penting:

- KPR Griya BTN memiliki suku bunga yang relatif kompetitif dan proses pengajuan yang terstruktur.

- KPR Syariah BRI menawarkan fleksibilitas persyaratan, tetapi suku bunganya mungkin sedikit lebih tinggi dibandingkan KPR reguler.

- KPR Bank Mandiri menyediakan beragam pilihan dengan suku bunga yang kompetitif dan layanan yang memadai.

- KPR BNI memiliki jaringan luas dan layanan yang baik, sehingga memudahkan proses pengajuan dan penyaluran KPR.

Ringkasan Produk KPR

Berikut ringkasan singkat tentang produk-produk KPR di atas:

- KPR Griya BTN: Pilihan tepat bagi calon pembeli rumah yang menginginkan suku bunga rendah dan persyaratan mudah.

- KPR Syariah BRI: Pilihan tepat bagi calon pembeli rumah yang mementingkan prinsip syariat Islam.

- KPR Bank Mandiri: Pilihan tepat bagi calon pembeli rumah yang menginginkan beragam pilihan dan layanan yang memadai.

- KPR BNI: Pilihan tepat bagi calon pembeli rumah yang menginginkan proses cepat dan layanan yang baik.

Tabel Perbandingan Produk KPR, Promo KPR bunga rendah tahun 2025

| Nama Produk | Suku Bunga (rata-rata) | Jangka Waktu (minimal/maksimal) | Jenis Properti | Persyaratan (DP minimal, usia peminjam) | Fitur Tambahan |

|---|---|---|---|---|---|

| KPR Griya BTN | (Contoh: 8,5%) | (Contoh: 10-30 tahun) | Rumah | (Contoh: DP 15%, usia 21-55 tahun) | Asuransi jiwa, asuransi kecelakaan |

| KPR Syariah BRI | (Contoh: 9%) | (Contoh: 10-25 tahun) | Rumah | (Contoh: DP 10%, usia 21-55 tahun) | Asuransi syariah |

| KPR Bank Mandiri | (Contoh: 8,8%) | (Contoh: 10-30 tahun) | Rumah, tanah | (Contoh: DP 20%, usia 21-55 tahun) | Asuransi kesehatan, cicilan fleksibel |

| KPR BNI | (Contoh: 9%) | (Contoh: 10-25 tahun) | Rumah, tanah | (Contoh: DP 20%, usia 21-55 tahun) | Layanan cepat, jaringan luas |

Contoh Produk KPR yang Menarik: KPR Griya BTN

KPR Griya BTN dipilih sebagai contoh karena menawarkan suku bunga yang kompetitif dan persyaratan yang relatif mudah. Misalnya, seorang calon pembeli rumah dengan penghasilan Rp 10 juta per bulan dan ingin membeli rumah seharga Rp 500 juta dengan DP 15%, maka perkiraan cicilan bulanannya adalah (Contoh angka, silakan konsultasikan dengan bank untuk perhitungan yang akurat). Dengan penghasilan tersebut, kemungkinan besar ia akan memenuhi persyaratan KPR Griya BTN.

Pertimbangan Keuangan Sebelum Memilih KPR

Source: duwitmu.com

Memilih KPR bukanlah keputusan yang bisa dianggap enteng. Pertimbangan keuangan yang matang sangat krusial untuk menghindari masalah finansial di masa depan. Berikut beberapa poin penting yang perlu dipertimbangkan.

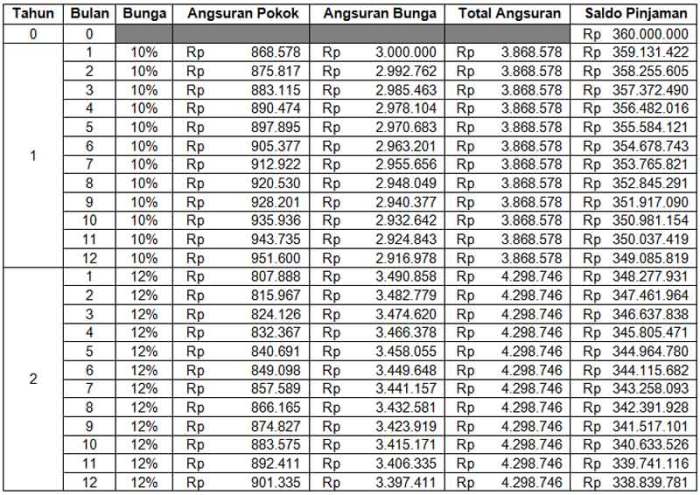

Perbandingan Suku Bunga dan Jangka Waktu Pinjaman

Suku bunga dan jangka waktu pinjaman merupakan faktor kunci dalam menentukan total biaya KPR. Perbandingan suku bunga dari berbagai bank sangat penting untuk meminimalkan beban bunga yang harus dibayar. Semakin rendah suku bunga, semakin kecil beban bunga keseluruhan. Selain itu, jangka waktu pinjaman yang lebih pendek dapat mengurangi total bunga yang harus dibayarkan, namun cicilan bulanannya akan lebih tinggi.

Penting untuk mempertimbangkan kedua faktor ini dengan cermat.

- Perbandingan suku bunga dari beberapa bank akan membantu menentukan pilihan terbaik.

- Contoh: KPR dengan suku bunga 7% selama 15 tahun akan memiliki cicilan bulanan lebih rendah dibandingkan dengan suku bunga 8% dengan jangka waktu yang sama.

- Jangka waktu pinjaman memengaruhi total bunga yang harus dibayarkan. Pinjaman jangka pendek memiliki cicilan lebih tinggi namun total bunga lebih rendah.

Kemampuan Membayar Cicilan Bulanan

Kemampuan membayar cicilan bulanan harus dipertimbangkan secara realistis. Jangan tergiur dengan cicilan rendah yang ditawarkan, pastikan kemampuan finansial mampu menanggung beban tersebut tanpa mengorbankan kebutuhan hidup lainnya. Pertimbangkan semua pengeluaran rutin dan tak terduga untuk memastikan cicilan KPR tidak membebani keuangan secara signifikan.

- Hitung semua pengeluaran rutin (sewa, listrik, makan, transportasi, dll.).

- Pertimbangkan pengeluaran tak terduga dan alokasikan dana cadangan.

- Contoh: Cicilan bulanan yang terlalu tinggi dapat mengganggu kemampuan memenuhi kebutuhan hidup sehari-hari dan menghancurkan stabilitas keuangan.

Perhitungan Biaya KPR

| Komponen Biaya | Penjelasan | Contoh (Rp 500 juta, 15 tahun, 8%) |

|---|---|---|

| Pokok Pinjaman | Jumlah uang yang dipinjam | Rp 500,000,000 |

| Bunga | Biaya atas penggunaan pinjaman | Rp 280,000,000 (estimasi) |

| Biaya Administrasi | Biaya pengurusan KPR | Rp 10,000,000 (estimasi) |

| Asuransi | Asuransi terkait pinjaman | Rp 5,000,000 (estimasi) |

| Total Biaya | Jumlah seluruh biaya KPR | Rp 795,000,000 (estimasi) |

Catatan: Angka pada tabel merupakan estimasi dan dapat bervariasi tergantung pada kebijakan bank dan kondisi individu.

Perencanaan Anggaran Keuangan

Perencanaan anggaran keuangan yang matang sangat penting sebelum dan selama masa KPR. Dengan anggaran yang terencana, Anda dapat mengelola keuangan secara efektif, menghindari pengeluaran yang tidak perlu, dan menjaga stabilitas keuangan. Ketidakmampuan merencanakan anggaran dapat menyebabkan kesulitan dalam membayar cicilan KPR.

- Identifikasi pemasukan dan pengeluaran.

- Tetapkan prioritas pengeluaran.

- Alokasikan dana untuk cicilan KPR.

- Contoh: Skenario tanpa anggaran, pengeluaran tak terduga dapat menyebabkan keterlambatan pembayaran KPR.

Rencana Anggaran Keuangan untuk KPR (Contoh)

Berikut contoh rencana anggaran keuangan untuk KPR selama 1 tahun (data estimasi):

- Pendapatan: Rp 10.000.000 per bulan

- Pengeluaran Tetap: Rp 4.000.000 (sewa, listrik, dll)

- Pengeluaran Variabel: Rp 2.000.000 (makan, transportasi, dll)

- Cicilan KPR: Rp 10.000.000 (estimasi)

- Sisa: Rp 10.000.000

Pengaruh KPR terhadap Kondisi Keuangan Jangka Panjang

KPR dapat memengaruhi kondisi keuangan jangka panjang, baik positif maupun negatif. Kepemilikan rumah adalah keuntungan jangka panjang, tetapi beban keuangan yang tinggi juga perlu dipertimbangkan.

- KPR dapat memengaruhi tabungan dan investasi.

- Contoh: Seseorang dengan tabungan tinggi mungkin lebih fleksibel dalam menghadapi beban KPR dibandingkan dengan yang tabungannya rendah.

Ringkasan Terakhir

Source: finansialku.com

Kesimpulannya, promo KPR bunga rendah tahun 2025 menawarkan peluang yang menguntungkan untuk memiliki rumah impian. Dengan pemahaman yang komprehensif tentang tren pasar, faktor penyebab bunga rendah, serta berbagai pilihan produk KPR, Anda dapat membuat keputusan investasi yang tepat. Pertimbangkan dengan cermat pertimbangan keuangan, persyaratan, dan risiko yang terkait. Semoga informasi ini bermanfaat dalam perjalanan Anda menuju kepemilikan rumah!

Jawaban yang Berguna

Apakah ada persyaratan khusus untuk KPR dengan bunga rendah pada tahun 2025?

Persyaratan mungkin sedikit berbeda tergantung pada bank dan jenis KPR. Biasanya, persyaratan umum seperti dokumen pendukung, rasio kredit, dan kemampuan membayar tetap berlaku, namun mungkin ada beberapa persyaratan tambahan atau kriteria khusus yang diterapkan untuk mendapatkan bunga rendah.

Bagaimana cara memilih produk KPR yang tepat?

Perbandingan produk KPR berdasarkan suku bunga, jangka waktu, persyaratan, dan fasilitas tambahan sangat penting. Pertimbangkan kemampuan finansial Anda dan prioritas kebutuhan. Konsultasikan dengan perencana keuangan atau konsultan properti untuk mendapatkan panduan lebih lanjut.

Apa saja jenis pembiayaan alternatif selain KPR?

Beberapa alternatif pembiayaan selain KPR meliputi sewa beli, pinjaman dari keluarga/teman, pinjaman online, dan pembiayaan properti lainnya. Setiap pilihan memiliki kelebihan dan kekurangan tersendiri, dan penting untuk mempertimbangkannya secara cermat.